1月13日,青岛啤酒发布2021年度业绩预增公告。

公司预计,2021年度实现净利润约为31.50亿元,与上年同期相比增加约为9.48亿元,同比增长约43%,扣非净利润约为21.94亿元,与上年同期相比增加约3.79亿元,同比增长约21%。

青岛啤酒称,业绩预增的主要原因有两方面:

一是主营业务影响。公司充分发挥青岛啤酒的品牌和品质优势,积极主动开拓国内外市场,加快推进产品结构升级,同时积极开源节流,降本增效,实现了经营利润的持续增长。

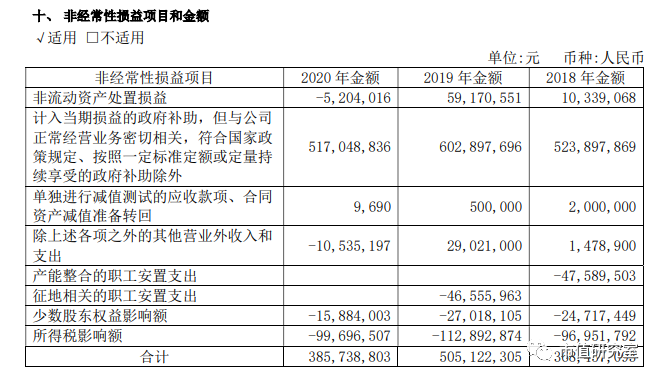

二是非经营性损益的影响。2021年,政府对公司位于杨家群地块的土地进行收储,土地征收补偿款确认收入后预计将增加公司净利润约4.36亿元。

不难看出,青岛啤酒2021年业绩有所好转,但是非经常性损益依然占据较大比例,“掺水”的嫌疑。

值得一提的是,公司位于杨家群地块由青啤地产联合市北城发竞得,将建设一个啤酒小镇项目,青啤地产隶属于青岛啤酒集团,主要负责房地产业务。

记者还注意到,截至2021年3季度末,青岛啤酒收到政府补助约4.45亿元。2018-2020年,公司分别收到5.23亿元、6.02亿元和5.17亿元的政府补助,而当年净利润则分别为15.61亿元、19.29亿元和23.27亿元,占比一度高达30%左右。

青岛啤酒“掺水”的业绩

青岛啤酒今年的业绩大有可能创造历史纪录。

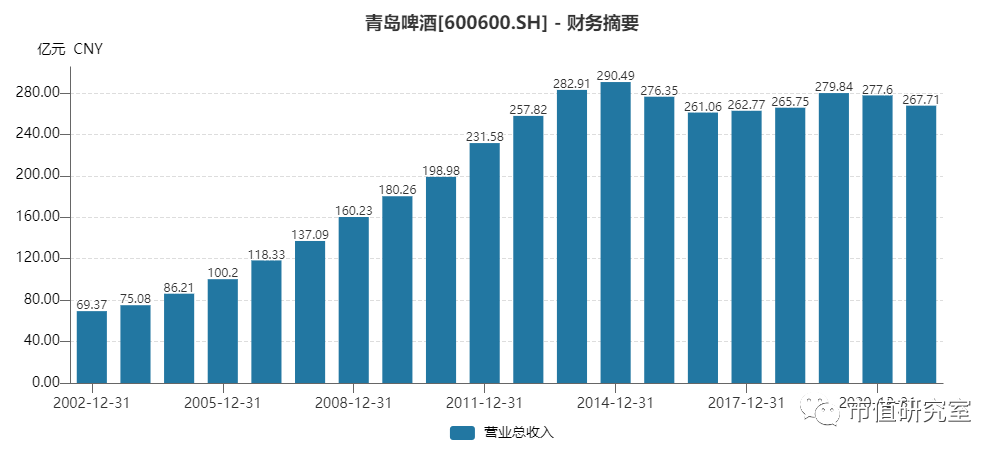

从营业收入来看,青岛啤酒2021年前3季度已经几乎追平2020年全年,结合前3季度9.62%的增速推算,2021年营收或有希望触及290亿元历史最高纪录。

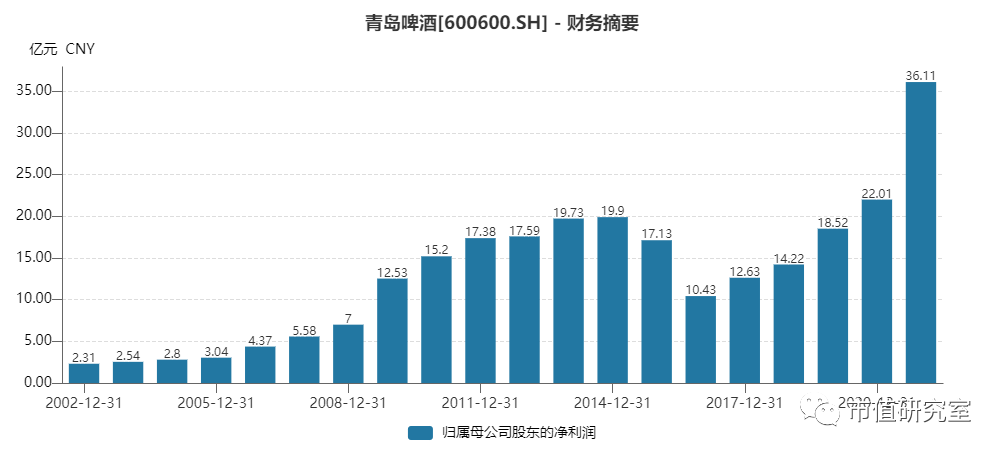

从净利润来看,青岛啤酒预计2021年全年净利润约为31.50亿元,这创造了历史最高纪录。

此外,公司前3季度实现净利润为36.11亿元,以公司预计的全年净利润31.50亿元计算,第4季度亏损约4.61亿元,这是近5年中第4季度亏损幅度最小的一年。

不过,在青岛啤酒亮眼业绩的背后,记者也注意到其中含有不少水分,“非经常性损益”依然占据较大比例。

青岛啤酒在公告中提到,公司业绩预增的主要原因之一是非经营性损益的影响,2021 年,政府对公司位于杨家群地块的土地进行收储,土地征收补偿款确认收入后预计将增加公司归属于上市公司股东的净利润约人民币 4.36 亿元。

值得一提的是,这块地由青啤地产联合市北城发竞得,将建设一个啤酒小镇项目。青啤地产隶属于青岛啤酒集团,主要负责房地产业务。事实上,除了啤酒主业,房地产也是青岛啤酒集团的支柱产业之一,青啤地产在青岛及山东省部分城市均有开发项目。

据华金证券预计,若扣除土地补偿影响,预计4季度青岛啤酒扣非归母净利润约-10.2亿元,同比减少约18.4%。

对于青岛啤酒为何4季度业绩不及预期,华金证券研报指出,在疫情点状反复影响下公司销售量短期承压,同时原材料价格上涨压力逐渐显现,同时公司作为北京冬奥会的主赞助商,品牌广告费用投放力度加大,多因素叠加导致经营性利润略低于预期。

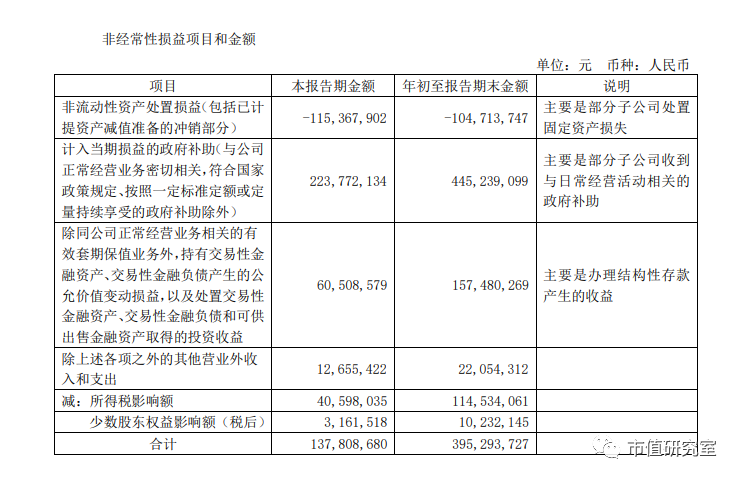

此外,记者还注意到,政府补助也为青岛啤酒贡献不少收入。截至2021年3季度末,公司收到政府补助约4.45亿元。

从过往年报来看, 政府补助长期占据较大比例。2018-2020年,公司分别收到5.23亿元、6.02亿元和5.17亿元的政府补助,而当年净利润则分别为15.61亿元、19.29亿元和23.27亿元,占比一度高达30%左右。

高端化下的无奈 不断萎缩的啤酒销量

1月9日,青岛啤酒发布了超高端新品“一世传奇”。

记者看了下京东的销售数据,1.5L一瓶装的“一世传奇”售价是1199元,1.5L两瓶装售价是2398元,但销量都没有超过10。

这并不是青岛啤酒推出的第一款高档啤酒,2021年公司推出第一款高端啤酒“百年之旅”系列,售价为669元一瓶,销量为200+。

其实不止青岛啤酒,近2年已有多家厂商推出了天价啤酒。2021年5月,华润雪花推出高端系列啤酒“醴”,定价999元/盒(一盒2瓶,999ml/瓶),即单瓶售价近500元,百威推出了百威大师传奇虎年限量版订价1583元/瓶,直接超过飞天茅台的指导价。

对于市场上不断涌现的天价啤酒,酒业分析师蔡学飞认为,上千元的啤酒象征意义大于实际意义,因为这么高的价格带已经没有市场需求,更多只是品牌营销造势的需求。而且因为工艺问题,啤酒无法像白酒那样长期储存。

除了象征意义之外,啤酒厂商其实还有自己的一些无奈,面对不断萎缩的啤酒市场,高端化几乎是行业目前唯一的出路,而推出天价啤酒可能又是最具噱头的行为。

我国啤酒行业共历经四个发展阶段,行业整体呈现从蓝海向红海转变趋势:

第一阶段(1980-1995年),啤酒厂商的迅速增加,体量不断扩大,行业处于蓝海阶段;

第二阶段(1996-2005年),进入全国企业整合,各大啤酒厂商利用并购进行全国性扩张,并运用低价策略扩张渠道,抢占市场份额;

第三阶段(2006-2016年),行业内企业初步完成全国性企业整合,形成五大龙头企业,市场集中度进一步提升;

第四阶段(2017-至今),行业内低价策略在行业增速放缓及原材料成本上升情况下难以持续,行业进入红海阶段,各大啤酒企业开始进行产品结构升级,向高端化领域发展。

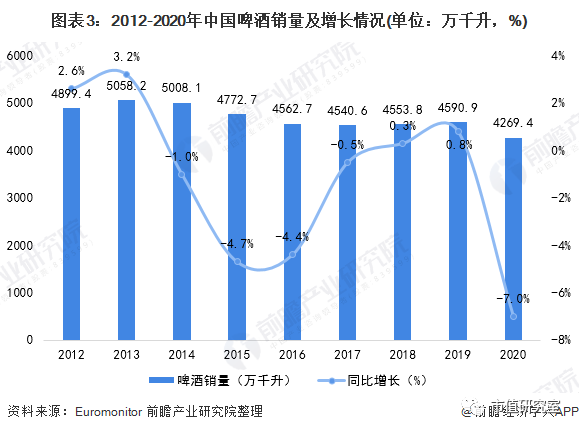

据Euromonitor数据显示,2020年全球啤酒销量达18769.8万千升,中国销量为4269.4万千升,占全球啤酒销量的22.7%,为全球最大的啤酒消费国家。

然而,我国国内啤酒销量其实呈现持续下滑的趋势,从2013年的5058.2万千升下滑至2020年的4269.4万千升,下滑比例接近20%。

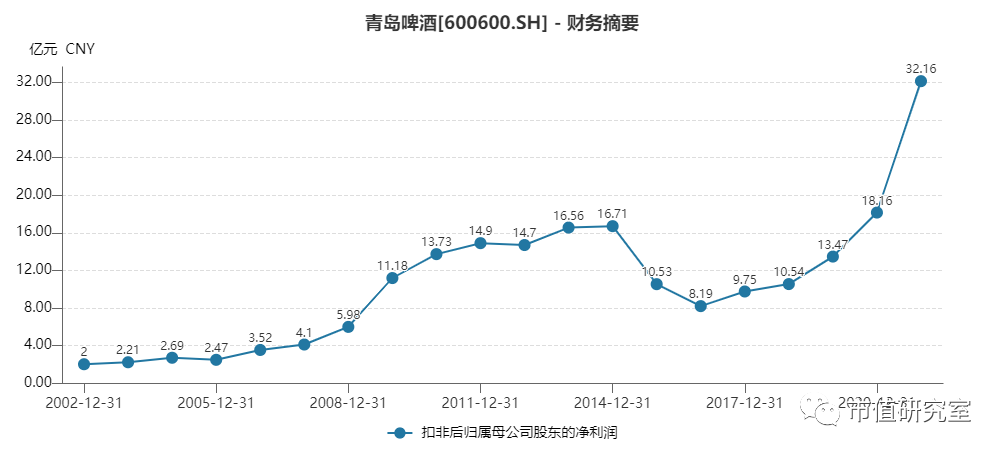

行业趋势体现在企业端则是营业收入和净利润的停滞不前。例如青岛啤酒,公司营收自2011年来到200亿元级别之后就没有再多突破,净利润则更为难堪,2014年之后持续下滑,甚至在2016年出现腰斩,2017年勉强止跌,2020年才恢复此前水平。

本轮啤酒行业利润修复的主要动力之一就是涨价。研究机构数据显示,百威亚太高端产品矩阵(10元以上)占到了自己产品结构中的38%;重庆啤酒(10元以上)占到27%;华润啤酒(8元以上)占到17%;青岛啤酒(10元以上)占到15%。

今年上半年,青岛啤酒千升酒营业收入实现同比增长 7.8%;主品牌青岛啤酒实现产品销量252.8万千升,同比增长 20.9%,其中青岛啤酒高档以上产品销量实现同比增长 41.4%,公司不断扩大在中高端产品市场的份额。

从行业发展趋势来看,高端啤酒依然是重要各家厂商的重要争多点。根据Euromonitor数据显示,2015-2020年,我国高端啤酒消费量占比由7.1%提高到11%,但仍远低于海外成熟市场美国的42.1%。

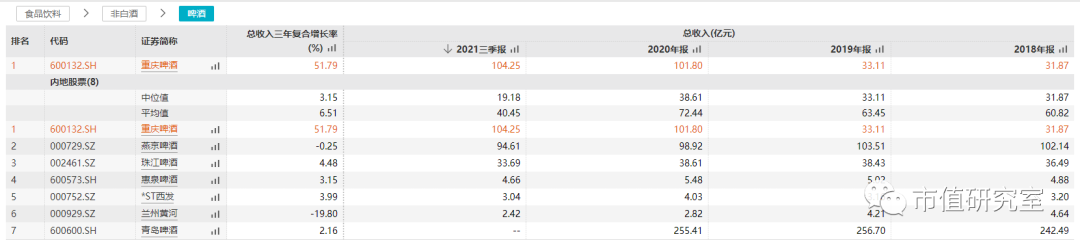

目前7家上市啤酒企业中,唯一表现出超过行业增长趋势的是重庆啤酒,而它可以说我国啤酒企业破局的样板。

据wind数据显示,重庆啤酒总收入三年复合增长率为51.79%,净利润三年复合增长率为48.40%,均排在行业第一。而作为行业“扛把子”的青岛啤酒总收入三年复合增长率仅为2.16%,净利润三年复合增长率为20.34%。

另一家啤酒巨头燕京啤酒更惨,总收入三年复合增长率为-0.25%,净利润三年复合增长率仅为6.86%。

记者注意到,重庆啤酒营业收入已经实现了对燕京啤酒的超越,并且逐渐拉开距离。2020年重庆啤酒总收入为101.80亿元,超过燕京啤酒的98.92亿元。

而截至今年前3季度,重庆啤酒营业收入为104.25亿元,燕京啤酒则为94.61亿元。

不过考虑到重庆啤酒在过去几年的第4季度虽然也会受到季节性影响,但是很少出现亏损情况,而燕京啤酒和青岛啤酒一样,第4季度往往会出现小幅亏损,亏损额度在3-5亿元之间,这也就意味着重庆啤酒进一步将燕京啤酒甩在身后。

重庆啤酒之所以能够实现逆袭,相较于其他厂商的核心点是,它不仅在营销、在价格上下功夫,而是以产品为导向。

2020年嘉士伯优质啤酒资产注入上市公司后,重庆啤酒成功打造6+6品牌矩阵,在高端价位带,重庆啤酒拥有K1664、嘉士伯、乌苏、风花雪月等高端品牌;在主流价位带,乐堡、重庆、西夏、大理等品牌。

其中,乌苏强调“硬核”,重庆品牌延续“友情”,乐堡打造年轻音乐品牌,K1664打造超高端品牌形象,京A、布鲁克林等精酿品牌定位年轻尝鲜者。

2021年3季度全国规模以上企业啤酒产量下滑5.50%,重庆啤酒销量86.69万吨(+11.31%),销量实现逆势增长。乌苏、K1664凭借差异化继续实现高增长,据券商预计乌苏2021年或实现销量80-90万吨,2018-2021年复合增速超35%,K1664前3季度销量同比增长39%。

记者看了下,重庆啤酒的产品多数在20元以下,价格只有青岛啤酒“一世传奇”的百分之一, 但是它给消费者带来的体验、给企业带来的利润、给行业带来的影响,要远高于“一世传奇”。

相较之下,面对不断萎缩的啤酒市场,青岛啤酒并未像重庆啤酒这样找到破局的良策。

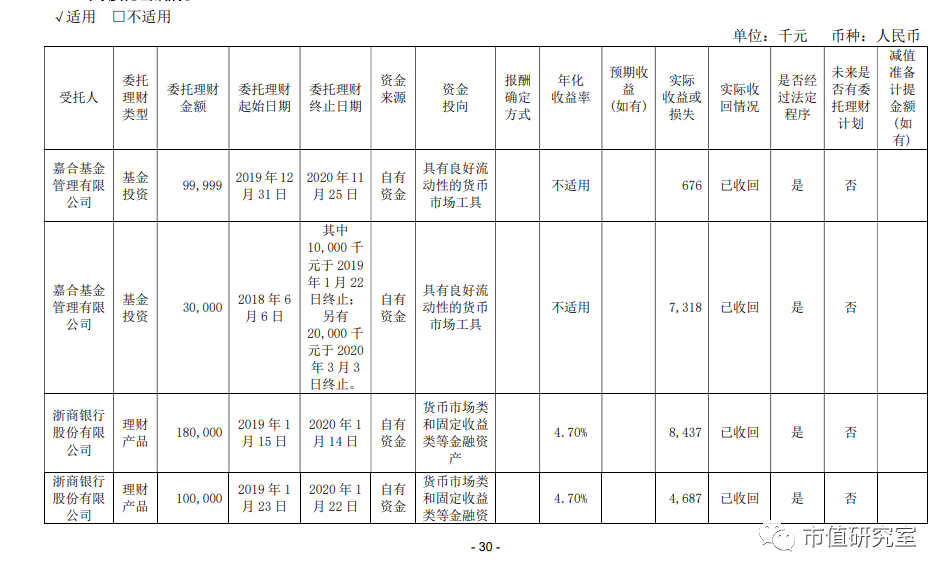

比如青岛啤酒,资产负债表每年增长速度最快的科目就是货币资金,为了提高资金利用率,不得不将大量闲置资金进行理财。截至2021年3季度,交易性金融资产高达95.17亿元,几乎是将一半的货币资金用于理财。

从2020年年报中披露的理财产品来看,青岛啤酒购买的产品相当保守,多为年化收益4%左右的银行理财,安全系数较高。

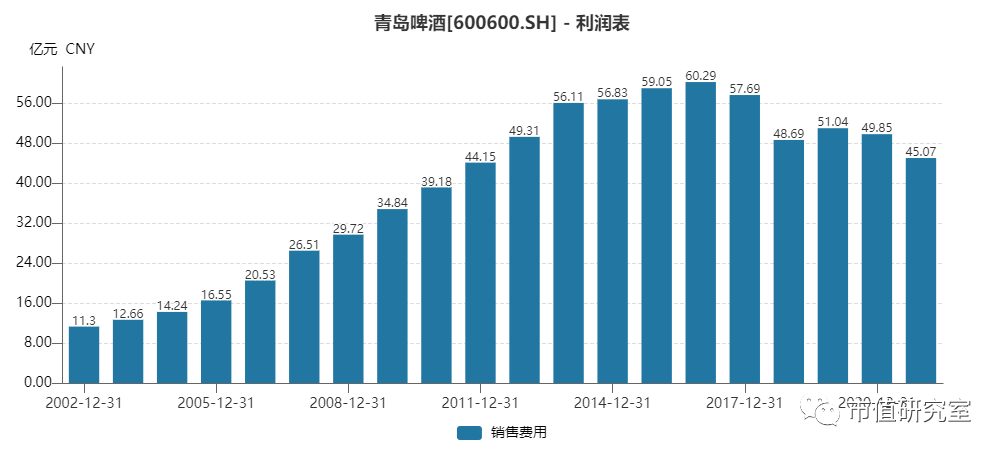

在销售费用方面,青岛啤酒也未展现出太大的雄心,自2016年开始就在不断地缩减费用,从最高的60亿元缩减到50亿左右,销售费用占比也由20以上下滑至17%左右。

对于消费品来讲,不舍得花钱营销、找不到花钱营销的地方都是致命的。

反观重庆啤酒,2020年消费费用直接由4.92亿元提升至23.04亿元,销售费用占比为21.06%,今年前3季度为20.91亿元,销售费用占比为18.69%。(来源:市值研究室 X主任)