新一轮存款降息正在进行,不到半个月时间,国有六大行和18家股份行完成了存款挂牌利率调降,多家城农商行及地方性银行纷纷跟进。经过本轮下调,存款挂牌利率正式进入“1时代”,5年期定期存款利率低至1.8%。

“一笔5年前的定存近期到账了。”储户胡林(化名)对记者表示,这笔资金他最早在2014年存入某股份行,彼时定存利率还有5%,首次到期后利率“砍半”,仅2.8%,但胡林仍选择了定存,最近这笔定存资金又到期了,“没想到利率只有1.85%了,一时间找不到合适的投资理财产品”。

和胡林一样,在存款降息的背景下,不少储户手头拿着“无处安放”的资金,又开启了“搬家”模式。除了保险、大额存单等低波稳健型的存款替代品,固收理财、短债基金也成为储户们的选择。

业内人士认为,未来存款搬家现象还将继续,预计低波稳健型产品将持续受青睐,居民在选择此类产品时,也要根据自身需求,平衡好风险和收益的关系,谨慎选择。

低波稳健型投资品火了

随着存款挂牌利率进入“1时代”,以传统增额终身寿险产品为代表的储蓄型保险产品以3%的绝对优势利率,又火了起来。记者走访多家银行网点,发现不少前来咨询保险产品的居民。

有居民对记者说,最近收到不少理财经理的推荐,称保险预定利率下个月就要下调到2%的水平了,目前利率3%的产品很快就不卖了,“趁着这一波来看一看,毕竟现在市面上还有3%收益率的稳健投资品并不多见。”

一位股份行理财经理对记者表示,当下的保险产品相较于存款、理财,具有利率上的优势,客户咨询替代品时,往往会作为主要推荐产品,尤其是针对长期投资(5年及以上)及低风险偏好的投资者。

近期,随着保险产品预定利率再度下调的政策落地,保险行业又刮起“炒停售”之风。记者在多个互联网平台注意到,不少理财、保险经纪人借此再推保险产品,以“预定利率3%的产品即将停售”为宣传噱头向居民推销。

“提醒一下,下个月保险有大动作,不管是储蓄险还是分红险,都要随着银行利率下调而更新,要尽快确定配置。”记者咨询一位保险经纪人时,收到如上回复。

除了保险产品,不少居民也开始寻找大额存单。记者在互联网平台看到,银行大额存单也被不少居民关注,分享“高息”大额存单信息。当下,国有六大行3年期大额存单利率在2.15%,少数城商行3年期大额存单利率可达2.5%或以上水平,民营银行则更高,最高利率超出3%。

记者在多家银行网点了解到,当下银行大额存单销售紧俏,不少银行处于“断货”状态。一家国有行理财经理告诉记者,不少大额存单线上一直处于断货状态,买不到的居民来线下网点询问是否还有额度。“现在整体处于断供,比如上周,仅在周一上午释放了1年期的额度,不到1小时,就被抢光了,今后能否持续释放,还要看内部安排。”他说。

胡林对记者说,5年期定期存款收益率太低了,正在关注几家银行的大额存单放售时间,准备“蹲点”一家民营银行的3年期大额存单,利率差不多有3%,“虽然比较难抢,但实在找不到相应的投资品。至少能锁定比较稳定的收益。”

对稳健型投资品的热衷不仅体现在保险和大额存单上,低波的理财和基金也受到居民关注。当记者询问是否还有低风险且有一定收益保障的产品时,多位理财经理推荐了固收型理财产品和短债基金,称相对来说有收益保障。一位国有行理财经理表示,固收+理财产品具备安全性,有债券资产作为底层投资品,收益稳健,还具备权益类资产增加收益弹性。

“近年来,居民风险偏好持续下降,银行存款、保险等稳健型金融产品的人气较高。”冠苕咨询创始人周毅钦指出,在市场利率不断下行的大背景下,商业银行也在调整代销金融产品的营销重点。

平衡收益与风险

无论是流向保险还是大额存单,亦或固收理财和短债基金,无不传递着一个信息:降息催化下,存款资金涌动,开启“搬家”模式,而资金的最终归宿纷纷朝向“低波稳健型”产品。

而这一趋势还将延续,业内预计,今年政策利率仍存在下调空间,或推动LPR(贷款市场报价利率)及存款利率进一步下调。

星图金融研究院副院长薛洪言指出,存款利率下降后,必然会加剧存款搬家现象,导致部分存款向货币基金、理财、债券基金等产品转移。

民生银行首席经济学家温彬表示,2024年以来,理财市场规模增速已远超往年同期,这在很大程度上归因于存款利率的多次下调。存款利率的下降提升了理财产品的相对收益率,从而推动了大量资金从存款向理财市场转移。

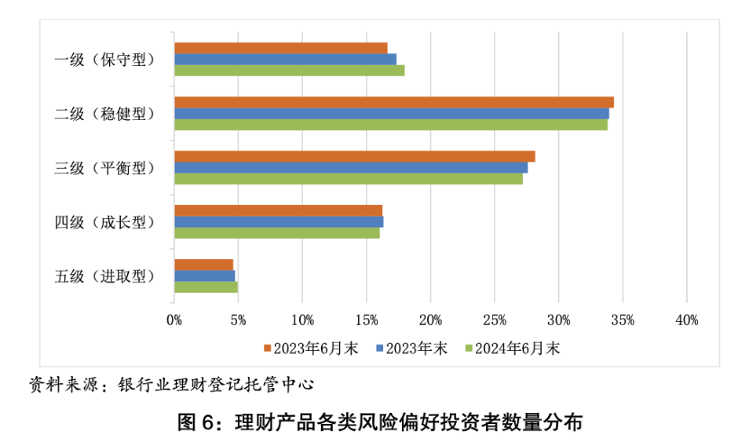

上述迁移的资金,多数或流入稳健型投资产品。近日,银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2024年上)》显示,稳健型(二级)及平衡型(三级)投资者数量较年初及去年同期有所减少,但保守型(一级)投资者数量较去年同期及年初增幅明显。

胡林等投资人向记者分享自己的理财计划时,多数提到“稳收益”、“有保障”、“稳健”、“求稳”等关键词,比如来自上海的90后吴天(化名)就打算将每个月的资金,30%放入定期存款,20%选择短债基金定投,20%~30%作为生活开支,剩下20%~30%作为自由资金灵活安排,考虑放入现金管理类理财产品。

在寻求“低波稳健”投资品的同时,业内人士也提示相关风险。例如,保险产品将全面下调预定利率,“炒停售”的风气又抬头,保险业内人士称,投资者要充分了解保险产品的详细信息,避免受到市场炒作的影响盲目“上车”,“比如保险产品与理财产品收益率来源不同,预定利率与年化复利并非一回事”。

再比如,年内理财产品的收益率整体承压,未来的业绩表现可能不及居民预期。第三方统计机构普益标准数据显示,截至6月末,全市场存续开放式固收类理财产品(不含现管)的近1个月年化收益率平均水平为2.81%,环比下跌0.44个百分点,为连续3个月下跌,且年内首次跌破3%。现管类理财产品、封闭式固收类理财产品的近1个月年化收益率平均水平分别为1.87%、3.71%,环比分别下跌0.09个、0.14个百分点,今年2月以来一直处于下跌通道。

招联首席研究员董希淼认为,投资者应平衡好风险和收益的关系,综合进行资产配置。投资者如果追求稳健收益,可以在存款之外,适当配置现金管理类理财产品、货币基金以及国债等产品。

(来源:海报新闻)