近日,有新媒体发布消息称,江西省重要的金融机构,并且是H股上市银行之一的九江银行,无论是在资本市场的表现,还是自身经营业绩风控管理,近期的表现都很难令人满意。

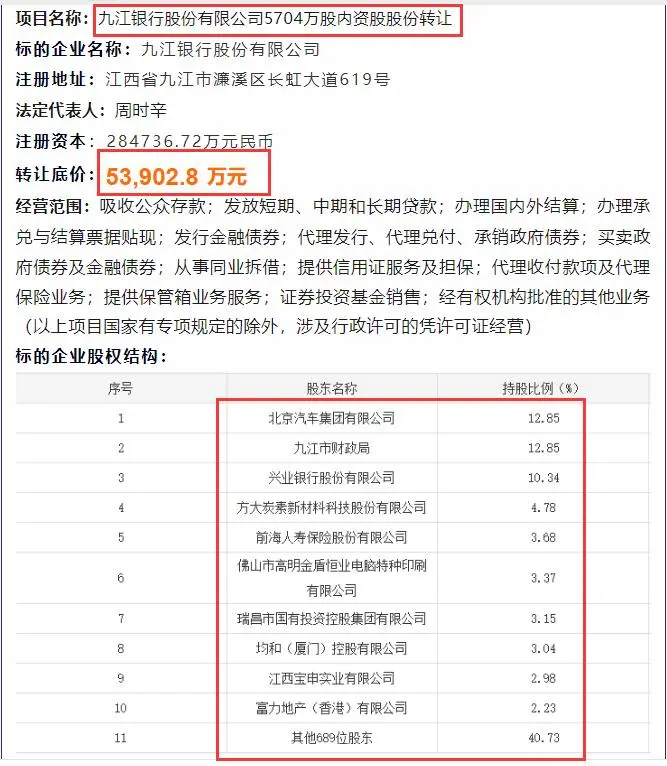

近日,江西省产权交易所公众号发布一则股权转让信息,显示九江银行一笔5704万股的内资股股份要转让,转让底价为53902.9万元。

图为转让方为南昌县文化旅游投资有限公司

在此之前该行发布公告披露的2023年度股东周年大会的投票表决结果,并在公告中表示将按照每10股0.6元人民币的方案进行分红,在7月19日派发现金股息。而对于其他金融机构分红的情况相对比,九江银行愈发吃力的分红能力和盈利空间略显窘迫,如何贯彻执行新“国九条”或许也是一种考验。

国有独资企业全部股份转让有何内幕?

2023年报显示,南昌县文化旅游投资欲转让5704万内资股股权,占已发行总股本的2%,资料可见,这是该企业所持有的九江银行全部股份,而该行作为九江银行的第九大非境外上市内资股股东为何在此节点转让全部股份值得推敲。

此外,2024年4月3日,南昌县文化旅游投资有限公司在未经县级以上人民政府自然资源主管部门办理用地审批手续的情况下,于2022年9月份在南昌市西湖区朝农街道办事处占地建芳湖路新建幼儿园,目前已经硬化了部分场地,建了四栋板房,项目目前已经停工。

南昌县自然资源和规划局对其做出处罚决定:一、责令当事人限期30日内退还非法占用的1684.3平方米土地至南昌市西湖区朝农街道办事处; 二、没收建设在非法占用的农用地1684.3平方米土地上的硬化场地和板房; 三、对非法占用耕地以外的农用地1684.3平方米处以每平方米450元的罚款,计罚款人民币757935元整(柒拾伍万柒仟玖佰叁拾伍元整)。

然而意外的是,南昌县文化旅游投资经营状况平稳,也没有出现股权质押或冻结情况,而且还是国有独资企业,其所持有的挂牌信息中并未披露南昌县文化旅游投资全部转让九江银行股份的原因。

据悉,目前国资委要求企业“回归本源、聚焦主业”,已经有众多央企国企都在集中清理金融机构股权,该公司全部转让股权是否与此有关?

资料显示,此次转让的股权低价为53902.9万元,相当于平均每股的转让价至少9.45元。对比可见,九江银行从2022年7月以来该行H股股价便一直在波动下跌,早已从10.891港元/股的高点跌至不足7港元/股。截至7月9日收盘,该行的H股股价仅有6.16元/股,且连续多日成交量为0。

可见,九江银行股权在H股市场本低迷的情况下,南昌县文化旅游投资给出的对外每股底价远高于H股交易价,这笔股权交易能否成功?

此外,截至2023年末,九江银行非境外上市内资股的第七大股东均和(厦门)控股有限公司和第八大股东江西宝申实业有限公司都存在股权质押或冻结的情况。

均和(厦门)控股有限公司持有九江银行8665.308万股股权,占比3.04%,该公司的持股有3004万股被质押;江西宝申实业有限公司持有该行8479.201万股股份,占比2.98%,已经全部被冻结和质押。

对此,消息还称,算上宝申实业,九江银行内资股质押股权数量达到50%的股东有11户,这11户在股东大会与董事会上的表决权都将被限制,合计有1.65亿股表决受限,占该行总股本的5.81%。

盈利能力持续下跌,风控表现待提升

不管是在资本市场的冷遇,还是和同行比起来极低的分红,都是九江银行经营越发吃力,盈利能力逐年下行的显性映照。

2021年-2023年,九江银行经历了连续两年归母净利润下跌,这三年的归母净利润依次为17.29亿元、16.15亿元、7.24亿元,2022年和2023年的归母净利润增速依次为-6.59%、-55.17%。今年1季度,九江银行实现归母净利润7.64亿元,同比下降20.5%。

利润端降幅拉大之外,九江银行的营收也在2023年和今年一季度开始走“下坡”。2023年实现营收103.58亿元,同比减少4.71%,今年1季度实现营收28.36亿元,同比减少0.56%。下降幅度不如利润端各项指标的降幅大,但也足以说明九江银行的业绩基本面遇到了一些发展瓶颈。

从营业支出端来看,该行盈利能力下行,其中一个主要原因是资产减值损失的增长。资产减值损失是九江银行最大的一笔营业支出,2021年-2023年,该行的资产减值损失依次为52.65亿元、56.02亿元、61.06亿元,都超过了营收的一半且逐年增加。

大规模减值计提的背后,是九江银行正面临的以信贷资产为主的资产质量压力。此前我们计算过,九江银行在2023年的新生成不良贷款下限为53.79亿元,比2022年的新生成不良贷款下限49.42亿元多出了8.84%。正因为每年都有大规模的新生成不良贷款,所以即便九江银行逐年加大核销和减值计提力度,截至2023年末该行的不良贷款率也突破了2%,高达2.09%。

面对每况愈下的盈利能力,九江银行理应在加大不良处置,加快清理存量不良资产的同时,加强信贷风险管理与控制。但从实际表现来看,九江银行在风险管控方面并没有表现出明显的强化。企业预警通显示,今年以来,九江银行一共收到了7张罚单,罚单针对的违规行为包括“向未完成竣工验收的商业用房发放按揭贷款”“消费贷款三查不到位”“信贷资金被挪用”“贷前调查、贷时审查不尽职”等,这些都是信贷业务实际操作过程中风险意识不强,风控管理不到位的表现,也很容易导致不良。

行长出身科技口,数字化转型仍在路上

九江银行近两年在风控管理和业务合规方面的不足,也许与该行现任高管层有一定关系。2022年2月,九江银行原董事长刘羡庭退休,同月,该行发布公告解聘了原行长潘明的职务,由肖璟接任行长,而外界猜测会接任董事长的潘明未能如愿,反而被降为部门经理,董事长之位空缺到2023年6月,才有选举出来的周时辛接任。

在2022年接任行长的肖璟,履历较为特别,其并非出身银行主营业务一线,而是出身“科技口”,毕业后先在工商银行做软件开发,加入九江银行后也是担任首席信息官。事实上,像肖璟一般从科技口升迁成为银行一、二把手的高管并不是没有,江苏银行现任董事长葛仁余同样是科技口出身,也担任过首席信息官,但九江银行与江苏银行相比,不管是区域竞争力、资产规模,还是盈利能力、资产质量都略逊一筹。即便金融科技对数字化转型相当重要,但当前境遇下的九江银行,是否还需要一位拥有丰富信贷业务工作经验,身经百战的一把手,带领该行转型与度过经营瓶颈呢?

值得注意的是,肖璟就任行长后,在个人采访、报道中,提及较多的依然是数字化转型探索、数字金融、金融科技应用等科技相关的内容,对如何加强风控优化该行的资产质量提及则相对较少一些,很明显对金融科技和数字化转型的关注度更高。

那么,九江银行的数字化转型成果如何?以手机银行为观察对象,九江银行在2023年报中表示,截至2023年末,全行手机银行用户数达301.5万人,成为零售银行业务重要的客户服务阵地。根据第三方机构“零壹智库”统计的手机银行数字竞争力top100榜单,2022年九江银行手机银行APP平均月活跃人数有19.95万人,iOS当前版本评分3,总得分47.71,排名81;2023年的平均月活跃人数有34.13万人,虽然月活跃人数翻倍了,但在iOS当前版本评分不变的情况下,该行的排名下降到86。这从侧面反映出,尽管该行在手机银行活跃度建设方面表现不凡,但全行业都在紧抓手机银行这一阵地,九江银行的手机银行数字竞争力仍有很大提升空间。

事有轻重缓急,数字化转型固然重要,如何优化资产质量,提升经营业绩,也应该是现阶段的九江银行应该考虑并采取实际行动的。

(来源:法制导报)