去年前三季度投资业务增幅显著。

2024年一开年多家银行相继收到罚单,其中齐鲁银行股份有限公司(以下简称“齐鲁银行”,601665.SH)更是收到千万级别的罚单。

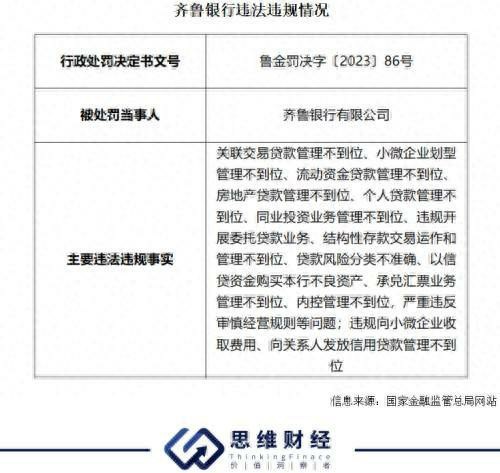

1月2日,国家金融监管总局山东监管局披露行政处罚决定书,齐鲁银行因存在关联交易贷款管理不到位、小微企业划型管理不到位、流动资金贷款管理不到位、房地产贷款管理不到位、个人贷款管理不到位、同业投资业务管理不到位、违规开展委托贷款业务、结构性存款交易运作和管理不到位、贷款风险分类不准确、以信贷资金购买本行不良资产、承兑汇票业务管理不到位、内控管理不到位,严重违反审慎经营规则等问题;违规向小微企业收取费用、向关系人发放信用贷款管理不到位等15项违法违规事实,被没收违法所得并处罚款合计约1495.13万元。

资料显示,齐鲁银行成立于1996年6月,曾于2004年吸收澳洲联邦银行入股,目前澳洲联邦银行是齐鲁银行第一大股东。2021年6月,齐鲁银行在上交所正式挂牌上市。

投资收益同比上涨

实际上,自齐鲁银行上市以来,这并不是第一次收到大额罚单。去年8月,齐鲁银行因存在金融统计指标数据错报;违反账户管理规定;违反商户管理规定;违反人民币反假有关规定;违反信用信息提供相关管理规定;未按规定履行客户身份识别义务;未按规定使用格式条款;漏报金融消费者投诉数据等8项违法违规事实,被中国人民银行济南分行处以警告,并没收违法所得363.78元,罚款297.5万元。

业绩方面,近几年来,齐鲁银行营收和净利润持续增长。年报显示,2020年至2022年,该行分别实现营收79.36亿元、101.67亿元、110.64亿元,分别实现净利润25.45亿元、30.72亿元、36.31亿元。

2023年前三季度,该行实现营业收入90.97亿元,同比增长8.24%;净利润29.68亿元,同比增长16.01%。

资产方面,截至去年三季度末,齐鲁银行资产总额5684.91亿元,较2022年末增长12.35%;贷款总额2933.84亿元,较2022年末增长14.04%;存款总额4041.15亿元,较2022年末增长15.58%。

去年齐鲁银行各项业务中,投资业务表现亮眼。该行2023年前三季度投资收益为10.73亿元,同比增长52.02%。

对此,在三季度业绩说明会上,齐鲁银行表示,去年债券市场波动幅度进一步加大,该行持续强化研究,主动把握市场趋势和波动带来的机会。一是加强市场行情研判,统筹债券、基金等各类资产的配置,动态调整资产布局,促进投资收益快速增长;二是积极开展债券市场波段交易,不断丰富交易策略,特别是抓住三季度市场较好的机会,锁定投资收益。

不良贷款率持续下降

盈利能力方面,齐鲁银行以利息净收入为主的营业收入持续增长。年报显示,2022年该行实现利息净收入85.75亿元,同比增长14.56%;占营业收入比重为77.50%。2023年前三季度该行实现利息净收入67.61亿元,同比增长8.24%。

不过,近几年齐鲁银行净利差和净息差持续收窄。2020年至2022年,该行净利差分别是2.14%、1.93%、1.87%;净息差分别是2.15%、2.02%、1.96%。到了2023年三季度末,该行净利差和净息差继续下滑到1.73%和1.81%。

资产质量方面,近几年齐鲁银行不良贷款率持续下降,从2020年的1.43%下降到2023年三季度末的1.26%。

值得注意的是,齐鲁银行不良贷款率持续下降的同时,逾期贷款却不断增长,占贷款总额比例也在不断上升。截至2022年年末,该行逾期贷款为25.51亿元,较上年末增加5.94亿元,逾期贷款占贷款总额比例为0.99%,较上年末增加0.09个百分点。到了2023年上半年末,该行逾期贷款上升到30亿元,逾期贷款占贷款总额比例为1.06%,较2022年末上升0.07个百分点。

同时,近几年该行不断加大信贷资产减值损失计提力度。年报显示,2020年至2022年,齐鲁银行分别计提信用减值损失27.26亿元、40.51亿元、41.51亿元。2023年前三季度,该行计提信用减值损失35.07亿元。

大公国际发布的齐鲁银行2023年无固定期限资本债券(第一期)信用评级报告显示,该行信用减值损失主要源于贷款和债权投资。该行持续加大不良贷款处置力度,信贷资产质量有所改善,拨备覆盖率不断提升,信用风险抵御能力较强;该行非标投资规模持续压降,但仍维持一定规模,且部分投资项目出现不良,需持续关注减值风险及未来处置回收情况。

贷款方面,齐鲁银行此次被罚主要是存在房地产贷款以及个人贷款管理不到位等问题。2023年半年报显示,该行公司贷款不良率较高的行业为房地产业。截至2023年上半年末,该行房地产业贷款余额为53.55亿元,占比为1.89%,但是不良贷款率却达到了6.77%,较2022年年末增加4.26个百分点。

齐鲁银行表示,该行房地产业贷款规模持续下降,不良贷款抵押物价值较高,行业不良率的波动对整体资产质量指标影响较小;该行将持续加强风险识别,加大不良贷款清收力度,确保整体资产质量稳中有升。

另外,截至2023年上半年末,该行个人贷款余额为816.18亿元,占比为28.81%,不良贷款率为0.97%,较2022年年末增加0.01个百分点,较2021年年末增加0.36个百分点。

对于齐鲁银行其他行业的贷款情况,大公国际指出,截至2023年6月末,该行贷款行业在租赁和商务服务业、制造业、批发和零售业以及建筑业合计贷款占比为 48.30%,其中制造业及批发和零售业是公司不良贷款的主要来源,客户以易受经济环境等因素影响的中小企业为主,该行未来将面临一定的信贷资产质量管控压力。

保荐机构现场检查无违规问题

此外,齐鲁银行此次被罚还存在关联方贷款违规的问题。值得一提的是,其保荐机构曾于2023年4月23日对齐鲁银行2022年度有关情况进行现场检查。

现场检查报告显示,经现场检查,保荐机构认为,截至现场检查完成之日,齐鲁银行关联交易是进行正常经营管理所需要的,所签订的协议或合同定价公允、方法合理、公平,符合公司全体股东利益,不存在损害公司和非关联股东利益的情形,也不存在未经审批的重大关联交易事项。

保荐机构认为,2022年度,齐鲁银行在公司治理和内部控制、信息披露、公司的独立性以及与主要股东及其他关联方资金往来、募集资金使用、关联交易、对外担保、重大对外投资以及经营状况等方面不存在违反《上海证券交易所股票上市规则》、《上海证券交易所上市公司自律监管指引第11号——持续督导》等相关规范性文件的重大事项。

公告显示,齐鲁银行于2023年4月27日审议通过了《关于2023年度日常关联交易预计额度的议案》。议案显示,2022年齐鲁银行对关联自然人的授信余额为0.61亿元,而2023年对关联自然人的预计授信额度竟然提升到了2.65亿元。

齐鲁银行表示,公司与关联方之间的交易遵循市场化定价原则,不存在利益输送及价格操纵行为,不存在损害公司和股东的利益的情况,不会对公司的持续经营能力、损益及资产状况构成不利影响。

(来源:投资者网)