近日,广发基金旗下——“迷你基”发布了二次清算报告。

实际上,广发粤港澳大湾区创新100基金(下称“湾创100ETF”)在去年年底就已经进入了清算期,但因首次清算时,该基金持有的中国恒大(3333.HK)股票流通受限,无法确定变现时间,因此进行了两次清算。同时,该基金也是2023年广发基金唯一一只清盘的基金,目前该公司还有102只“迷你基”。

近几年,广发基金通过广押赛道、批量造星、扩大规模的投资“策略”不断提升自己在行业的排名。

截至9月25日,广发基金在管规模为12962.13亿元,排名行业第二,仅次于“行业大哥”易方达。

2023年至今的近10个月时间里,广发基金已成功发行超40只新基,为公司的管理规模贡献了777亿元。

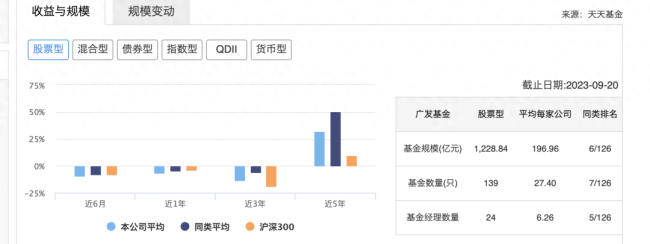

值得一提的是,虽然广发基金的规模上升,但其权益类产品的收益率不容乐观,尤其是股票型基金。据天天基金网数据显示,近5年内广发旗下股票型基金投资回报率一直低于同类基金的平均水平。

但产品收益率不佳并没有耽误广发基金赚钱,2022年其管理费用高达73.82亿元,今年上半年的管理费用为35.83亿元。

当昔日明星产品由盈转亏、炙手可热的明星基金经理伴随赛道股熄火而归于沉寂,新基金又能否缓解广发基金赚钱、基民亏钱的尴尬?

1

湾创100ETF清盘,

超百只“迷你基”能否逆袭?

近日,湾创100ETF发布了二次清算报告。该基金成立于2019年12月16日,是广发基金继京津冀主题ETF后,布局的又一只区域主题基金。

该基金刚成立之时,曾汇聚不少龙头企业。据2020年一季报显示,该基金前十大重仓分别为腾讯、中国平安、招商银行、香港交易所、格力电器、美的集团、中信证券、万科、长和以及立讯精密。不过,这次的广撒网策略并没有成功,该基金自成立以来仍亏损了4.45%,今年以来亏损达19.35%。

湾创100ETF成立时规模为2.45亿,从2020年3月开始,其规模逐渐缩小至最后清盘的仅剩500万。实际上,从2021年3月末开始,该基金期末净资产就开始低于5000万元,广发基金曾在2021年2月开始陆续发布公告提示投资者。

图源:公告截图

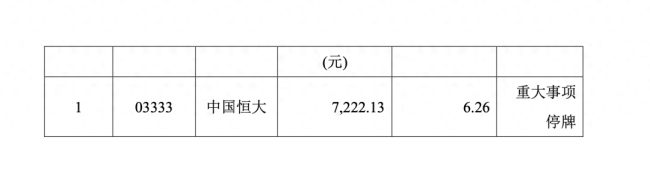

值得一提的是,在湾创100ETF的清算报告中出现了恒大的身影。

据了解,该基金的最后运作日为2022年12月14日,从2022年12月15日起进入清算期。而之所以分成两次清算,则是因为广发持有的恒大停牌,无法确定变现时间。据湾创100ETF年度业绩报告显示,2020年该基金持有恒大2.5万股,之后恒大暴雷,该基金减持了中国恒大。截至2021年底,湾创100ETF持有恒大5000股。2022年该基金持有恒大股份流通受限,2023年上半年也是如此。为何在中国恒大资金链紧张的情况下,湾创100ET的基金经理仍没放弃持有恒大呢?

对此广科咨询沈萌表示,虽然恒大暴雷,但是很多投资者都对恒大重组化解风险抱有很大期望,甚至在暴雷之初,恒大自己都认为自己能够顺利渡过难关,不断安抚投资者,这也让部分投资者没有及时果断选择退出。

据了解,湾创100ETF先后有两位基金经理。成立之初由任职9年、回报率达114.13%的刘杰管理。刘杰在管期间该基金的回报率为15.17%,且一直呈现下降趋势。之后由叶帅接手,之后也没有摆脱清仓的命运。

今年3月20日广发支付了首笔清算款,9月22日,分配了该基金的剩余财产共计12.19万元,至此该基金合同彻底终止。

此外,今年以来广发共有4只基金多次出现了资产净值低于5000万的提示公告,分别为中证科创创业50增强策略交易、广发集祥债券型证券投资基金、广发招泰混合型证券投资基金以及广发中证主要消费ETF。其中,广发招泰混合型证券投资基金提示的次数最多。据天天基金网数据显示,目前广发基金有102只迷你基。

除了广发基金之外,9月21日,惠升、国投瑞银基金公司也纷纷发布公告,提示旗下又有产品总规模连续低于5000万元。值得关注的是,在这些被拉响清盘警报的产品中,有的甚至自合同生效以来还不足一年。

近几年,由于权益市场长期的疲弱,主动权益类基金的持营受到较大影响,市场存量产品中很多都已出现“迷你化”。据Wind统计显示,截至今年6月末,全市场已有1093只基金(非货币)的总规模低于5000万元。

与此同时,渐多的“迷你基金”也引起了监管部门的关注。据“财联社”此前报道,针对行业内长期以来存在的“迷你基金”问题,

监管曾展开摸底调查,要求基金公司在上报新产品时,需提交公司存量“迷你基金”情况报告,包括名称、数量及成为“迷你基金”的时长等信息,并拿出切实可行的解决方案,同时给出解决的时间期限。

处置‘迷你基’的方式一般包括三种,分别为清盘、转型、持续营销。如‘迷你基’业绩向好,有持续做大规模的可能;否则可能直接清盘或合并。

2

规模一路“狂飙”后,业绩去哪儿了?

近年来,基金公司的“造星”运动如火如荼,广发基金也凭借这一策略成功跻身头部公募基金之列,先后涌现出傅友兴、吴兴武、郑澄然、林英睿、唐晓斌等一批“顶流”基金经理,其中最为引人注目还是刘格菘,9年的任职时间里创下了123.96%的回报率。

2019年他凭借重仓科技能源股开启了自己的高光时刻,包揽下当年主动权益类基金前三名。

在进入公募圈之前,刘格菘曾就职于中国人民银行营业管理部,2013年开始进军基金领域,并在中邮基金先后担任研究员、基金经理等职位。2017年,刘格菘加入广发基金,当时广发基金的总规模还不到2800亿元。

之后,凭借明星基金经理的流量效应,广发基金大肆发行基金,规模也随之水涨船高。从2020年9月末开始,广发基金的规模开始快速上升,2021年6月末规模超1万亿元,之后增至现在的12962.13亿元,目前其规模排名位于行业第二。

值得注意的是,当明星经理光环退去后,广发基金的业绩开始跟不上规模了。目前,广发基金共有636只基金,其中股票型有139只、混合型300只、债券型141只、指数型124只、QDII37只以及19只货币型。

其中,在管规模最大的为货币型基金,且近一年内回报率高于同类平均,但权益类的股票型基金平均回报率一直低于同行。

图源:天天基金网

具体来看,广发旗下股票型基金的规模为1228.24亿元,近1年平均回报率为-6.34%,低于同类平均的-4.7%,甚至近5年内都低于同类平均。

明星经理刘格菘也从昔日的顶流跌落神坛。

目前,刘格菘在管的6只基金今年以来全部为亏损状态,6只基金布局的行业几乎相同,主要为新能源和电子领域。刘格菘曾在晶澳科技股价涨幅超过700%杀入但亏损至今,今年以来晶澳科技的股价呈现持续下降趋势,但二季度刘格菘仍大举增持晶澳科技。

图源:天天基金网

刘格菘认为,制造业是带动我国经济发展的核心行业,其中技术升级持续、已形成行业内产品力壁垒、需求短中长期态势都较明确的细分行业有显著的投资价值。

从业绩来看,刘格菘的看法并没有获得市场“认可”。今年上半年,刘格菘管理规模跌破500亿,二季度单季下滑了65.48亿。而在2022年刘格菘的基金合计亏损近185亿元。

另外,广发近些年也发行了不少新基,此举也使得其规模得以持续扩大。

2023年以来,广发发行新基已超40只,

但这仅仅保住了规模,据天天基金网数据显示,今年上半年旗下股票型基金亏损了144.85亿元。另外,此前《国际金融报》也曾指出,2022年广发基金旗下所有基金亏损高达815亿元。

3

业绩与管理费之间如何平衡?

虽然广发基金没能够给基民创造收益,甚至造成了不少亏损,但自身却没少赚钱。

从历年的管理费用占比来看,广发基金管理费占营收的比例日益趋大。

2019-2023年上半年,广发基金营业收入分别为33.04亿元、62.51亿元、93.46、83.92亿元以及43.36亿元;管理费用分别为20.47亿元、42.8亿元、83.82亿元、73.56亿元以及35.83亿元,各占当年营收的比例为61.96%、68.47%、89.69%、87.65%以及82.63%,基本呈逐年上升趋势。

但在金融市场低迷情况下,基金业绩表现差,头部包括广发基金率先降低基金费率,从7月开始“刷屏”。

IPG中国首席经济学家柏文喜表示,在业绩普遍不好的情况下,为维持基金规模,基金管理公司之间的竞争更为激烈,基金管理费势必呈下降趋势。

7月8日,广发基金发布公告下调旗下119只基金的管理费。其中,管理费从1.5%下调至1.2%,托管费从0.25%下调至0.2%。

值得一提的是,此次下调之后一些基金近一个月收益率实现了扭亏为盈。比如,广发轮动配置混合虽然今年以来涨幅仍为-12.54%,但从近一个月来看,其涨幅为1.33%。此外,广发聚优灵活配置混合A、广发主题领先混合、广发竞争优势混合A、C份额、广发聚祥灵活混合等都是如此。

图源:天天基金网

不过,对于基民来说,降费虽利好,但基金业绩好才是真的好。

柏文喜也指出,基金行业的普遍不景气促进了基金管理公司的分化,一些头部企业在行业竞争中更具优势,对于基金管理费率的下降趋势具有更强的抵抗能力,甚至还有可能反而提升管理费收取水平,超万亿的头部基金公司尤其如此。(来源:独角金融)