前段时间,北京银行发布了2022年和2023年业绩报告,数据一出业界哗然,发现经过去年一年时间,北京银行失去了城商行“一哥”的宝座。

多项业绩指标出现下滑甚至是负增长,不良贷款规模持续走高,位居17家上市城商行首位;非标资产的减值风险提升等等;

或许是业绩亮红灯、风险指数抬升等因素,导致了香港中央结算有限公司、阳光人寿等前十大股东持续减持。

1

业绩表现同规模倒数第二,前十大股东2家持续减持

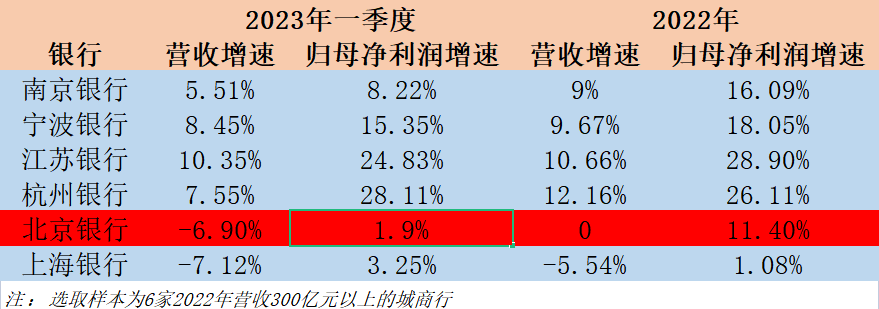

年报显示,2022年北京银行总营收662.8亿元,与上年同期基本持平,归母净利润为247.6亿元。同期,江苏银行以705.7亿营收、253.9亿元归母净利润的成绩,全面超过北京银行,成为城商行的“业绩一哥”。

今年一季度,北京银行的营收出现负增长,同比大跌6.92%至164亿元,归母净利润增速也下滑至1.9%,约为74.93亿元。

拆分来看,占北京银行营收约8成的利息净收入,去年几乎没增长,到了今年一季度利息净收入进一步出现了下滑态势,同比减少3.37%;这也直接拖累了了2022年及今年一季度的业绩表现。

值得注意的是,占北京银行营收近2成的手续费及佣金收入、投资收益这两项,在今年一季度都出现了较大幅度的下滑,前者一季度仅为13.82亿元,同比骤降53.06%;后者虽然还在增长,但增幅收窄至2.93%,较去年两位数的增长下滑不少。

横向比较来看,北京银行在300亿以上营收规模的城商行中,业绩表现基本处于倒数位置。

以营收增速、归母净利润增速为例,北京银行在2022年的表现仅好于上海银行;到了今年一季度,营收方面和上海银行一起成为唯二负增长的城商行,且归母净利润的增速甚至垫底。

或许受到业绩不理想的影响,北向资金和险资正在撤退。

前十大流通股东中,香港中央结算公司是仅次于北京国资的第四大股东,其在2021年底尚持有7.341亿股,持股比例3.47%,至2022年底持股减少到6.986亿股,今年一季度持续减持到6.86亿股。

而险资“阳光人寿—传统险产品”2021年底持有7.2亿股,位列第五大股东,至2022年底已减持至约7亿股,今年一季度又大幅度减持到5.325亿股,环比减少了约25%。

可见业绩不好,投资者真的会用脚投票,连大股东也会离你而去。

2

多项风险指标亮红灯,不良贷款规模居城商行首位

业绩表现不佳的表象之下,北京银行更深层次的是多项风险指标已亮红灯,不良贷款规模持续走高,位居城商行第一,且不良贷款率也维持在业内较高水平。

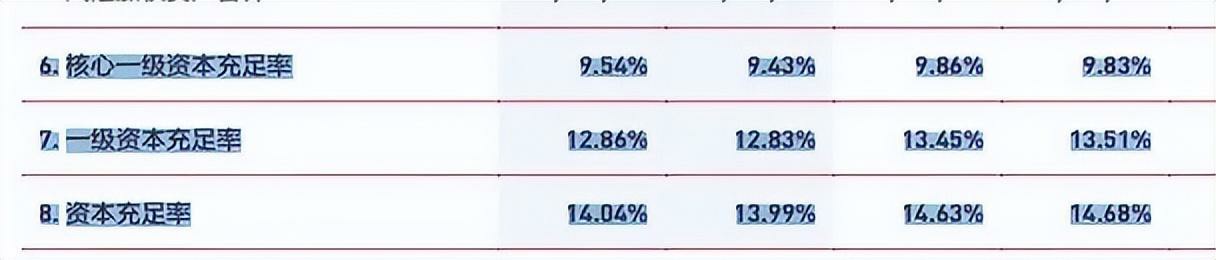

首先是资本充足率方面,北京银行在逐步走低。年报显示,2022年其核心一级资本充足率伟9.54%,一级资本充足率12.86%,资本充足率14.04%,较2021年底的数据同比分别减少0.32、0.6、0.6个百分点。

而拨备覆盖率和不良贷款等表现方面,无论是纵向与过去同比,还是横向与同等规模的城商行相比,均出现了恶化趋势。

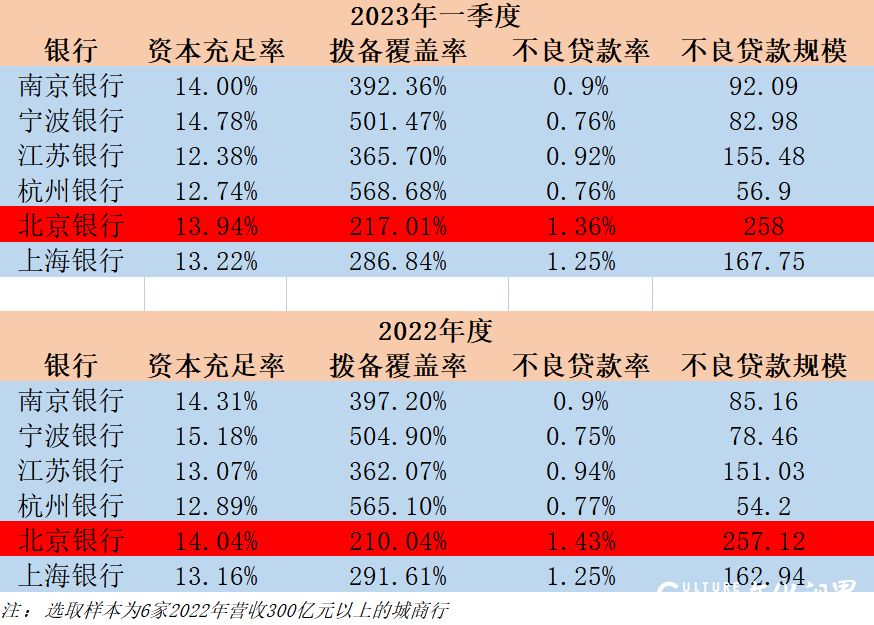

财报数据显示,2022年底,北京银行的拨备覆盖率仅为210.04%,同比下降了0.09%,在6家300亿以上营收规模的城商行中,属于垫底水平,到今年一季度拨备覆盖率虽有所提升,但仍然是倒数第一。

而不良贷款,无论从规模还是不良率来看,北京银行均属于业内首位。

截至2022年底,北京银行不良贷款规模约257亿元,较第二位的上海银行足足多了90多亿元,至今年一季度不良贷款规模仍有攀升,约258亿元,仍然是行业第一。

不良率方面,截至2022年底,北京银行不良贷款率约为1.43%,在6家城商行中居首,在17家上市城商行中也位居前列;今年一季度底,不良率仍然高达1.36%,仍处行业高位。

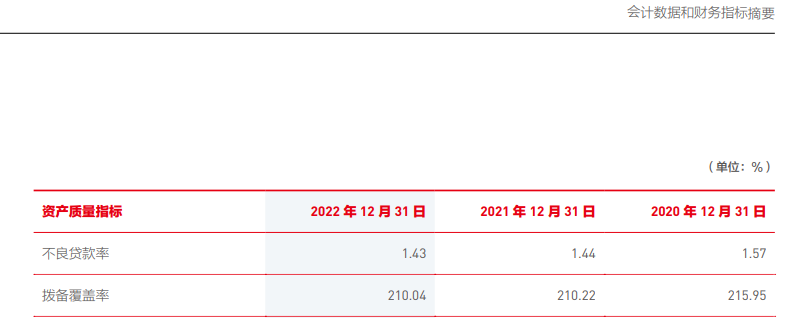

事实上,近年来北京银行的不良率都处在居高不下的态势,2020年至2022年,不良率分别为1.57、1.44、1.43。

如果从逾期贷款的角度来看,截至2022年底,累计有逾期贷款406.25亿元,逾期率高达2.26%,较上年同期分别增加了124亿元、0.51个百分点。

由此可见,北京银行在内控管理、风险控制方面,着实让市场担忧。

3

非标资产减值风险巨大,踩雷地产风险化解艰巨

北京银行的另一个风险点,在于其非标资产的减值风险。

据年报显示,截止到2022年底,北京银行投资的债权投资累计有约7060.9亿元,其中债券4668亿元,信托计划及资产管理计划累计约2318亿元,当年度累计减值准备伟309.4亿元,且从年报来看,近年来北京银行的债权均遭遇了大额的减值,2021年减值准备294亿元。

2318.4亿元的其他金融资产方面,被划入阶段二、阶段三(即关注、次级、可疑、损失类)的,在2022年有约472亿元,占其他金融资产整体的约20%。

这意味着北京银行在投资资产质量方面存在着较大的风险,且从近年的数据来看,其资产风险化解工作相当缓慢。

此前,联合资信曾在出具的评级报告中指出:北京银行违约投资资产中的借款主体主要集中在房地产领域,涉及中信国安集团有限公司、中信国安城市发展控股有限公司、北顺华房地产开发有限公司及经纬置地有限公司等。

踩雷地产,恐怕是北京银行未来相当长一段时间内不得不面对的大麻烦。(来源:财经九号 跳跳)