继开年收到3张大额罚单后,近日,渤海银行又因被湖南省“拉黑”而登上舆论的风口浪尖。

湖南省住建厅发布的公告显示,因渤海银行株洲分行擅自划扣商品房预售资金,湖南省将暂停与渤海银行资金监管合作,建议相关部门和单位慎重在该行存储住房公积金、物业维修基金等。

联合资信曾在对该行的评估报告中指出,自2021年以来,该行多次因违规发放房地产贷款、违规募集资金向房地产项目融资、数据报送存在违法违规等事由遭到银保监会的处罚。渤海银行涉房贷款拉响警报。

渤海银行最新发布的2022年年报显示,去年该行营收净利双降,其中净利润61.07亿元,较上一年同期下降近三成;资本充足指标全面下滑;房地产业贷款规模已超过制造业位列第二,房地产业不良贷款余额26.57亿元,为该行对公不良贷款数额之最。

擅自划扣商品房预售资金被“拉黑”,多次踩监管红线被罚

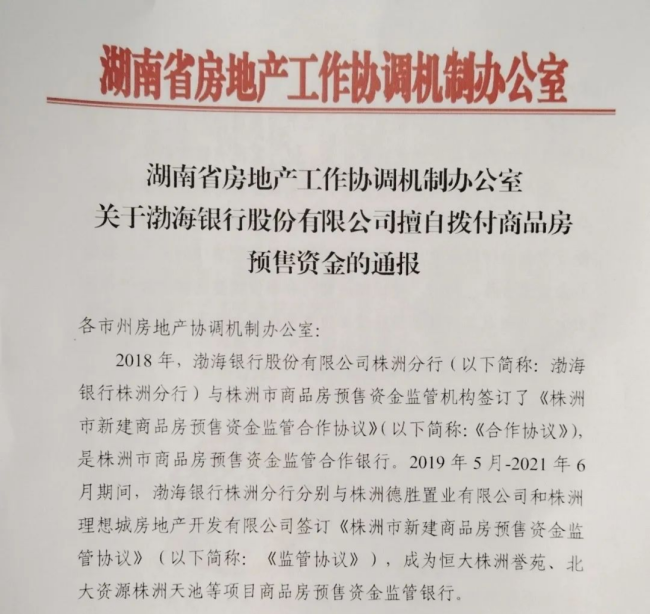

3月28日,湖南省住建厅发布《关于渤海银行股份有限公司擅自拨付商品房预售资金的通报》,要求从即日起,各市州、县(市、区)商品房预售资金监管机构暂停与渤海银行股份有限公司及其所辖基层经营单位的商品房预售资金监管合作。

而渤海银行被湖南省“拉黑”是因为其株洲分行擅自划扣恒大誉苑、北大资源天池项目重点监管资金。

据了解,渤海银行株洲分行于2018年成为株洲市商品房预售资金监管合作银行,于2019年5月至2021年6月期间成为恒大株洲誉苑、北大资源株洲天池等项目商品房预售资金监管银行。

但在2021年3月和7月,渤海银行株洲分行违反《株洲市新建商品房预售资金监管办法》等规定,未经株洲市商品房预售资金监管机构同意,擅自划扣恒大誉苑北大资源天池项目重点监管资金,导致项目复工复产资金不足,房屋逾期难交付,引发房屋买受人频繁信访投诉,给社会稳定带来极大的不利影响。

对于此事件,湖南省住建厅督促株洲市住房和城乡建设局对渤海银行株洲分行进行了约谈警示,并下达书面整改通知书,责令其返还擅自划扣的商品房预售监管资金,但一直没有整改到位。

同时湖南省住建厅建议相关部门和单位,慎重选择在渤海银行及其所辖基层经营单位存储住房公积金、物业维修基金等资金。

值得注意的是,在涉房贷款方面,渤海银行早已拉起监管警报。联合资信在对该行2022年的评估报告中称,自2021年以来,该行多次因违规发放房地产贷款、违规募集资金向房地产项目融资、未落实授信审批条件发放贷款、违规发放土地储备贷款、贷后管理不到位以及标准化数据系统数据质量及数据报送存在违法违规等事由遭到银保监会的处罚。

除了被“拉黑”外,今年以来,渤海银行已多次因触碰监管红线遭到银保监会的处罚。截至4月1日,渤海银行今年已收到3张罚单。其中2张均为千万级罚单。

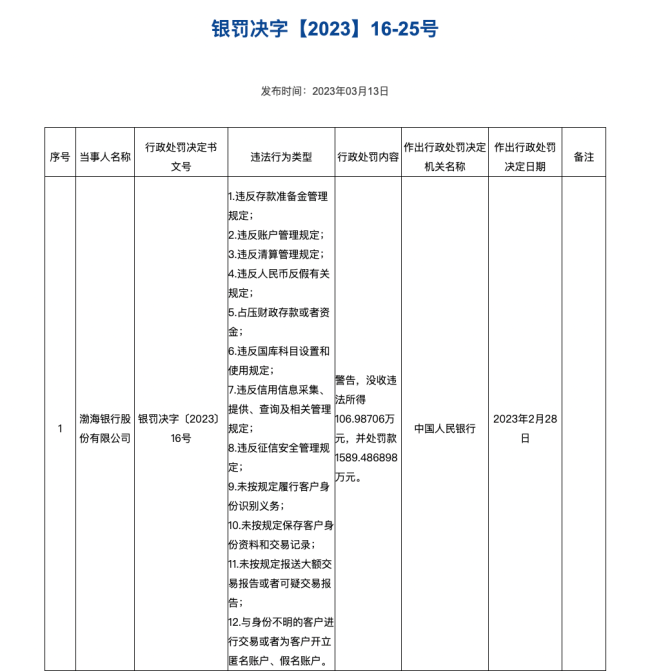

3月13日,央行公示的一则行政处罚信息显示,渤海银行因涉及违反存款准备金管理规定等12项违法行为,被处以警告、没收违法所得106.98706万元,并处罚款1589.486898万元。9位相关责任人包括金融科技事业部总经理、信用卡事业部发卡授信审批经理、业务营运部总经理等被处罚,累计罚款43万元。

在此之前,2月17日,渤海银行因违规发放商用房贷款、将银行员工、公务员等个人商用房贷款计入普惠型个体工商户或小微企业主贷款统计口径等7项违法违规事实被罚款1660万元。其中,该行总行被罚430万元,分支机构被罚1230万元。

随后的2月24日,渤海银行因风险加权资产计算不准确、流动性风险指标计算不准确等13项违法违规事实,又被罚款860万元。

净利润下滑近三成,资产质量面临下行压力

公开资料显示,渤海银行股份有限公司(简称“渤海银行”)于2005年12月30日成立。其由天津泰达投资控股有限公司、渣打银行(香港)有限公司等7家股东发起设立的,于2020年7月16日在香港联交所主板挂牌上市。

3月29日,渤海银行发布了2022年年报。年报显示,去年渤海银行规模扩大,资产负债双增,截至报告期末,总资产16594.60亿元,同比增长4.85%;总负债15495.09亿元,同比增长4.97%。

去年渤海银行的规模虽然在扩增,但业绩却不容乐观,营收净利双双下降,去年实现营业收入264.65亿元,同比下降9.35%;实现净利润61.07亿元,同比减少29.23%。

此次净利润大幅下滑是由于营业收入的下降和营业支出的增长两方面共同作用导致的。

渤海银行在财报中称,主要由于该行主动优化信贷结构,夯实防范化解风险基础,持续让利实体经济,支持普惠业务发展,息差相对收窄,使营业收入同比有所下降,加快转型步伐,加大新设网点支持及科技投入,使营业支出较上年有所增加。

在资产质量方面,渤海银行资本充足指标全面下滑。2022年,渤海银行资本充足率11.50%,较上一年同期下降0.85个百分点;一级资本充足率9.94%,同比下降0.82个百分点;核心一级资本充足率8.06%,与上一年同期相比,下降0.63个百分点。

联合资信在2022年的评估报告中表示,渤海银行的信贷资产质量面临下行压力,贷款拨备仍有待提升。具体来看,2021年,渤海银行贷款规模保持增长,但受业务结构调整影响,增速放缓;贷款面临一定的客户集中压力,房地产贷款占比相对较高,需关注房地产市场波动及政策对相关资产质量的影响;不良贷款率较为稳定,但不良、关注及逾期贷款规模有所增长,也遭受着宏观经济增速放缓及新冠肺炎疫情的冲击。

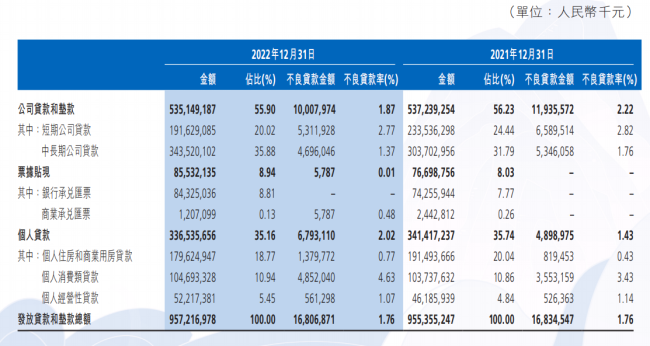

财报显示,2022年渤海银行不良贷款余额为168.07亿元,与上一年同期的168.35亿元相比减少0.28亿元;不良贷款率为1.76%,与2021年年末持平。

从具体类别来,截至2022年末,渤海银行公司不良贷款金额从上年的119.36亿元降至100.08亿元,票据贴现不良贷款金额578.7万元,个人不良贷款从上年的48.99亿元上升至67.93亿元亿元,增加了18.94亿元,增幅最大。个贷不良率同步上升至2.02%,增加了0.59个百分点。

据悉,渤海银行的个人消费贷款从2018年开始发力,至2020年余额暴增至1126.98亿元,占该行个人贷款比例超过36%。截至2022年底,渤海银行个人消费贷款在个人贷款中的占比为71.43%。2022年度,渤海银行的个人消费贷款不良贷款“量率”双升,分别从2021年末的1037.3亿元、3.43%增至2022年末的1046.9亿元、4.63%。

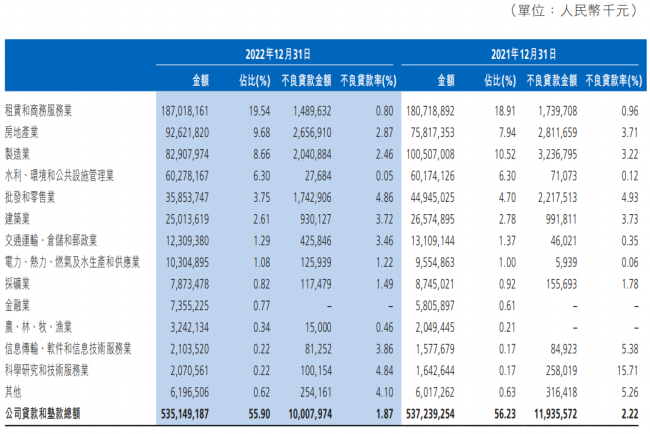

值得注意的是,公司贷款中,房地产业已经超过制造业成为渤海银行贷款的第二大产业。2022年,渤海银行房地产业贷款余额为926亿元,上一年为758亿元,同比增长22.16%;不良贷款余额为26.57亿元,较上一年相比有所下降,或与优化资产结构有关,但仍然是该行公司不良贷款余额的行业之最。

据年报显示,截至2022年底,渤海银行投向于房地产行业的对公贷款为926.22亿元,占该行贷款和垫款总额的比率为9.68%。向个人发放的个人住房和商业用房贷款余额为1796.25亿元,占该行发放贷款和垫款总额的比例为18.77%。

由此可以得出,渤海银行2022年的房地产贷款集中度为28.45%。

2021年开始实施的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》规定,第二档中资中型银行房地产贷款余额占比的上限为27.5%。即渤海银行目前仍超“红线”,有待压降。(来源:头条号@新金融深度)