还记得公募“老将”许之彦吗?华安基金管理有限公司(下称“华安基金”)总经理助理、指数与量化投资部高级总监,他凭借一己之力推广指数基金,改变了公募基金界生态格局,因此被称之为国内指数投资领军人物。在他的带领下,指数部门参与了华安基金近半数的创新任务,为多只旗舰产品的设立做出了重要贡献。

时间犹如白驹过隙,转眼又是一年。许之彦给投资者带来了怎样的回报?随着华安基金2022年报的披露,揭开了许之彦旗下部分产品成绩单,遗憾的是,华安上证180ETF两年未能“翻身”。

2022年,华安上证180ETF亏损38.41亿元,2021年亏损7.78亿元,从成立近17年的历史业绩看,如此巨亏实属罕见。

图源:华安上证180ETF年报

值得注意的是,华安基金却旱涝保收,净利润站稳10亿大关,成功跻身“10亿”俱乐部阵营,其中,上证180ETF收了1亿元管理费,两年累计收了2.1亿元。

面对部分产品业绩不佳,是投研能力不足,还是与基金经理管理的产品“一拖多”、以及身兼高管精力分散有关?

IPG中国区首席经济学家柏文喜称,基金公司的收入除了来自基金管理费、超额收入分成之外,可能还存在其他收入来源,比如兼任所投资企业的高管职位的收入等,自然也就造成了基金公司赚钱而基民不赚钱的情况。

“个别产品业绩不佳除了其他因素之外,也不排除与基金经理兼职过多造成的精力分散有关。因此,限制基金经理过多兼职和一拖多,是防止其精力分散造成基金业绩不佳与利益输送、关联交易的必要之举”,柏文喜对此分析称。

“廉颇”老矣?旗下单只产品两年累亏46亿

华安上证180ETF,2006年4月13日成立,是上交所第二只ETF。2021年之前,该产品曾凭借优异的收益和稳定的分红受到了众多长线资金的青睐。尤其是在2020年,华安上证180ETF利润高达44.62亿元。而自2021年开始,该产品业绩两年总计亏损超过46亿。

根据年报披露,该基金属于指数型基金,采用抽样复制策略,跟踪上证180指数,是股票基金中风险中等、收益中等的产品。

截至2022年末,华安上证180ETF前十大重仓股分别是:贵州茅台,中国平安,招商银行、隆基绿能,兴业银行,长江电力,中国中免,伊利股份、中信证券,万华化学,前十大重仓股合计持股占总持仓比例32.4%。相比2022年三季度末,万华新晋前十,明康德从前十大股东中退出。

图源:天天基金网

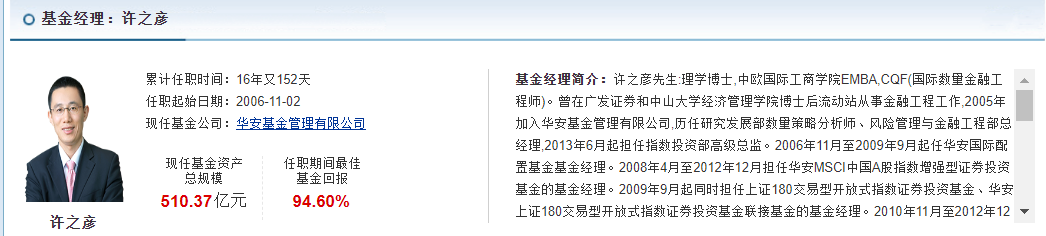

许之彦2006年加入华安基金,目前担任10只产品基金经理(A、C类合并统计),管理的基金资产总规模为510.37亿元,任职期间最佳基金回报94.6%,其中华安上证180ETF的产品规模192.98亿元,任职期间基金回报为54.32%,低于同类平均的94.77%,该产品一年份额净值增长率为-16.76%。

梳理发现,许之彦不仅是华安指数团队的“领头羊”,而华安基金一直是国内ETF创新的重要力量,并开启了国内开庭式指数基金的先河,发行了国内首只EFT联接基金,做出了全市场规模最大的黄金ETF。在许之彦的带领下,指数部门参与了华安基金近半数的创新任务,为多只旗舰产品的设立做出的重要贡献。

例如,2016年6月推出的华安创业板50ETF,当时正值2015年A股市场大幅震荡,他坚定认为华安创业板50ETF是未来最优秀的指数之一,并在市场最低迷时推出“创蓝筹”概念。短短三个月时间,华安创业板50ETF规模从仅千万元扩张到5个亿,2018年该产品规模突破了200亿份,这段投资佳话一直在市场流传至今。

天天基金网数据显示,截至2022年末,华安创业板50ETF规模达111.37亿元,近三年累计回报高达42.73%,高于同类平均的24.54%。

奈何华安基金指数团队的头号人物管理的产品业绩出现滑坡,而接下来1.6万名投资人又是否会继续持有华安上证180ETF?

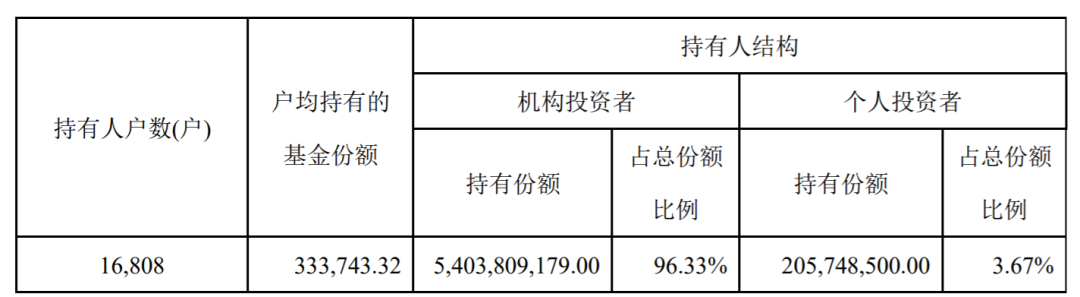

从持有人结构看,该产品主要由机构投资者持有,占总份额比例为96.33%,个人投资者仅占比3.67%,其中机构投资者中央汇金投资有限责任公司持有份额最高,达52.31亿份,占总份额的比例达94.5%,而该公司持续8年持有份额始终高于90%以上。

图源:华安上证180ETF年报

哪位基金经理业绩更胜一筹?

华安基金创立于1998年,即中国公募基金的开元之年,也是“老五家”基金公司之一。

成立后,华安基金股权经过一系列变动,到2005年时,形成了上海电气(集团)总公司(下称“上海电气”)、上海国际信托公司(下称“上海信托”)、上海工业投资(集团)公司(下称“上海工业投资”)、上海广电(集团)公司(下称“上海广电”)、上海沸点投资发展公司(下称“上海沸点”)五大股东平均持股20%。

2009年,国泰君安受让了上海沸点20%的股份,首次进入华安基金股东之列。

2014年,国泰君安又通过全资子公司国泰君安创新投资公司(下称“国泰君安创新”)受让了上海电气持有的华安基金20%股权。

不过,受“一参一控”政策的影响,当时持有国联安基金管理有限公司(下称“国联安基金”)51%股权的国泰君安,暂时搁置了对于华安基金的收购计划。

直到三年后,2017年,国泰君安清仓国联安基金股权,才重新对华安基金进行收购。2018年,国泰君安接收了子公司国泰君安创新所持的20%股权。

2021年,国泰君安受让了上海锦江国际投资管理有限公司(下称“上海锦江国际”)持有的华安基金8%的股权,持股比例上升至28%,成为华安基金第一大股东。

2022年,国泰君安先后受让了上海上国投资管理有限公司(下称“上海上国投资”)持有的15%股权,上海工业持有的8%股权,总持股比例上升至51%,最终完成对华安基金的控股,成为公募新规落地后首家“一控一牌”的券商。

目前,华安基金股东分别是国泰君安、国泰君安投资、上海工业投资、上海锦江国际、上海上国投资,持股比例分别为51%、20%、12%、12%、5%。

早年“韩方河时代”的华安基金,以先天优势规模位列前五。然而,2006年因受贿400余万元及共同操纵股价,韩方河入狱,曾经的光环成为阴影,此后华安基金的人事变动也颇为频繁。2007年、2009年、2011年、2014年,华安基金的董事长分别变更为徐建国、俞妙根、朱仲群、朱学华。其中,朱学华任职董事长时间最长,自2014年9月12日至今已超过8年。

加入华安基金前,朱学华曾任上海证券党委书记、副董事长、副总经理、海际大和证券董事等职务。

2020年和2021年,多家基金公司借助大举发行权益类基金实现了管理规模迅猛增长,华安基金就是其中之一。

但好景不长,截至2022年末,华安基金管理224只基金,管理资产规模达5522.94亿元,较2021年末相比下降330亿元。从产品类型看,货币型基金规模最高,达2194.99亿元,其次为混合型基金,规模为1622.4亿元,债券型基金规模排名第三位,为1221.89亿元。

除了基金规模下滑外,华安基金还存在经理人才流失、基金经理出走、业绩表现不佳的问题。

比如2021年,华安基金投资总监崔莹“公转私”;2022年7月,被华安基金包装成“平衡多面手”的基金经理张亮因“个人原因”离职。Wind显示,华安基金近一年有5位基金经理离任。

2021年,华安基金投资总监崔莹“公转私”,此前一直以投资老将+中生代+新生代的团队管理模式,不过华安基金权益团队的成绩,至今未有闪光一时的明星基金经理,也无穿越牛熊的老将。

现有的基金经理团队中,谁又能成为华安基金的顶梁柱?

在华安基金官网,去年12月推荐了刘畅畅、蒋璆等管理的基金。刘畅畅是2010年应届毕业加入华安基金,从研究员转基金经理助理,2020年开始担任基金经理。不过,以华安文体健康主题灵活配置混合型产品看,2022年,该基金由盈转为亏损13.81亿元,2021年净利润达20.5亿元。

另一名基金经理蒋璆,曾是国泰君安研究员,2011年加入华安基金,管理的2018年成立的华安成长先锋混合A,成立来回报率表现最好,达216.74%,不过2022年该只基金亏损3.7亿元。

此外,在华安基金官网的宣传文章中,还曾在首页专门用了一张海报推荐基金经理胡宜斌。

胡宜斌花名为“TFBOYS”(Technology Fund Boys新兴产业基金经理),并把胡宜斌2015年进入华安基金称作“出道”。做过互联网产品经理的胡宜斌,自“出道”后,专注于互联网、科技板块,其管理的华安媒体互联网在2018年、2019年获得同类基金冠军。

遗憾的是,自2015年成立以来回报率超过200%的华安媒体互联网,2022年业绩由盈转亏,该基金亏损8.85亿元,而2021年净利润14.95亿元。

热衷于成长股的胡宜斌,有一个标签是“高景气赛道先行者”。胡宜斌本人也说过一句颇具哲学味道的话:“要在黑夜的时候就把金子挖出来,而不是等到太阳升起的时候再去找金子,因为那时候金子已经发光了,已经被所有人看见了。”

老话说,是金子总会发光的。胡宜斌实力如何?能否在起起落落的市场中经受住时间的考验?未来会给我们答案。

再看其他基金经理的业绩表现。天天基金网数据显示,华安基金旗下股票型基金经理刘璇子,于2014年7月毕业后加入华安基金,至今已有8年半的时间,截至目前,刘璇子管理的基金产品有10只(A、C类合并统计)。

刘璇子曾任华安基金企业发展部业务发展经理、指数与量化投资部研究员、基金经理助理,自2020年11月起,任职指数与量化投资部基金经理,现任基金资产总规模23.3亿元,任职期间最佳基金回报27.06%。

从任职基金产品的时间与规模看,刘璇子管理的“华安上证龙头ETF”任职时间最长,但也未超过2年半,且该基金经理管理的多数基金产品任职时间不超过1年,华安创业板50指数A规模最高,截至目前为11.87亿元,其他产品规模在1.98亿元-0.01亿元之间,且部分基金产品为“迷你型”基金。

从业绩表现看,刘璇子管理的基金回报率最高的是“华安上证科创板芯片ETF”,该基金成立于2022年9月30日,截至2022年末,该基金规模为1亿元,回报率达27.06%,华安中证光伏产业ETF、华安中证申万食品饮料ETF任职回报率分别为5.7%、0.76%,其余基金产品回报率均为负。

何以解忧?

在中国股市,短期获取暴利的投资方式,早期是有效的,如2000年科网股的“鸡犬升天”、2014年中小创的“独领风骚”、次新股的爆炒等。虽然参与投机炒作短期可以获取暴利,但不可忽略的是暴利的不可持续性。

当环境发生变化,投资策略也需及时调整。由于A股市场的波动剧烈,管理的起始时点不一样,基金年化收益率的结果会差异很大,导致投资者对基金的评价,或带着滤镜,或带着偏见。

业绩亮眼的基金经理,多数出于某个行业红利期而被赋予光环。这不得不感谢所处的时代背景,让某一批基金经理擅长的投资风格最大化发挥:比如2013年以后中小创牛市对年化收益的拉升;比如2018年以来大盘蓝筹的持续坚挺对价值投资者收益的普遍贡献;比如2019年大盘成长股迎来高光时刻普遍对收益的贡献。而投资者需要在剥离运气之外,判断基金经理的真实水平。

要想更真实的评价一名主动管理型基金经理的投资能力,可能至少需要5-10年时间(1-2个牛熊周期),才能剥离风格、行业、运气等因素的影响。似乎拉长时间来评价,优秀基金的长期年化更趋向于在一个稳定的区间。

“不能说一只经历了五年大幅亏损后,又经历五年暴涨的基金是一只优秀的基金;但是我们却能说,一只能够持续、稳定的战胜市场,净值不断创新高的基金是一只品质优良的基金”。星石投资认为。

长达二十多年的行业积累,或许是华安基金最大的底气。你看好华安基金吗?欢迎评论区留言讨论。

(来源:独角金融 付影)