近日,因起诉泛海系公司而处于舆论风口浪尖的民生银行发布了2022年业绩报告。

财报显示,2022年,民生银行实现营收1424.76亿元,同比下降15.6%;实现归母净利润352.69亿元,同比增长2.58%。该行营收已连续两年出现下降。

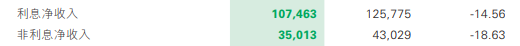

从营收结构来看,2022年,该行的利息净收入和非利息净收入均同比下滑。

资产质量方面,2022年,民生银行的不良贷款余额较上年末减少29.51亿元,不良贷款率也较上年末下降0.11个百分点。但拨备覆盖率下滑至142.49%,这已是这一指标连续第三年低于150%。该行的拨备覆盖水平一度在上市股份行中处于尾部位置。

就具体类别来看,截至2022年底,民生银行房地产不良贷款率走高至4.28%,较上年末上升了1.62个百分点,增长明显。

此外,民生银行的关联贷款依然是关注焦点。对此,民生银行副行长袁桂军在业绩发布会上公开回应了泛海集团诉讼一事。

去年增利不增收

民生银行是国内首家由非公有制企业入股的股份制商业银行,成立于1996年2月。2000年和2009年,该行分别在上交所和港交所上市。

财报显示,2022年民生银行实现营收1424.76亿元,同比下降15.60%;实现归母净利润352.69亿元,同比增长2.58%。

2022年民生银行延续了增利不增收的情境。2021年,民生银行的营收同比下滑8.73%至1688.04亿元,归母净利润同比增长0.21%至343.81亿元。

对比可以发现,民生银行营收下滑幅度进一步扩大。

据财报披露,构成民生银行收入来源的利息净收入和非利息净收入较2021年均同比下滑,跌幅分别为14.56%和18.63%。

其中,手续费及佣金净收入降幅明显,从2021年的275.66亿元下滑26.45%至2022年的202.74亿元。

业绩发布会上,民生银行副行长李彬表示,营收下滑主要有四点原因:一是,业务结构逐步稳健的同时,资产收益水平有所下降;二是,客户基础培育初见成效的同时,客户经营有待深化,还需要着力推进贷款规模的增长;三是,多重因素叠加,存款成本同比上升,2022年本集团存款成本率2.29%,同比上升0.11个百分点;四是,非利息净收入下降,非利息净收入下降主要是受市场波动的影响。

2022年,民生银行生息资产收益率降幅明显,带动净息差持续收窄。截至2022年末,民生银行生息资产平均余额合计为6.73万亿元,生息资产平均收益率为3.91%,较2021年下滑0.3个百分点。

2020年,该行净息差为2.14%。2021年净息差已较上年下滑0.23个百分点,为1.91%。2022年净息差继续下滑0.31个百分点至1.60%。在让利实体经济及加大风险化解的政策环境下,下阶段该行盈利能力或将继续承压。

资产质量方面,2022年,民生银行实现不良贷款总额、不良贷款率、逾期贷款总额、逾期贷款率“四降”。

具体来看,截至2022年末,该行不良贷款总额为693.87亿元,较上年末减少29.51亿元;不良贷款率为1.68%,较上年末下降0.11个百分点;逾期贷款总额为823.61亿元,较上年末减少53.64亿元;逾期贷款率为1.99%,较上年末下降0.18个百分点。

不过,民生银行的拨备覆盖率从2021年末下滑2.81个百分点至142.49%。据梳理,2019年至2021年,民生银行的拨备覆盖率分别为155.50%、139.38%、145.30%,近三年这一指标均低于150%,在上市股份行中也处于尾部位置。

据了解,民生银行2022年累计清收处置不良资产1010.44亿元,其中不良贷款处置840.76亿元,各种处置方式中,各类现金清收420亿元,超过42%。

“2020年至2022年,本行累计清收处置不良和存在风险隐患的资产超过3000亿元,存量风险基本上化解完成。”在民生银行副行长袁桂军看来,集团资产质量态势稳固向好,预计2023年不良资产处置规模同比将较大幅度下降。

据财报披露,受房地产行业风险暴露影响,2022年民生银行关注类贷款较上年末增加44.32亿元至1197.20亿元。

该行公司类不良贷款主要集中在房地产业和制造业,两大行业不良贷款总额合计230.52亿元,合计在公司类不良贷款中占比53.27%。

其中,房地产业不良贷款率增长明显,较2021年的2.66%提升了1.62个百分点至4.28%。

值得一提的是,房地产不良贷款率增加的并不仅是民生银行。从已披露的多家银行财报看,招商银行、光大银行、平安银行等房地产不良贷款率均较上年末增加。

回应泛海系诉讼 称无实质影响

民生银行的关联贷款一直备受外界关注。

民生银行的股权分散,无实际控制人。民营企业股东的关联交易比重增加,当股东出现债务危机等情况时会增加民生银行的经营风险。

一如民生银行的股东中国泛海控股集团有限公司(以下简称:泛海集团)。截至2022年末,泛海集团持有民生银行4.12%股权,为该行第六大股东。

近年来受多种因素影响,泛海集团经营困难,债务缠身。其持有上市公司主体泛海控股55.96%的股权。目前泛海控股已面临连续两年亏损困境,且亏损敞口持续扩大。财报数据显示,2020年泛海控股归母净利润为﹣46.22亿元,2021年归母净利润为﹣112.55亿元。

泛海系也是民生银行关联贷款最多的股东方。截至2022年末,民生银行对泛海集团的贷款余额为212亿元,较2021年末减少0.19亿元。

今年1月,民生银行发布公告,北京分行以金融借款合同纠纷为由,对武汉中心大厦开发投资有限公司(以下简称:武汉中心公司)、武汉中央商务区股份有限公司(以下简称:武汉中央公司)、泛海控股股份有限公司及卢志强(民生银行副董事长)提起诉讼。

据悉,武汉中心公司、武汉中央公司未按合同约定履行还款义务,泛海控股股份有限公司及卢志强未履行保证担保责任。这两笔贷款一笔是武汉中心公司的39.72亿元,一笔是武汉中央公司的30.46亿元,合计约70亿元。

业绩发布会上,副行长袁桂军就泛海集团诉讼一事回应称,诉讼事项不会对民生银行业务、股权稳定性、声誉等方面产生实质影响。后续,该行将按照上交所和联交所要求及时披露相关信息。

同时,他还提到,除泛海外,其他关联股东情况较好。

财报显示,截至2022年末,合并持股5%以上的主要股东包括大家人寿保险股份有限公司、泛海集团及一致行动人泛海国际股权投资有限公司、隆亨资本有限公司和中国泛海国际投资有限公司。

其中,泛海集团及一致行动人泛海国际股权投资有限公司、隆亨资本有限公司和中国泛海国际投资有限公司所持有民生银行股权多已质押。

截至2022年末,泛海集团质押该行普通股约18亿股,占总股本的比例为4.11%,占其持有该行股份数量比例超过50%。另有约3.89亿股被司法冻结,14.11亿股被司法标记。

泛海国际股权投资公司质押民生银行普通股6.04亿股,占总股本的比例为1.38%;隆亨资本有限公司质押民生银行普通股1.38亿股,占总股本的比例为0.32%;中国泛海国际投资有限公司质押民生银行普通股823.75万股,占总股本的比例为0.02%。上述公司质押所持民生银行股份均占其持有该行股份数量比例超过50%。

“一是强化分层履职,二是完善管理机制,三是完善关联方名单,四是强化系统建设。”针对关联交易方面,民生银行给出如上措施。(来源:头条号@新金融深度)