零售“尖子生”招商银行最新财报出炉。

近日,招商银行披露了其2022年度业绩报告。数据显示,该行全年营业收入3447.83亿元,同比增长4.08%;归属于该行股东的净利润1380.12亿元,同比增长15.08%。营收净利虽均保持增长,但增速均有所放缓(上年同期两项指标的增速分别为14.04%、23.35%),特别是营收增速同比回落明显。

细分来看,非利息收入下降是该行业绩增长放缓的主要影响因素。2022年,招商银行财富管理类相关收入309亿元,同比下降14.28%。其中,基金代销收入减少约57亿元至123.2亿元,同比降幅达46.41%。

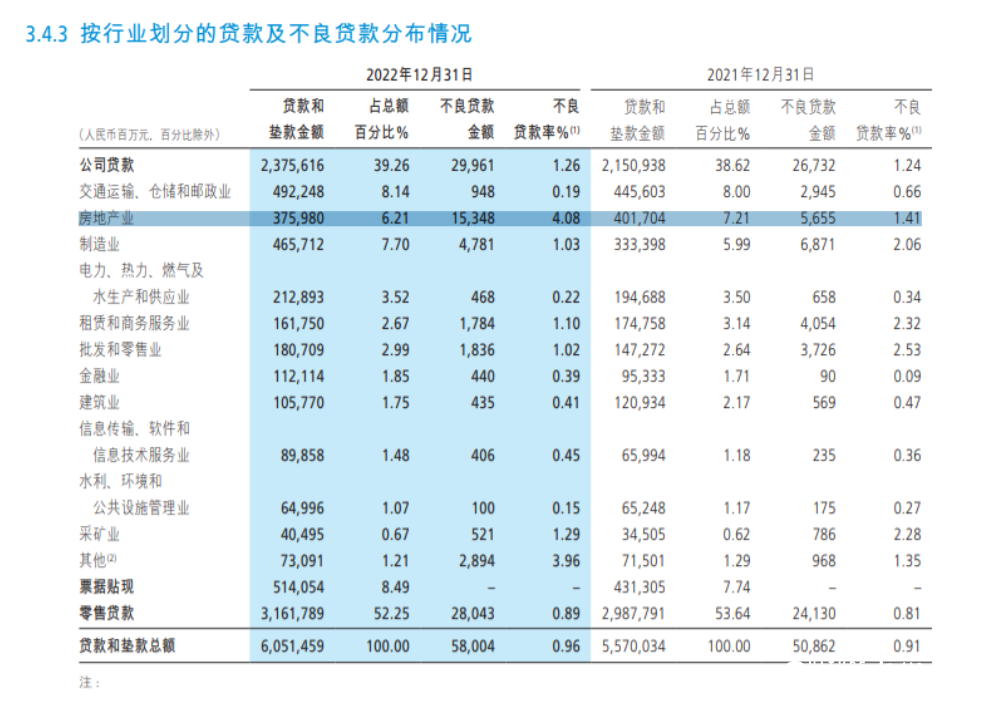

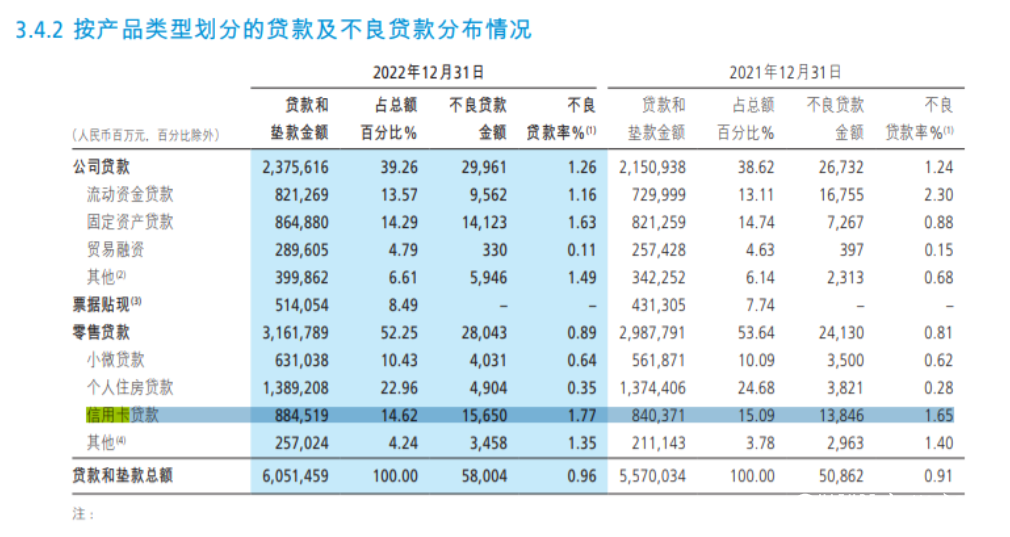

此外,受房地产及信用卡质量恶化影响,招商银行的资产质量有所承压。整体来看,该行的不良贷款率较上年末上升0.05个百分点,最新为0.96%。截至2022年底,招商银行不良贷款余额为580亿元,比上年底增加71.42亿元。其中房地产业、信用卡不良贷款金额分别为153.48亿元、156.5亿元,不良率分别为4.08%、1.77%。

财富管理类收入下降同时存款大增

财报显示,2022年,招商银行净利息收入为2182.3亿元,同比增长7.02%;非利息净收入为1265.5亿元,同比下降0.62%。其中,财富管理收入309亿元,较2021年的358.4亿元下降14.28%。

招商银行2022年财富管理收入的下滑,和2022年理财净值波动加大及股市低迷等有关。

研报指出,去年资本市场大幅波动,招商银行代理基金收入同比明显下降。数据显示,2022年,这一块收入从上年的123.2亿元下降46.41%至66亿元。此外,去年底理财净值回撤加大,招银理财管理的理财产品余额2022年11月末和12月末分别环比下降4.88%和5.60%,预计对代销理财收入增速形成拖累:受持续压降融资类信托产品影响,代理信托销量及代销费率有所下降,相关收入增速明显下行。

受上述多项因素影响,2022年第四季度单季度,招商银行非息净收入同比下降10.2%,手续费和佣金收入同比下降1%。

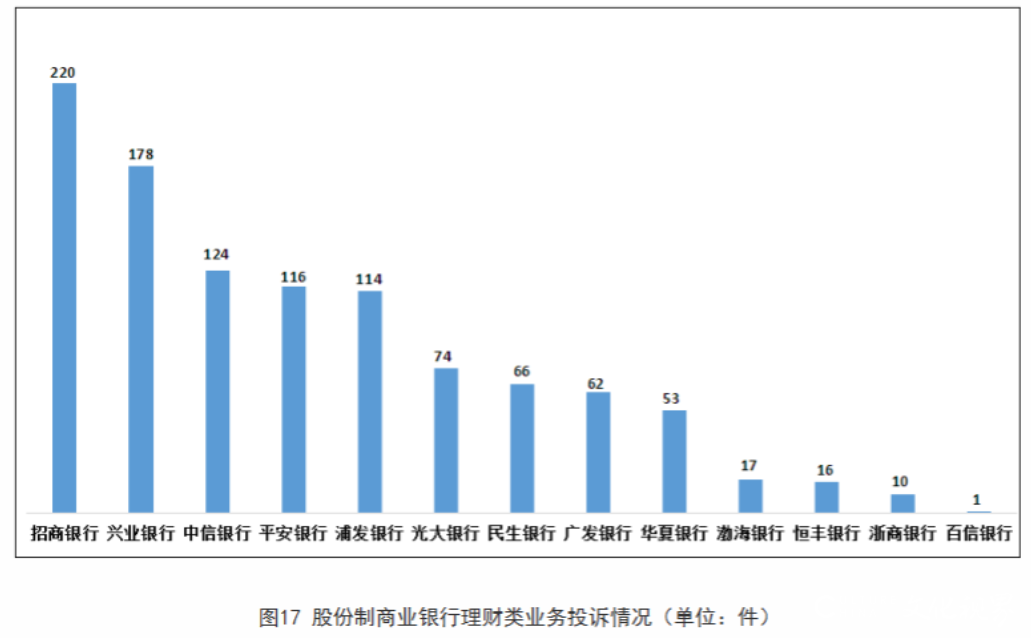

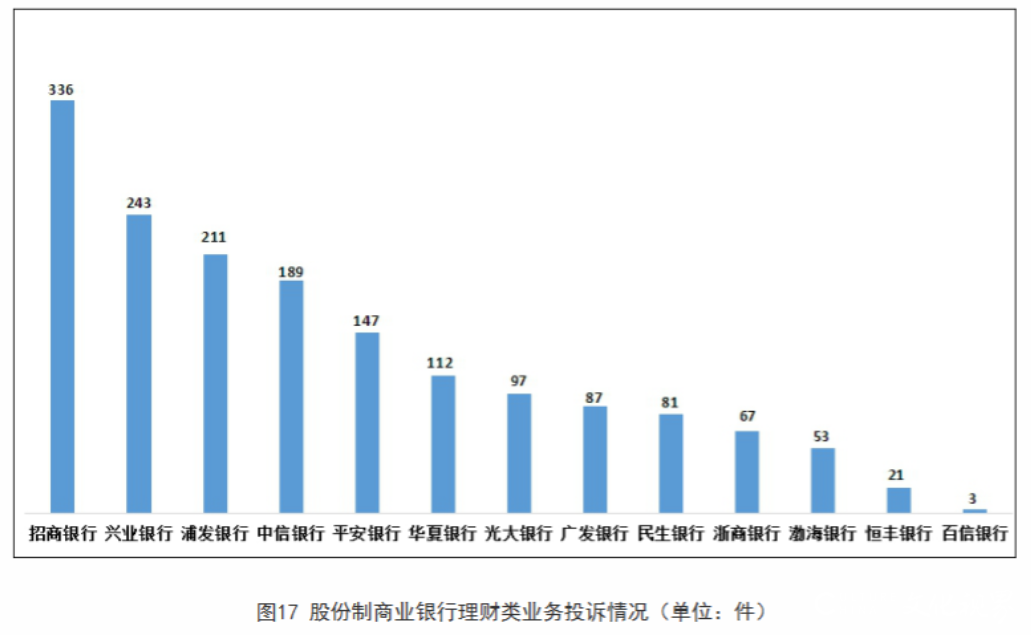

收益的较大波动,让部分银行理财投资者难以接受。中国银保监会消费者权益保护局关于2022年第三季度、第四季度银行业消费投诉情况的通报显示,股份制商业银行理财类业务投诉中,招商银行两个季度均排在第一位,分别为220件、336件,占招商银行投诉总量的6.4%、14.7%。

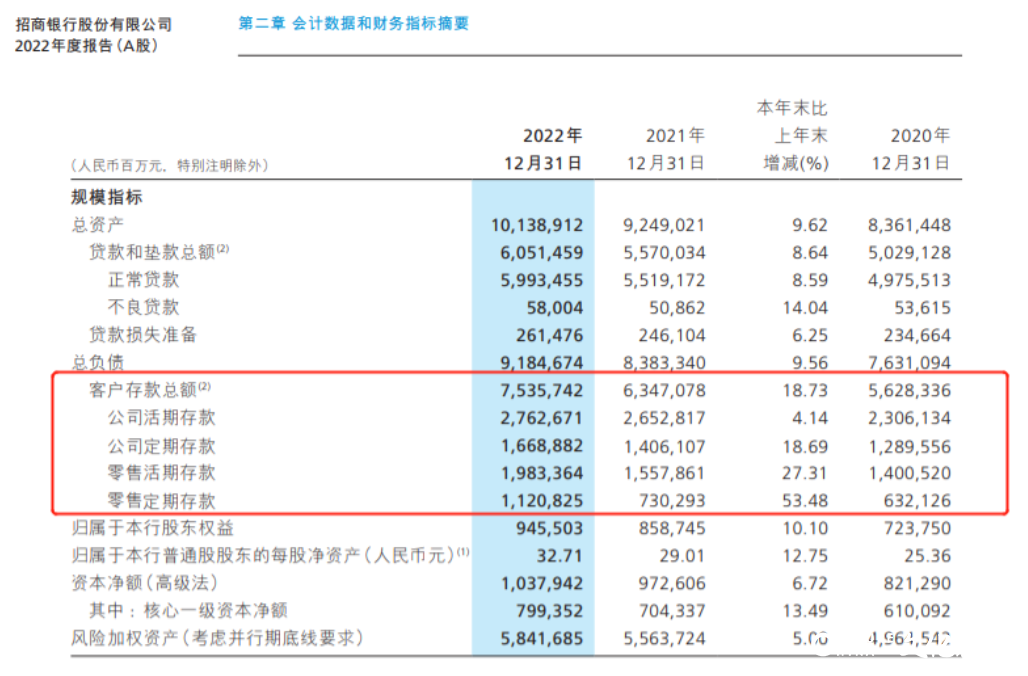

一些偏保守的投资人将理财产品赎回后,选择了购买更加平稳的银行存款。这一资金流动方向在招商银行2022年年报中也有所显现。

据披露,截至2022年底,招商银行个人存款余额为31041.89亿元,比去年增长35.66%。其中定期存款余额为11208.25亿元,同比增长53.48%;活期存款余额为19833.64亿元,同比增长27.31%。

还有部分用户选择用手头的资金提前偿还房贷。招商银行在财报中称,从去年6月开始,该行个人住房贷款提前还款量明显上升,并在8月份达到月度峰值。招行认为,出现上述现象的主要影响因素有三个:一是居民受收入预期影响,倾向于降低负债、减少利息支出;二是存量与增量个人住房贷款间利差扩大;三是居民理财等资产端预期收益率下降。

考虑到当前居民储蓄不断增加,招商银行预计,2023年该行个人住房贷款提前还款量仍将阶段性维持高位。

针对如何推动财富管理收入持续增长这一问题,在2022年度业绩说明会上,招商银行行长王良表示,将通过壮大财富管理客群规模、提升财富管理能力,推进财富管理业务发展。“我们现在是既要寻求AUM的规模,同时也要提升我们自身财富管理服务的水平和能力。”

房地产及信用卡贷款风险暴露

以零售业务立行的招商银行,去年有半数营收来自零售业务,占比达55.52%,同比上升1.48个百分点。2022年末零售客户达1.84亿户,居股份行首位。零售AUM突破12万亿元,同比增长12.7%。

招商银行信用卡交易额仍然在全国名列前茅。2022年招行信用卡交易额达4.84万亿元,年末信用卡贷款余额8845.2亿元。2022年招行信用卡业务收入达920.5亿元,同比增长约6%,与营业收入的比值从上年末的26.2%升至26.7%。

与此同时,上述资产结构特征,也使得招商银行面临着不小的资产质量压力。

招商证券研报指出,截至2022年末,招商银行不良贷款率0.96%,关注贷款率1.21%,逾期贷款率1.29%,均同比有所上升。2022年不良生成率1.15%,同比上升0.2个百分点,不良生成压力有所上升,主要来自房地产企业及信用卡贷款。

财报表示,受部分高负债房地产客户及个别经营不善的公司客户大额风险暴露影响,招商银行公司贷款不良金额、不良率双升。

数据显示,截至2022年末,招商银行本行口径房地产业不良贷款率为3.99%,较上年末大幅上升2.6个百分点。按照行业划分,招商银行的房地产业不良贷款金额为153.48亿元,同比增加171.41%;不良率为4.08%,比上年底的1.41%上升2.67个百分点。

此外,零售业务中信用卡贷款不良压力有所上升。去年居民就业、收入和消费受到冲击,部分客户还款能力及还款意愿受到影响,一般消费信贷业务、信用卡业务资产质量均有所波动,其中信用卡受到的影响更大。数据显示,截至2022年底,招商银行信用卡不良贷款金额为156.5亿元,同比增长13.03%,信用卡贷款不良率从上年末的1.69%升至1.77%。

整体来看,截至2022年底,该行不良贷款率较上年末上升0.05个百分点,最新为0.96%。不良贷款余额为580亿元,比上年底增加71.4亿元。

在3月27日的业绩会上,招商银行副行长朱江涛表示,2023年招行整个房地产不良的生成,相较去年会有比较大幅度的下降,不过季度之间的生成不会那么均衡。同时整个房地产的不良处置难度,是进一步加大的,所以会存在一定的滞后性。朱江涛称,总体来看,房地产业务的风险“大概率在2023年会基本出清。”(来源:新金融深度)