经济的发展与消费不断升级,让各类银行百花齐放,百家争鸣。而随着人们生活水平的提高,人们日常居家的可支配收入,也越来越高、越来越灵活。

与此同时,为人们投资理财提供服务的金融行业,也逐渐走向繁荣,并拉开了内卷厮杀的序幕。银行业为了适应市场需求,也纷纷开始创新业务、谋求多元化发展,中国工商银行、中国农业银行、中国建设银行、中国银行四大行也均未缺席。

值得一提的是中信银行,其作为新兴银行之一,与招商银行几乎同一时间成立,但是其市值却远远赶不上招行,处境略显尴尬,而其背后的原因和真相,也非常值得挖掘。

业务繁多,风险管理欠缺

随着各类银行的发展,人们为了手中的资金也能够更好地分配,从而提高生活水平,各类金融机构挑花了眼,银行业也跃跃欲试。

在四大行巨头的引领下,中信银行在风险管理方面的缺失是十分明显的。尤其是根据不同业务进行风险分类,这方面的表现更是十分欠缺,由此也造成了严重的信用风险问题。

据了解,各大银行在人员上岗之前都会进行相关的业务培训,而中信银行在业务培训这一块,就缺少对信用风险管理的培训,与其他银行相比,差距十分明显。

据统计,在进行招聘时,中信银行的风险管理岗人才仅仅只占了岗位的2.56%,而更多的岗位是业务岗,岗位严重偏移。风险管理问题增多,其业务发展也有待考量了。

在如今这个遍地都是银行的时代,中信银行作为新兴银行之一,在兼顾业务发展的同时,似乎忽略了对信用业务系统的合理安排。

中信银行的业务种类繁多,各类业务也对应着不同的部门,其业务部门之间的管理模式,也自然会有很大的区别。而中信银行大大影响了人们的可选择性,由此也带来较高的风险性。

中信银行作为股份制银行,其风险性很高。要知道,相比于其他银行而言,中信银行靠零售业务崛起,而企业贷占贷款总额39%,个人贷占贷款总额52%。而对于其他银行而言,其企业贷占贷款总额49%,个人贷42%。

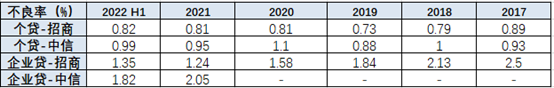

反观中信银行的企业贷,则占比较高,而相对于个人贷,企业贷的风险率又相对较高。据业内人士介绍,对于银行业务而言,一旦出现不良贷款,就要把未来可能发生的损失,前置计提到当期。而计提的比例越高,其风险抵抗力越强。

据统计,其他银行的拨贷比为4.33%,拨备覆盖率为455.67%。而中信银行拨贷比为2.56%,拨备覆盖率为201.88%。这也意味着,相比之下,中信银行的风险性更高一筹,中信银行的风险计提准备也不够充分,也给其发展带来一定挑战。

急于“增收”,服务“堪忧”

中信银行作为股份制银行,利润是衡量其发展状况的重要指标。但是只一味地追求利润,而忽略了服务这一方面,可谓客户的流失速度不可衡量。

中信银行与其他银行相比它的服务意识还是比较淡薄的,工作人员只是看着工作目标,而忽略了与客户之间的沟通,在工作中缺少了责任与耐心。由于工作不够灵活,“模式化、形式化”的现象也随之而来。

为了追求更大的利润,完成业绩,中信银行的员工在服务客户时,甚至还会进行挑选。例如,有些员工只是把目光投向利润更高的企业客户和VIP客户,而忽略了普通客户。他认为普通客户给银行提供的利润,远远比不上企业客户和VIP客户的。

比如,有一天普通客户王先生到中信银行办理存款业务,刚开始工作人员张先生态度较好地接待着王先生,但是当看到企业客户李先生的到来,工作人员马上转头去接待了李先生,而忽略了刚来的王先生。这也令王先生很气愤,对其进行了投诉。

中信银行的员工服务意识不足,日常工作只进行“问答式”的服务,也成为了吐槽重灾区。由于“一对一”等更加贴心的服务相对欠缺,客户的满意度也差强人意。

银行作为服务业,客户是服务的主体。让客户满意缩小感知期望与预测期望,是银行的服务目标之一。而这一切,对银行工作人员的素质要求很高。

中信银行作为新兴银行,员工素质水平却值得推敲。例如,有些工作人员的业务不熟练,对公司产品不够了解,而把大量的时间集中在了营销和推广理财产品上,从而导致其不能及时满足客户的需求。而有些工作人员办理业务的速度过慢,让客户的等待时间较长。

很显然,公司工作人员的知识水平和技能水平比较低,也将不能更好地满足客户的需求,使客户的满意度降低,从而极易造成客户大量流失。

为了拓展业务,中信银行的业务也仍然存在着“收费高、透明度低”的问题。在这个网络发达的时代,有时候银行一个电话或者一个短信就能办理一个业务,但是中信银行却经常让客户不明不白被扣费。

众所周知,如今在自动取款机上办理业务非常常见,而各大行的收费标准各不相同。“牡丹灵通卡”、“华夏卡”、“东方借记卡”等银行卡的同城跨行转账都不收取任何费用了,但是中信银行,至今还设置了5万元的最低额度,也让其客户抱怨不已。

更为让银行客户不理解的是,其不仅设置了最低的转账额度,还没有很好地告知客户。因此,很多客户反馈,在不知情的情况下,就被中信银行扣费。而且,与其他银行相比,中信银行的收费相对更高。而相比其并不完美的服务,与其收费之高却不成正比。

客户的满意度关系着银行整体的发展,但是客户满意度的提高不是“一朝一夕”能完成的。中信银行从服务入手维护客户,也显得刻不容缓,而且任重而道远。

盲目跟风转型零售,却收效甚微

金融业的迅速发展,各类银行拔地而起。各大银行之间的竞争进入了白热化的阶段。迫于竞争压力,中信银行也逐渐开始注重零售业务的发展,大刀阔斧谋转型。

只是,尽管中信银行押注了零售业务,却难敌四大行的威慑,其零售业务的发展依然十分缓慢,净利息收入和其他的净利润收入,均呈现出下降趋势,不增反减。

中信银行虽然打着发展“零售业”的口号,但是在零售业务上下的功夫还是比较少的。其实际重视程度,远远不及其公司银行业务。

例如,在人才配备方面,中信银行就存在不足。据了解,中信银行有的工作人员身兼数职,不仅是银行公司业务的负责人同时还是零售业务的负责人,对于人员的管理存在着疏漏 ,使零售业务不能更好地发展。而零售银行业务又属于高知识和技术型的业务,要有专业知识作为一定的支撑。工作人员不能集中精力做好自己的业务,一心二用反而精力不足。

零售业务经营的范围很广,需要有多方面的高素质人才。而中信银行在人才方面的储备比较欠缺,也为其零售业务的发展带来了障碍。

另外,中信银行在创新方面缺乏谋划和策略,远远不及各大银行。虽然各大银行纷纷转型零售业务,但是在产品方面,却出现了同质化严重、种类较少的现象。

而且,中信银行在主营业务方面还是增存款卖理财。相比其他银行而言创新意识低下,中信银行也没有对客户进行市场细分和分类管理,导致客户资源流失。

在发展零售业务中,网点才是零售业务的主渠道,国有银行在时间上还是有“先动优势”的。国有银行有遍布全国的网点还有庞大的客户群,在市场上占有一定的垄断地位。

但是中信银行的网点与普通的股份行和城商银行相比,都无明显优势,相比五大行来说,更是十分逊色。相对于零售业务较强的平安银行来说,中信银行的零售业务甚至微不足道,究其原因是,中信银行对于零售业务的配套服务,也并不周全。

例如,从零售业务占比来分析。据中信银行披露2021年年度业绩报告显示,去年全年,该行实现营业收入2045.57亿元,同比增长5.05%,其中零售业务收入占比仅40.4%。

对比之下,据平安银行最新数据显示,2022年,该行零售业务的净利润占比,从上年的接近60%降至不到44%。虽然有所降低,但是依然高于中信银行的水平。

各大银行发展零售业务已经做好了准备,平安银行有着平安集团的全照牌,配套服务一应俱全。对比之下,招商银行与平安银行的服务更加人性化和先进性,而中信银行的配套服务还是有待提升。

中信银行是一家传统的以对公业务为主的银行,随着零售业务的发展,中信银行虽然也加入了零售业务的行列,但是相对对公业务来说,其零售业务的利润率较低,尚未成为中信银行的中流砥柱。

结语

在经济发展的时代,人们生活水平不断提高。与此同时,人们对于金融理财的需求也越来越大,由此也导致了,银行业的竞争也随之上升到了白热化的阶段。

银行业的竞争是残酷的,金融界也早已是红海一片。而本身竞争力就不足的中信银行,是否会因为急于求成缺乏创新,而做了别人的嫁衣?

众所周知,当人们手中的可支配收入增加、资金流动较多,人们对于金融产品的需求也越来越个性化,要求也越来越高,各大银行巨头纷纷发力创新产品,来抢占有限的金融市场。因此,中信银行想通过这条路径试图破局,尚且任重而道远。

不过,作为新兴银行企业之一,中信银行自然也不会坐以待毙,期待中信银行在银行界打造自身优势,能够继续巩固其行业地位,形成牢不可破的商业护城河。(来源:潮起网「于见专栏」)