近日,证监会网站信息显示,河北银行撤回了上市辅导备案。河北银行早在2010年就已开始筹备上市,曾两易上市地点,均未获成功。在此期间,该行归属于本行股东的净利润(下称“净利润”)出现较大波动,一度连降三年,目前仍低于五年前水平。

筹备上市十余年未果

公开资料显示,河北银行成立于1996年5月28日,是河北省唯一一家省属地方法人银行。

早在约12年前,河北银行就已开始筹备上市。河北银行2011年度报告显示,该行在2010年末正式启动上市辅导的基础上,2011年继续推进相关工作,开展了上市辅导第一次董监高人员及持股5%以上股东代表的培训,并正式向河北证监局递交上市辅导备案材料。

记者查询证监会网站发现,河北银行上市辅导备案的登记时间为2011年12月27日,辅导机构为中信证券。而正式递交辅导备案材料后,河北银行此后的上市之路并不顺畅。

2012年,河北银行曾发布公告称,拟首次公开发行人民币普通股(A股)并于境内上市。可此后恰逢A股IPO停滞,河北银行的上市进程也随之放缓。2015年3月,河北银行临时股东大会审议通过多份相关议案,转而向H股IPO发起冲击。而仅仅过了5个月,河北银行2015年第三次临时股东大会又审议通过《关于首次公开发行由H股调整为A股的议案》,将上市地点再调回A股市场。

彼时,河北银行董事会秘书赵清辉曾对媒体表示:“之所以将上市地点换回A股市场,有我行自己的考虑,但具体原因不方便对外透露。”

2022年7月,中信证券对河北银行出具第32期上市辅导工作报告。中信证券表示,河北银行重视中信证券提出的有关问题解决方案,积极组织研究、安排落实。下一阶段,辅导工作小组将重点关注前期已发现的问题,并加强整改落实,督促河北银行按照上市公司要求进行规范运作。

然而,数月过去,已历经十余年IPO长跑的河北银行不但上市未果,反而撤回了辅导备案。同期转战H股IPO的重庆银行、徽商银行等已成功登陆港交所。

净利润一度连降三年

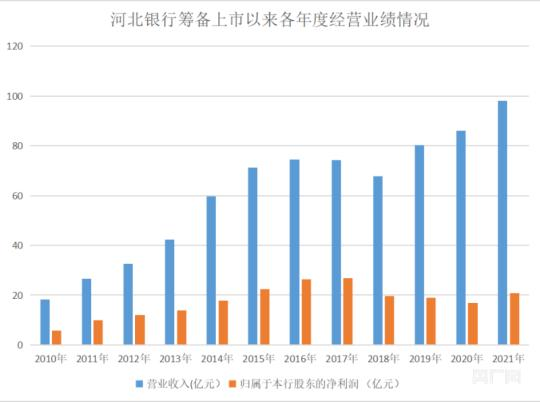

另一方面,纵观河北银行筹备上市以来的经营业绩,也历经波折,难返“巅峰”。

据河北银行财报,筹备上市后的前几年,该行营业收入增势迅猛,从2010年的18.34亿元一路增至2015年的71.28亿元,此后增速放缓。2017年和2018年,河北银行营业收入一度由增转降,并扩大降幅,分别同比下降0.38%和8.65%。2019年起,河北银行营业收入才逐渐恢复增长。

从净利润指标看,2010年开始的几年内同样快速增长,但从2018年起却连续三年下降,同比降幅分别达到26.54%、3.48%、10.51%。到了2021年,河北银行净利润终于止住跌势,但仍明显低于2017年的水平,仅相当于当年的77.49%。

从资产质量和风险抵补能力来看,2018年同样是关键的一年。2018年末,河北银行不良贷款率从2010年末的0.67%一路走高至2.53%,拨备覆盖率则从314.76%下降至111.85%,一度跌破监管红线。近三年来,这两项指标仍有反复。

2022年8月,评级机构联合资信曾对河北银行出具信用评级公告指出,近年来河北银行拨备前利润总额水平呈上升趋势,但信用减值损失计提力度持续上升导致净利润水平有所波动,收益率指标呈下降趋势。

上半年消费投诉量居河北省城商行首位

在未走出盈利低谷的同时,河北银行还受到消费投诉、监管处罚等问题缠身。

2022年8月23日,河北银保监局通报2022年上半年全省银行业消费投诉情况,河北银行投诉量位列城商行首位。上半年,河北全省城商行投诉量共343件,河北银行投诉量为111件,占全省城商行消费投诉总量的32.36%,也是全省唯一一家投诉量过百的城商行。

分业务来看,河北银行上半年贷款业务投诉量在全省城商行中居首,达到77件,占其投诉总量的69.37%;信用卡业务投诉量在全省银行业金融机构中位列第二,达到21件,占其消费投诉总量的18.92%。

在被河北银保监局通报两个月后,河北银行又因为基金销售业务违规收到河北证监局出具的警示函。警示函显示,河北银行基金销售业务存在五项违规:未及时建立配套的风险管理制度;合规人员配备不足,现行的公司管理制度中没有明确合规部门应对基金销售展业行为进行合规检查;合规风控人员未满足独立性要求;人员资质管理不符合规定;合规风控未贯穿产品准入全流程。

值得注意的是,近年来,河北银行多家分行还曾多次受到银保监部门处罚,合规问题屡被提及。2018年9月27日,河北银行沧州分行因违规办理流动资金贷款业务被罚30万元,因个人消费贷款资金被挪用被罚20万元;2019年1月29日,河北银行青岛分行因贷款转保证金开立银行承兑汇票及信贷资金违规流入资本市场和房地产市场合计被罚80万元;2020年5月19日,河北银行天津分行因违规发放流动资金贷款被罚20万元。

如今,尚未走出盈利低谷的河北银行,上市之路又再起波折。未来,河北银行会否再启上市征程?记者将持续关注。(来源:央广网 冯方)