3月17日晚间,民生银行公告称股东泛海集团持有的近18亿股A股无限售流通股被司法冻结、司法标记及轮候冻结。

记者发现,近期民生银行风波不断,除了股权被质押,近日还在甩卖“踩雷”的信托收益权,但其超7亿本金或无法足额收回。此外,该行2021年曾收银保监会针对商业银行的最大金额罚单;去年三季报显示该行营收、归母净利双降,盈利能力有所恶化;股价在近一年时间跌25.43%,在A股42家上市银行近一年的跌幅中排第六位。

民生银行18亿股份被冻结

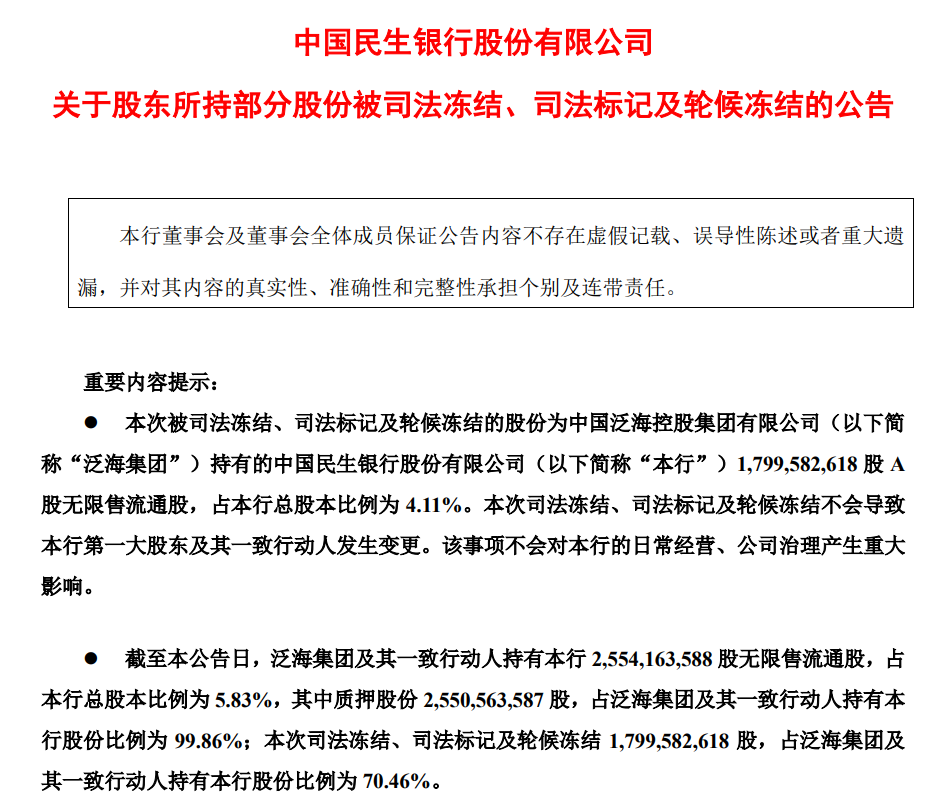

3月17日晚间,民生银行发布公告称,该行股东中国泛海控股集团有限公司(以下简称“泛海集团”)持有的近18亿股A股无限售流通股被司法冻结、司法标记及轮候冻结,占该行总股本的4.11%,占泛海集团及其一致行动人持有该行股份比例的70.46%。

根据民生银行公告,根据北京金融法院协助执行通知书,因前海人寿保险与泛海控股股份有限公司、泛海集团发生公司债券交易纠纷,涉及案件债权金额及执行费用总额为53750万元人民币,北京金融法院对泛海集团持有民生银行的18亿股进行司法冻结、司法标记及轮候冻结。

其中,1股被司法冻结,14.10亿股被司法标记,3.888亿股被轮候冻结。司法冻结和司法标记的期限自2022年3月16日起至2025年3月15日止,轮候冻结自转为正式冻结之日起至36个月期满之日止。上述冻结、标记及轮候冻结的股票产生的孶息一并冻结、标记及轮候冻结。

公告显示,截至3月17日,泛海集团及其一致行动人持有该行25.54亿股无限售流通股,占总股本比例为5.83%,其中,质押股份25.51亿股,占泛海集团及其一致行动人持有比例为99.86%。此次司法冻结、司法标记及轮候冻结的股份占民生银行总股本比例为4.11%,占泛海集团及其一致行动人持有该行股份比例为70.46%。

民生银行方面表示,此次股东股份被司法冻结、司法标记和轮候冻结不会导致该行第一大股东及其一致行动人发生变更,不会对该行日常经营管理、公司治理产生重大影响。若本次被司法冻结、司法标记及轮候冻结股份被司法处置,亦不会导致本行第一大股东及其一致行动人发生变更。

值得注意的是,“泛海系”在民生银行的持股比例正在持续收缩。

2021年7月15日,泛海集团因与平安信托的债务纠纷被诉至法庭,其持有的3.888亿股民生银行A股无限售流通股被申请强制执行,险些摆上拍卖台。后来,经泛海集团与平安信托协商一致,北京市第二中级人民法院撤回了上述拍卖。此后,这3.888亿股民生银行股份一直处于冻结状态,并在此次泛海集团与前海人寿保险的纠纷中被轮候冻结。

2021年,从7月15日至7月30日期间,泛海集团控制的隆亨资本累计被动减持民生银行H股约2.61亿股,原因是隆亨资本因触发贷款协议约定,在半个月内连续两次被动减持其持有并质押的民生银行部分H股股份。经过这两次减持,“泛海系”持有的民生银行股份数降至约27.78亿股,占该行总股本的比例由减持前的6.94%降至6.35%。

2021年年底,民生银行再次公告称,泛海集团将其持有的该行2.16亿股A股股份转让给厦门国际银行。此次股份转让后,泛海集团及其关联方在民生银行的持股比例进一步下滑至5.83%。

此外,民生银行公告披露,该行董事会于2021年11月30日审议通过了《关于中国泛海控股集团有限公司集团统一授信的议案》,同意给予泛海集团最高授信额度人民币216.05亿元,支用限额人民币216.05亿元,额度有效期2年。

“本次核定的授信额度并非新增,且不涉及具体业务,仅是出于集团授信整体额度统一控制管理需要而作的减额续授信。”民生银行方面表示,此次最高授信额度及支用限额较上期集团统一授信减少人民币7.95亿元。

目前来看,“泛海系”的债务危机仍未解除。泛海控股于1月的发布2021年年度业绩预告显示,该公司预计2021年归母净利润亏损90亿元到110亿元,较上年同期亏损增加,基本每股收益亏损1.7320元/股到2.1169元/股。

甩卖“踩雷”信托

超7亿本金或无法足额收回

民生银行风控不足在其他方面也有所表现。记者发现,近日,民生银行正在转让三笔“踩雷”信托的受益权,合计本金余额7.28亿元,这批收益权或许无法足额收回。

根据阿里法拍网信息,本次民生银行拟转让的三笔标的分别为“国通信托·汇通1号集合资金信托计划”(下称“汇通1号”)、“中原信托·资管计划投资(第二期)单一资金信托”(下称“中原信托资管投资二期”)和“粤财信托·民京1号单一资金信托”下称“民京1号”。

具体而言,“汇通1号优先级投资信托计划”份额对应的信托资金本金余额为人民币4.67亿元,信托收益含违约金约3.31亿元,相关费用151.2万元;“民京1号”本金余额人民币0.83亿元,信托收益含违约金约0.46亿元,相关费用14.96万元;“中原信托资管投资二期”本金余额为1.78亿元,信托收益含违约金1.67亿元,相关费用37.73万元。本金余额合计7.28亿元。

上述三只信托均计划投资于桑德集团的相关方,如桑德集团有的启迪环境公司、或方正证券金瓯44号定向资产管理计划(该定向计划与桑德集团开展有股票质押式回购交易)。另外,上述三只信托均成立于2017年,并于2019年逾期后大规模违约。值得一提的是,桑德集团、桑德投资共对3款信托产品质押了启迪环境7131.6万股流通股股票,其中“民京1号”质押742万股、“中原信托资管投资二期”质押1470万股,“汇通1号”质押4919.6万股。

据媒体报道,民生银行相关负责人表示,:“本金的价格肯定没人要。现在本金不可能全部收回了,因为质押物不足值。我们希望打包一起卖,如果单笔卖的话,出价合适也可以讨论。”

另外,民生银行亦打算跟桑德集团划清界限,欲转让该行对桑德集团”的债权本金5391.63万元,利息含违约金3532.16万元,相关费用6.23万元。

频收监管罚单

去年被罚超亿元

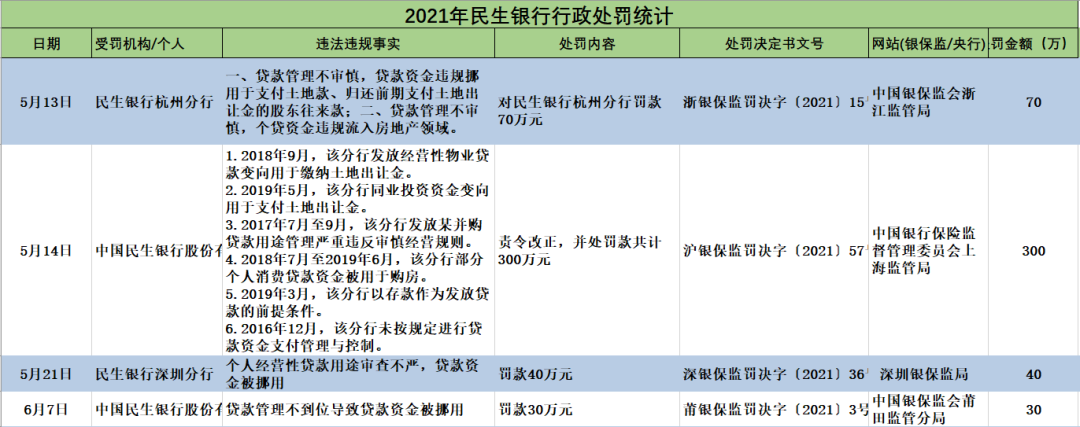

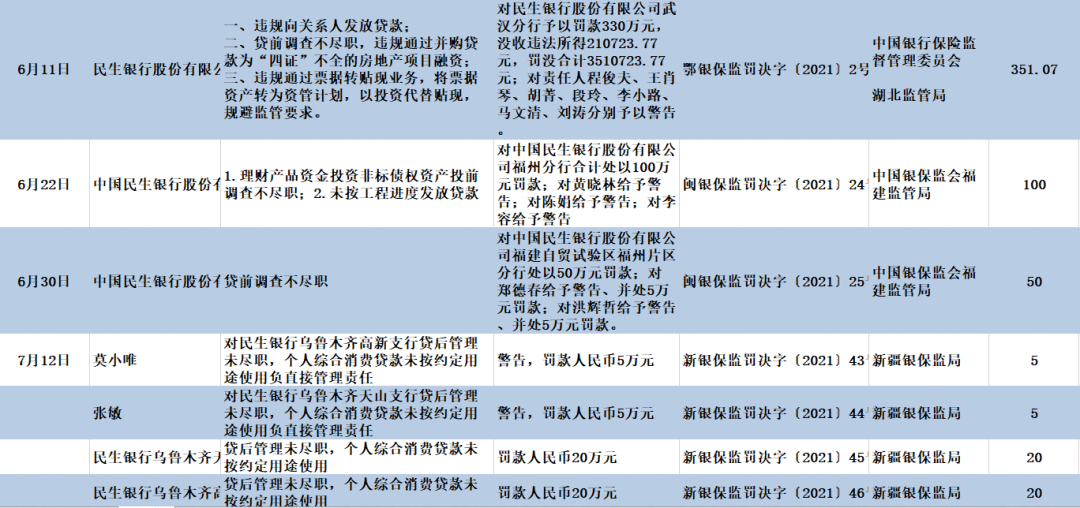

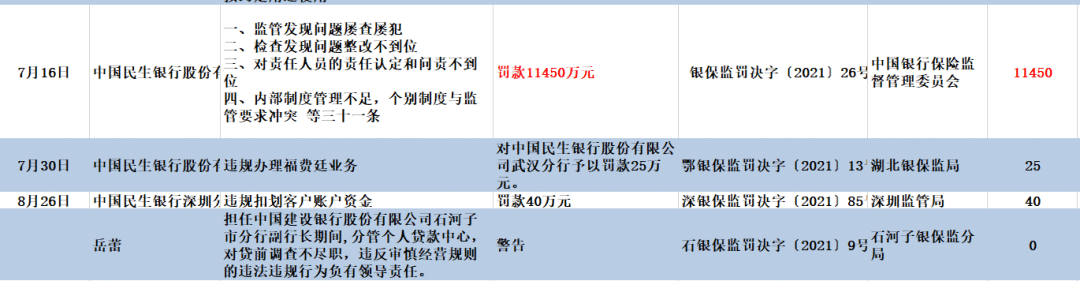

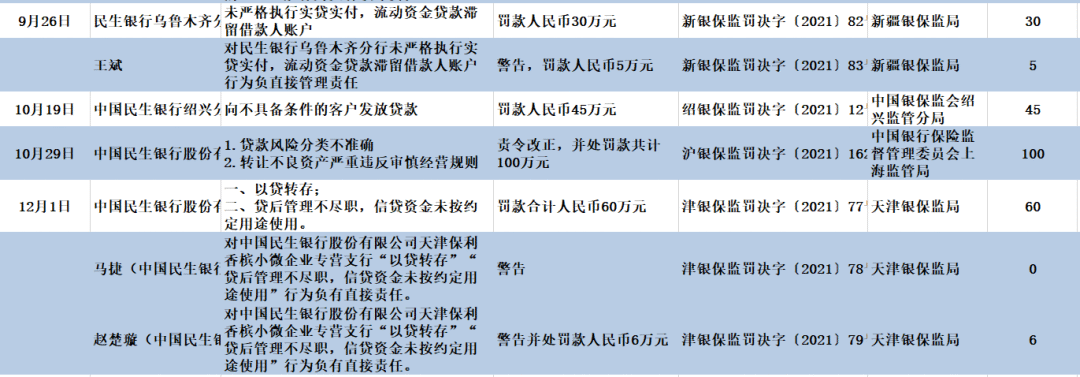

纵观2021年全年,据记者统计,民生银行共计收到22张罚单,罚没金额超一亿,共计1.28亿元。

其中,记者去年7月16日曾报道,民生银行因“三十一宗罪”被罚1.145亿元,其中涉大量理财违规业务。这也是2021年度银保监会开出的商业银行行政处罚中,单笔罚金最高的罚单。

具体而言,民生银行的“三十一宗罪”中理财业务违规事项包括:理财产品收益兑付不合规,违规调整理财产品收益,违规调节理财业务利润,使用内部账户截留理财产品浮动管理费收入和承接风险资产,理财产品间相互交易资产调节收益,理财产品未实现账实相符、单独托管,理财产品投资清单未反映真实情况,合格投资者认定不审慎,开放式公募理财产品投资杠杆水平超标,公募理财产品持有单只证券市值比例超标,开放式公募理财产品流动性资产持有比例不达标,理财产品信息登记不规范,理财产品信息披露不规范,发行虚假结构性存款产品。

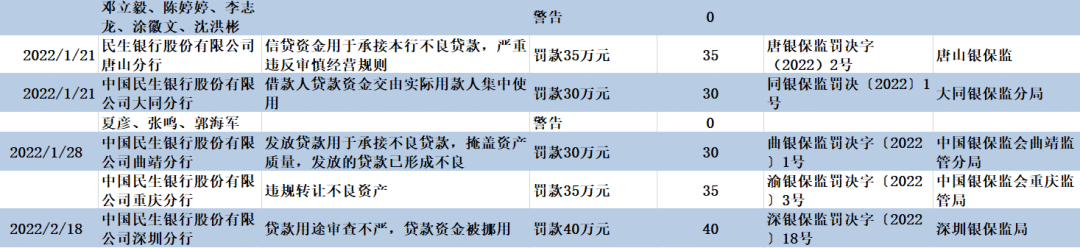

而今年截止目前,2022年仅过四分之一,该行已经收到12张罚单,罚没金额合计496万元。

图注:凤凰网财经《银行财眼》统计

图注:凤凰网财经《银行财眼》统计

去年三季度营收净利双降

股价近一年跌超25%

除了风控漏洞,多次踩雷,频受监管处罚,民生银行业绩表现也不尽如人意。该行2021年年报尚未披露,根据最新的三季报,报告期内,民生银行资产总额7.02万亿元,较年初仅增长0.94个百分点;营业收入达到428.60亿元,较年初下降5.20个百分点;归母净利润达到354.87亿元,同比下降4.93个百分点。资产质量方面,截至2021前三季度,该行不良贷为1.79%,较年初下降0.03个百分点;拨备覆盖率146.43%,较年初增幅了7.05个百分点。

截止3月18日收盘,民生银行报3.73元/股,微涨1.63%,但近一年的时间里,该行股价已跌25.43%。根据wind数据,A股42家上市银行的近一年跌幅中,民生银行股价跌幅居前,排在第六名。

数据来源:wind

凤凰网财经《银行财眼》统计整理

(来源:凤凰网财经《银行财眼》 远山)