8月20日,白酒大跌又喜提热搜!

起因是8月20日早间,市场突然流传出一份市场监督管理总局价监竞争局发布的《关于召开白酒市场秩序监管座谈会的通知》,多家名酒企业表示,公司确有人员前去参会。

受此消息影响,20日股市开盘后,白酒板块应声下跌,尤其是酒业龙头贵州茅台,一度跌超5%,截止20日收盘,贵州茅台跌4.44%,股价报1548元/股。

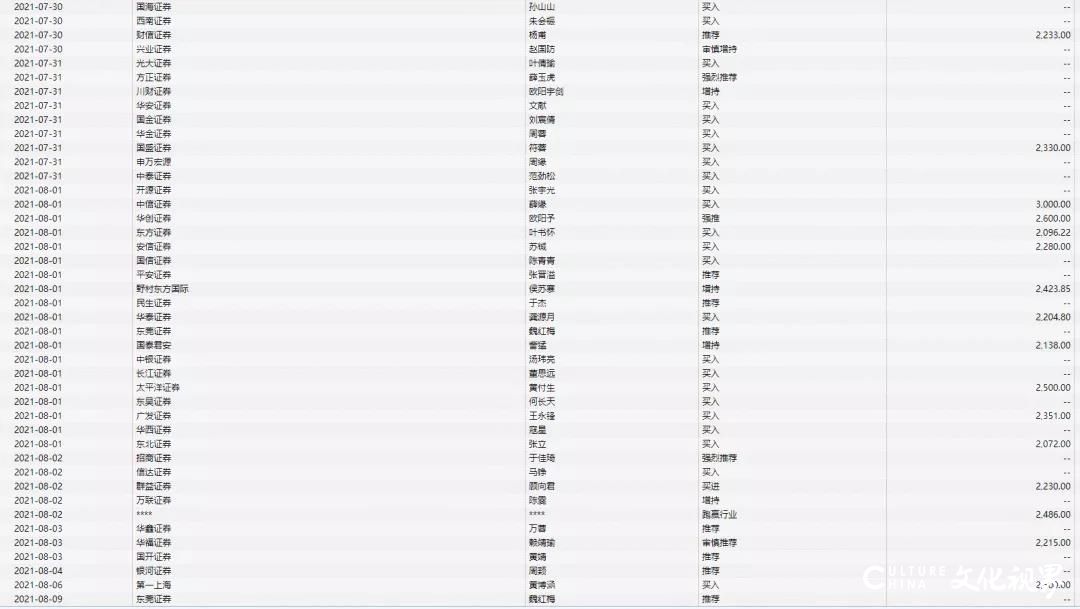

值得注意的是,此前中信证券刚给出茅台3000元/股的目标价。

据了解,7月30日贵州茅台发布2021年上半年报告。报告显示,今年上半年,茅台实现营收490.87亿元,同比增长11.68%;实现净利润246.54亿元,同比增长9.08%。

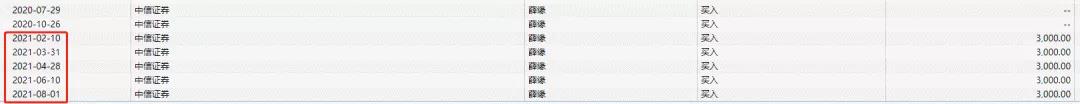

对于贵州茅台的业绩,中信证券食品饮料行业首席分析师薛缘点评表示,贵州茅台Q2营业收入/归母净利润分别同增11.6%/12.5%,符合预期,当下估值具备高性价比!同时,中信证券还给出了,维持1年期目标价3000元,维持“买入”的评级。

除中信证券以外,还有招商、广发、国泰君安等知名券商也给出了2000-2600元的目标价。

值得注意的是,中信证券最早给出茅台3000元目标价的时候是在今年2月10号(春节),茅台当日的收盘价是2581.71元/股,(春节)之后茅台股价最高涨到了2627.88元/股,然而自此之后茅台股价就一路下行,虽然中信证券自2月10日之后又先后4次给出了目标价3000元且维持“买入”的评级,但丝毫没有改变茅台股价的下跌之势。

截至8月20日,逾半年时间,贵州茅台市值已蒸发1.1万亿元,蒸发掉一个招商银行(截止8月20日招行市值)。

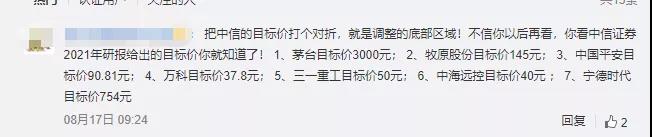

网友戏称“中信出品必是曾经精品”

据了解,这已经不是中信证券第一次“反指”了。(注:“反指”一般指反向指标)

中信证券7月11日发布研报,维持中远海控买入评级,目标价位40元。当时中海远控的收盘价为28.8元,今日中远海控股价为20元,较目标价有100%的上行空间。中信证券还预测,中远海控2021年归母净利润802.01亿元,同比增长707.9%。

此外,中信证券4月30日还对牧原股份做出了预测,中信证券认为牧原股份成本控制行业领先,出栏量预计高增,长期具有较好的成长性,并且给出了2021年16倍PE,目标价145元,维持“买入”的评级。

值得注意的是,牧原股份股价下跌近30%以后,中信证券在7月15日再次给出了“买入”评级,不过这次中信证券下调了对牧原股份的PE估值为13倍,并且将目标价降到了85元。截止发稿,牧原股份已经距4月30日收盘价回撤45%。

再往前,牛年开市第一天,紫金矿业股价一字涨停。当日,中信证券发布最新观点称:“在目标金属价格下,预计紫金矿业A/H股市值可达5500亿元和5000亿港元,上调A/H股目标价至21元/19港元”,同时维持“买入”评级。然而,仅上涨了两个交易日,紫金矿业的股价便掉头震荡向下。截至8月20日收盘,紫金矿业,较中信证券推荐之日股价跌近20%。

中信证券诸如此类的“反指”还有很多。

对于中信证券的“反指”现象,一些网友表示已经麻木了。

因此,有网友戏称“中信出品必是曾经精品”。

也有网友表示,把中信的目标价打个对折,就是调整的底部区域。

如果说国内“反指”有中信一席,那国际上的“反指”必定有高盛留一个位置。

业内人士透露,高盛最擅长的手法就是唱空做多或唱多做空,并且还会根据自己的投资步伐,频繁改变观点。每次的预测报告放出来,刀就已经架在你的钱包上了。高盛自家的交易员都不信自家发布的预测。不光不信,还要经常反着操作。

“每次当高盛建议客户去做一件事的时候,高盛自己却反其道而行之。”因为高盛是超级大反指,这家机构往往能出人意料之外给出一些与主流机构的相反意见,事后又证明错误概率极为惊人。

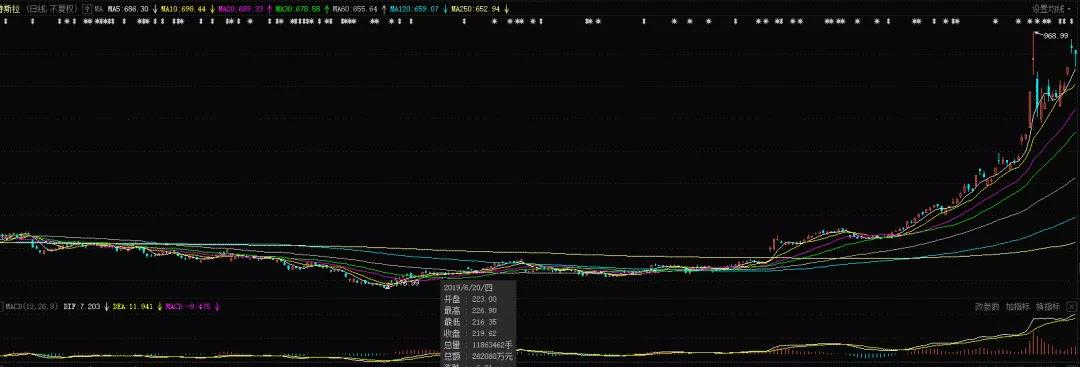

比如高盛在2019年6月21日大幅下调了特斯拉的目标价,并表示由于对需求的担忧,特斯拉的股价将继续下跌。

当时高盛将特斯拉的目标价从200美元下调至158美元,并暗示有超20%的下调空间。

然而,特斯拉之后不仅没跌,反而一路上涨。

再比如2017年3月31日,中国恒大股价在7港元/股之时,高盛给出中国恒大“沽售”评级,并给出了3.6港元/股的目标价,之后中国恒大一路上涨,3、4个月的时间就翻了4倍。

除了“反指”,券商、投行们还有一些更让人“叹为观止”分析。

众所周知,最近几年新能源很火,有“宁王”之称的宁德时代,近两年股价翻了6-7倍,然而真正让新能源破圈的竟然是一份研报。

8月4日,国信证券研究所分析师对当下宁德时代储能业务进行分析,认为增量赛道储能未来竞争激烈,预计最终宁德时代能占据全球市场占有率15%~25%,分析得出2060年宁德时代储能业务营收体量区间为1500亿元~2000亿元中枢为1714亿元。

对于国信证券给到了2060年的经营数据,网友们的各种评论都有?

有网友称,希望自己能活到那个年代!

也有人认为,这位分析师是好分析师,在暗示泡沫大了,用心良苦。

还有像华创证券的“电话门”事件,在2020年2月19日晚间,华创证券号称邀请了上市公司星期六旗下子公司遥望网络的专家分析企业经营情况,在该专家侃侃而谈之际,遥望网络董秘马超却突然现身,当众拆穿该专家并非遥望网络的人员,实为“假专家”。

另外,券商研报还因出现“奇葩”被证监会点名批评,如《和尚你又在与哪个女人纠缠》、《侠之大者,为国接盘》、《共享人世繁华,不好么》、《有一种冷叫你妈觉得你冷》、《A股跌的是寂寞》、《我们坚决不要脸了》……,这些文字乍一看让人以为是网络上吸引眼球的八卦文。但是,当你看到这些文字背后的来源,才发现原来是券商研报。

券商研报给出的目标价到底靠不靠谱?

对于券商研报的一些乱象,2020年5月22日,中证协也发布了《发布证券研究报告执业规范(修订稿)》、《证券分析师执业行为准则(修订稿)》两份行业自律规则。中证协在修订稿中从五个方面专门提高了对研报质量的把控要求:

一是增加了合规审查和发言报备机制。增加“质量控制、合规审查”,“建立健全证券分析师发表公开言论前的内部报备程序”。

二是对研报中的用语进行了规范。增加不得有“低俗”、“煽动性”词语。

三是增加对信息和数据的真实性审核。增加“对引用信息和数据来源进行核实”;增加“证券分析师引用信息和数据来源时,应对引用信息和数据来源进行核实,审慎使用”。

四是明确合规对研报质量的把关责任。增加“经营机构应当根据业务规模配备充足的证券研究报告质量控制和合规审查人员”。

五是对重大影响研报预先评估影响。在证券研究报告制作和合规审查环节,对证券研究报告重要敏感信息可能对市场产生的影响进行审慎评估,不得基于个别数据夸大或臆测行业或市场整体风险。对于可能产生重要影响的结论和信息,应当提高审核人员层级,加大审核力度。

另外,我们经常可以在一些交易软件上看到某某公司的研究报告,点开就可以免费看,所以很多人都有这么个想法“免费让人看,公司是不是‘傻’”?

据知情人士透露,绝大多数券商研报的受众群体其实并不是普通的散户。国内券商的研究分为卖方研究和买方研究,卖方研究就是传统意义上的证券公司研究所,而卖方研究的客户是基金公司等机构;买方研究则面对的是散户,以提供投资建议为主。两者目的不同,直接决定了研报中所要体现的内容是完全不一样的。另外,该知情人士还提到,现在市场上看到的券商研报,并不一定就是署名作者写的,可能出自一个助理,而且现在大多数的研报只能写好,不能写坏的。“如果某家券商机构对某上市公司给出了‘卖出’评级,相当于撕破脸皮,不说后面很难有业务往来,就连券商分析师想去调研都未必能进公司大门。”该人士说。

从券商和上市公司双方来看,两者虽然看似是利益共同体,但在多数情况下,券商处于弱势地位,不敢随便得罪上市公司。券商在证券市场中的角色是中介,很大一部分业务收入是来源于上市公司,二者之间甲方乙方的关系,所以券商一般不会轻易和上市公司公开翻脸。

当然从上市公司角度看,某些时候也离不开券商。比如,一家上市公司有再融资计划,或者股东有减持计划,一般会来找券商分析师,至于有何种需求,业内几乎心知肚明。在证监会通报的众多操纵市场案件中,券商、上市公司“联手”的例子屡见不鲜。

如今年5月份炒的多日“霸占”热搜的“叶飞举报案”,最后证监会查出的结果是2020年9月至2021年5月,史某等操纵团伙控制数十个证券账户,通过连续交易、对倒等违法方式拉抬“中源家居”“利通电子”股票价格,交易金额达30余亿元。

同时,证监会还还发现,相关金融机构个别人员涉嫌非国家工作人员受贿犯罪。证监会依法将上述涉嫌违法犯罪案件及线索移送公安机关追究刑事责任。

那券商的研报到底值不值得看?

业内人士表示,有些研报是不靠谱的。该人士还认为,券商经常也是后知后觉,他们给的评级和目标价,其绝对值意义不大,不过变化趋势倒是有一些意义。

该人士表示影响券商研究员给目标公司评级和目标价的因素有很多,如他们所掌握的信息、个人能力、见识等等都会影响评级和目标价。甚至还有一些研究员跟大客户之间勾兑,为控制股价有意的调高或者调低评级和目标价。

该业内人士还表示,作为投资人,对于券商的报告和评级,不能全信也不能不信,可以作为一个参考,但还是要坚持自己的独立分析和判断。

(来源:凤凰网财经 风暴眼工作室)