营业收入大幅增长,却抵不过研发投入和商业推广持续烧钱,创新药龙头荣昌生物(688331.SH,09995.HK)今年上半年亏损规模进一步扩大。

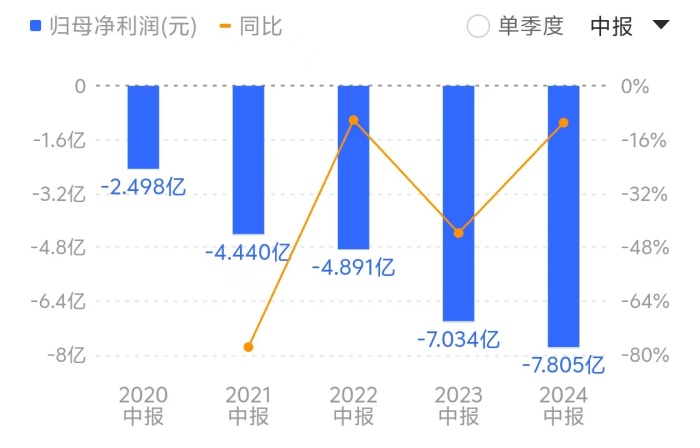

8月17日,荣昌生物披露的半年报显示,2024年上半年,公司实现营业总收入7.42亿元,同比增长75.59%;归母净利润亏损7.80亿元,上年同期亏损7.03亿元。

值得一提的是,自2020年以来,荣昌生物中报业绩已连续五年亏损,且亏损规模呈进一步扩大趋势。

自2020年以来,荣昌生物中报业绩已连续五年亏损,且亏损规模呈进一步扩大趋势。来源:同花顺

对于业绩进一步下滑,荣昌生物表示,报告期内,公司实现营业收入7.42亿元,较去年同期的4.22亿元增长75.59%,主要是由于注射用泰它西普和注射用维迪西妥单抗销量增加,销售收入增加。与此同时,在研发方面,公司继续加大研发投入,研发管线进一步扩张,报告期内研发费用达8.06亿元,与上年同期相比增长49.18%。

简而言之,荣昌生物销售收入的增长难以覆盖高企的研发支出。

公开资料显示,荣昌生物系山东首家“A+H”上市的医药生物企业,系国产ADC(抗体偶联药物)行业中第一家产品实现上市商业化的企业。目前荣昌生物在进行商业化的主要有两款产品,一款是ADC药物维迪西妥单抗,另外一款药物是BLyS与APRIL双靶点融合蛋白产品泰它西普。

2020年11月,荣昌生物登陆港交所上市,募资约5.9亿美元;2022年3月,荣昌生物登陆科创板上市,发行数量5442.63万股,募集净额约25.06亿元人民币,发行价格48元/股。

然而自登陆资本市场以来,荣昌生物的业绩却不尽如人意。除2021年实现盈利外,其余三年均为亏损状态。其中,登陆科创板上市两年来,归母净利润累计亏损达25.11亿元,恰好相当于公司IPO募集的资金规模。

针对业绩进一步下滑,荣昌生物在年报中给出的解释是,“主要是本年各研发管线持续推进、多个创新药物处于关键试验研究阶段,研发费用大幅度增加,另商业化销售投入团队建设费用和学术推广活动开支等增加”。

从今年上半年来看,这种势头仍在加剧。

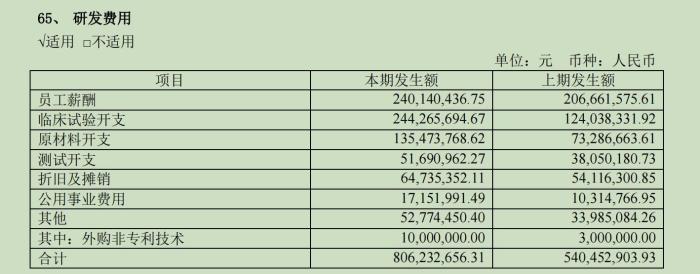

来源:荣昌生物半年报

首先来看研发费用。今年上半年荣昌生物累计研发支出达8.06亿元,较去年同期增加近2.66亿元。其中,员工薪酬、临床实验开支、原材料开支、测试开支、外购非专利技术等均大幅增加。

荣昌生物对此表示,公司新药研发管线持续增加、多个创新药物处于关键试验研究阶段,尤其是海外临床进展加快,导致临床试验费、材料费、测试费等费用增加。

相比大幅增加的研发费用,荣昌生物的研发人员数量却较今年年初流失了近百人。

半年报显示,荣昌生物研发人员数量为1216人,上年同期为1271人,而截至2023年底,公司研发人员曾达到1308人。其中,今年上半年有硕士研究生454人,较年初的482人减少了28人;本科468人,较年初的515人减少了47人。

在研发人员减少的情况下,公司研发人员薪酬合计却较上年同期增加了近3000万元,达到2.36亿元。

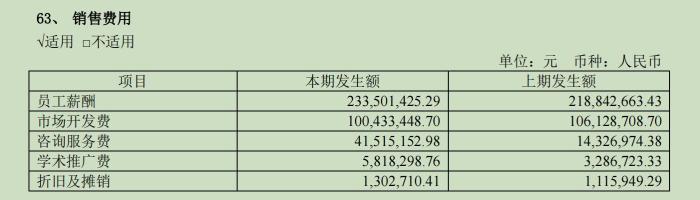

来源:荣昌生物半年报

其次来看销售费用。今年上半年,荣昌生物销售费用达3.90亿元,较上年同期3.50亿元进一步增长11.28%。其中,员工薪酬、咨询服务费、学术推广费均进一步增加。

荣昌生物表示,主要是由于本期公司为进一步拓展市场,公司加大销售推广投入。据悉,截至今年上半年,荣昌生物自身免疫商业化团队已组建约800人的销售队伍,肿瘤科商业化团队已组建近600人的销售队伍。

“凭借公司团队的专业知识、行业人脉,及两个核心产品被纳入医保目录后的可及性的大幅提高,公司主要通过进一步面向医生的营销战略推广产品,进一步与相关治疗领域内的主要意见领袖及医生直接互动交流,做好产品的差异化定位及推广工作。”荣昌生物表示。

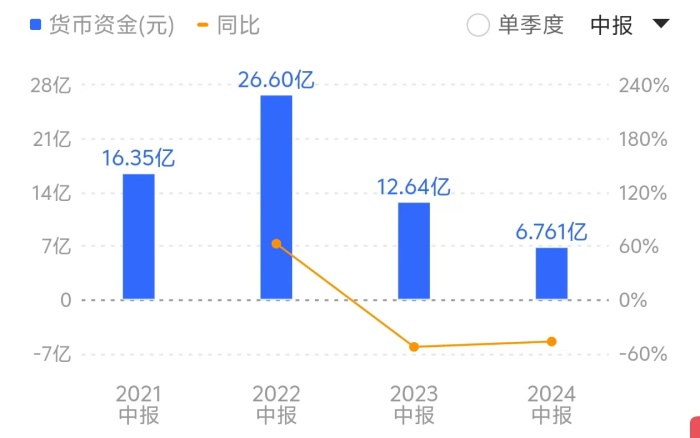

今年上半年,荣昌生物的货币资金较去年同期大幅下降46.52%。来源:同花顺

记者注意到,面对持续烧钱的创新药研发和市场推广,荣昌生物的现金流也进一步吃紧,这也令投资者充满担忧。

截至今年上半年,荣昌生物的货币资金为6.76亿元,较去年同期的12.64亿元大幅下降46.52%。与此同时,公司负债则大幅攀升。

截至今年上半年,公司负债合计达30.90亿元,其中短期借款9.30亿元,长期借款13.42亿元。而去年同期,公司负债为15.36亿元,短期借款、长期借款分别仅为1185万元、5.31亿元。资产负债率也由年初的37.82%进一步增长至53.70%。

在此背景下,荣昌生物今年上半年的财务费用也大幅增加,由去年同期的-1128.61万元,增长至3207.26万元,主要系本期公司贷款增加、财务费用增加,本期利息收入减少所致。

荣昌生物称,报告期内,公司经营活动产生的现金流量净额为-8.20亿元,营运资金依赖于外部融资。若公司未来营运资金不足以覆盖所需开支,将会对公司的资金状况造成压力,若公司无法在未来一定期间内取得盈利或筹措到足够资金以维持营运支出,公司将被迫推迟、削减或取消研发项目,影响在研药品的商业化进度,从而对公司业务前景、财务状况及经营业绩造成不利影响。

不仅如此,若公司营运资金紧张将影响公司持续向员工支付或提升薪酬水平,可能对公司未来引进核心人才和稳定现有团队的能力造成不利影响,进而可能会阻碍公司研发及商业化目标的实现,并损害公司进一步扩大业务范围的战略能力。

荣昌生物不断恶化的财务状况在二级市场上已有所反映。

今年一月份,市场上一度传出关于荣昌生物现金流紧张的言论,导致公司1月17日A、H股价分别大跌15.71%、22.73%。

7月9日,荣昌生物股价再封20CM跌停。荣昌生物为此紧急召集机构召开电话会,对现金流情况进行澄清,称公司账上有一定的现金储备;公司商业化带来一定规模的现金流;公司拥有充足的银行授信等。

截至8月19日收盘,荣昌生物报26.81元/股,接近今年以来的最低点,较48元/股的发行价近乎“腰斩”。公司市值也由2023年最高时的520亿元,大幅缩减至146亿元。

有投资者对记者表示,荣昌生物自上市以来,俨然一副只管花钱、不管回报的姿态,把二级市场作为公司冒险经营的提款机,市场对其用脚投票也在情理之中。

记者注意到,由于IPO募集资金已基本消耗殆尽,为缓解资金链紧张,荣昌生物曾于今年3月29日抛出一份定增预案,拟向不超过35名特定投资者发行股票募集资金总额不超过25.50亿元(含本数),资金用途为“新药研发项目”。

7月24日,荣昌生物突然宣布调减定增规模至不超19.53亿元。荣昌生物证券部相关负责人表示,公司与监管机构一直有沟通,但进度缓慢,调减定增规模也是基于当前市场整体审核前景都不是很乐观。

(文/牛其昌)