距离首次披露定增计划近四个月后,创新药概念股荣昌生物(688331.SH)突然宣布调减定增规模,将拟募资额从不超25.5亿元调整至不超19.53亿元。在此期间,公司股价“腰斩”,现金流吃紧。

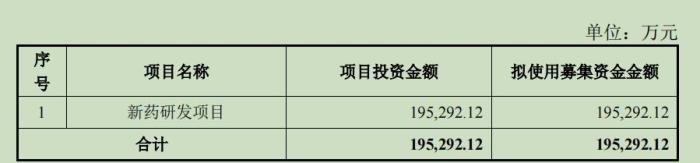

7月24日晚间,荣昌生物发布公告称,公司董事会审议通过了《关于调整公司向特定对象发行股票方案的议案》,决定对本次发行方案中的募集资金规模及相关事项进行调整,将拟募资额从不超25.5亿元调整至不超19.53亿元,募资用途仍为“新药研发项目”。

对于此次突然调减定增规模,记者致电荣昌生物证券部,相关负责人回应称,“具体是公司领导去定夺的,我们不是特别清楚背后的原因,能展现出来的都是公告上面披露的内容了。”

调整后,募资额从不超25.5亿元调整至不超19.53亿元,投向新药研发项目。来源:公告

公开资料显示,荣昌生物系山东首家“A+H”上市的医药生物企业,系国产ADC(抗体偶联药物)行业中第一家产品实现上市商业化的企业。目前公司在进行商业化的主要有两款产品,一款是ADC药物维迪西妥单抗,另外一款药物是BLyS与APRIL双靶点融合蛋白产品泰它西普。

2020年11月,荣昌生物登陆港交所上市,募资约5.9亿美元;2022年3月,荣昌生物登陆科创板上市,发行数量5442.63万股,募集净额约25.06亿元人民币,发行价格48元/股。

然而,登陆资本市场以来,荣昌生物的商业化表现却远不尽如人意。

从业绩来看,作为创新药概念股,荣昌生物自2020年至今,除2021年实现盈利外,其余三年均为亏损状态,且亏损规模呈进一步扩大趋势。其中,登陆科创板上市两年来归母净利润累计亏损达25.11亿元,恰好相当于公司IPO募集的资金规模。

针对业绩进一步下滑,荣昌生物在年报中给出的解释是,“主要是本年各研发管线持续推进、多个创新药物处于关键试验研究阶段,研发费用大幅度增加,另商业化销售投入团队建设费用和学术推广活动开支等增加”。

进入2024年以来,公司依旧难以实现盈利。今年一季度,公司录得营收3.30亿元,同比增长40.26%,而归母净利润却亏损3.49亿元,亏损规模同比扩大7.77%。

业绩承压之下,荣昌生物的现金流也进一步吃紧。

截至今年一季度末,荣昌生物的货币资金仅为6.23亿元,较2022年底的21.87亿元大幅减少71.51%。相比之下,公司一季度长期借款10.03亿元,短期借款5.74亿元,分别较去年年末进一步增加。

另外,从荣昌生物IPO募集资金的使用情况来看,截至2023年12月31日,荣昌生物累计使用了23.68亿元,约占募集资金的92%。

药物研发和市场推广都需要靠不断“烧钱”度日,为缓解资金链紧张,荣昌生物在今年3月29日抛出一份定增预案,拟向不超过35名特定投资者发行股票募集资金总额不超过25.50亿元(含本数)。

自披露定增计划以来,荣昌生物股价“腰斩”,累计跌幅达52.98%。来源:CHoice

记者注意到,上述资金用途被笼统地介绍为“新药研发项目”,但并没有明确的收益预测。面对新药研发和推广的“无底洞”,市场也开始对其用脚投票。

7月9日,由于股价“闪崩”致20CM跌停,荣昌生物于当天紧急召集机构召开电话会议,澄清 :①公司账上有一定的现金储备;②公司商业化带来一定规模的现金流;③公司拥有充足的银行授信;④潜在的国际合作也有可能带来一定规模的现金流;⑤资本市场融资。

但这似乎仍然难以打消市场对于公司资金链的疑虑。从二级市场来看,截至7月25日收盘,荣昌生物股价报25.33元/股,下跌2.31%。自3月29日披露定增计划以来,公司股价“腰斩”,累计跌幅达52.98%。

此番调减定增规模,是否与公司在二级市场的表现有关?

对此,上述荣昌生物证券部相关负责人表示,“理论上是没有完全明确的关系的”,公司与监管机构一直有沟通,但具体进度缓慢,也是由于当前市场整体审核都不是很乐观。

(文/牛其昌)