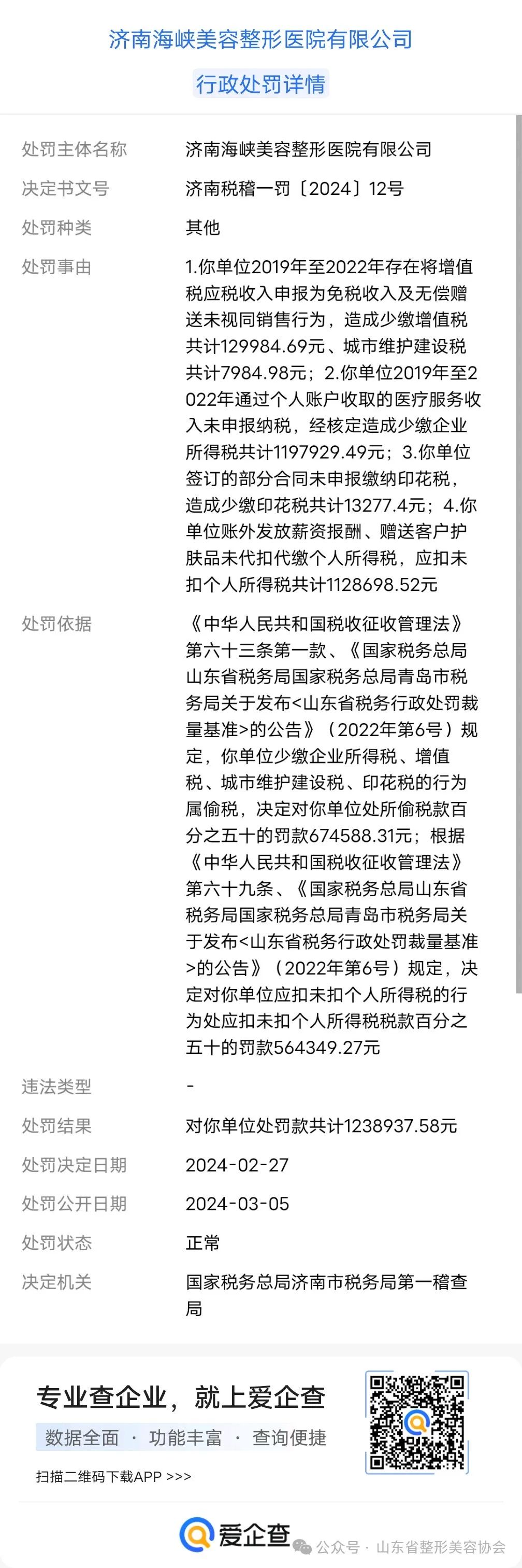

决定书文号:济南税稽一罚〔2024〕12号

处罚事由:1.你单位2019年至2022年存在将增值税应税收入申报为免税收入及无偿赠送未视同销售行为,造成少缴增值税共计129984.69元、城市维护建设税共计7984.98元;2.你单位2019年至2022年通过个人账户收取的医疗服务收入未申报纳税,经核定造成少缴企业所得税共计1197929.49元;3.你单位签订的部分合同未申报缴纳印花税,造成少缴印花税共计13277.4元;4.你单位账外发放薪资报酬、赠送客户护肤品未代扣代缴个人所得税,应扣未扣个人所得税共计1128698.52元

处罚依据:《中华人民共和国税收征收管理法》第六十三条第一款、《国家税务总局山东省税务局国家税务总局青岛市税务局关于发布

处罚结果:对你单位处罚款共计1238937.58元

处罚决定日期:2024-02-27

处罚公开日期:2024-03-05

决定机关:国家税务总局济南市税务局第一稽查局

相关链接:医美行业税收风暴来袭!苏宁环球子公司因偷税被罚1465万元

医美行业税收风险如何应对

一、渠道客户销售返点相关的税收风险

目前医疗美容机构渠道客户的销售返点比例可高达渠道收入的60%-70%。账面一般作为销售退款处理,直接冲减当期收入。但由于医疗美容机构渠道客户的销售返点,并不直接返给客户,而是返给中间商,故不属于销售折扣或者折让,不应直接冲减当期收入。目前我国的医美机构,主要需要缴纳以下三个税种:

增值税及附加

应全额申报渠道收入(经登记取得《医疗机构执业许可证》的机构,提供的医疗服务收入免征增值税)。逾期未按规定申报免税的,除按规定补报免税外,还应接受主管税务机关做出的处罚。

企业所得税

应全额申报渠道收入,并将销售返点金额确认销售费用-佣金及手续费,但由于未取得合规的税前扣除凭证,不得企业所得税税前扣除(若取得发票,佣金支出的扣除限额仅为合同金额的5%)。

个人所得税

支付给个人的渠道费用,医疗美容机构具有按照劳务报酬代扣代缴个人所得税的义务。

二、隐匿销售收入税收的风险

医疗美容机构的客户群里主要面向个人消费者,个人消费者发票意识薄弱,医疗美容机构存在大量未开票收入,且未申报缴纳增值税、企业所得税。

根据《税收征收管理法》第六十三条的规定,纳税人不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

三、不符合增值税免税条件但全部按照免税收入申报缴纳增值税

医疗美容机构提供医疗服务收入,根据财税【2016】36号文,符合以下条件免征增值税:(1)登记取得《医疗机构执业许可证》;(2)医疗美容机构提供的医疗服务属于《全国医疗服务价格项目规范》列出的服务;(3)医疗服务的价格不高于地(市)级以上价格主管部门会同同级卫生主管部门及其他相关部门制定的医疗服务指导价格(包括政府指导价和按照规定由供需双方协商确定的价格等)。

四、支付外聘专家和部分员工报酬的税收风险

医疗美容机构支付给外聘专家和部分员工的报酬,可能通过私卡发放,存在未按照“劳务报酬所得”或者“工资薪金所得”足额代扣代缴个人所得税的风险。根据税收征管法第六十九条,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款50%以上三倍以下的罚款。

最后在税务大力监管医疗美容行业的背景下,建议医疗美容机构应当加强对自身税务风险的检查、分析和防控。从业务模式出发,调整业务结构,转化不合理的模式。积极主动开展自查工作,对发现的漏洞及时弥补,以免税务稽查后按偷税行为论处。

(来源:山东省整形美容协会公众号)