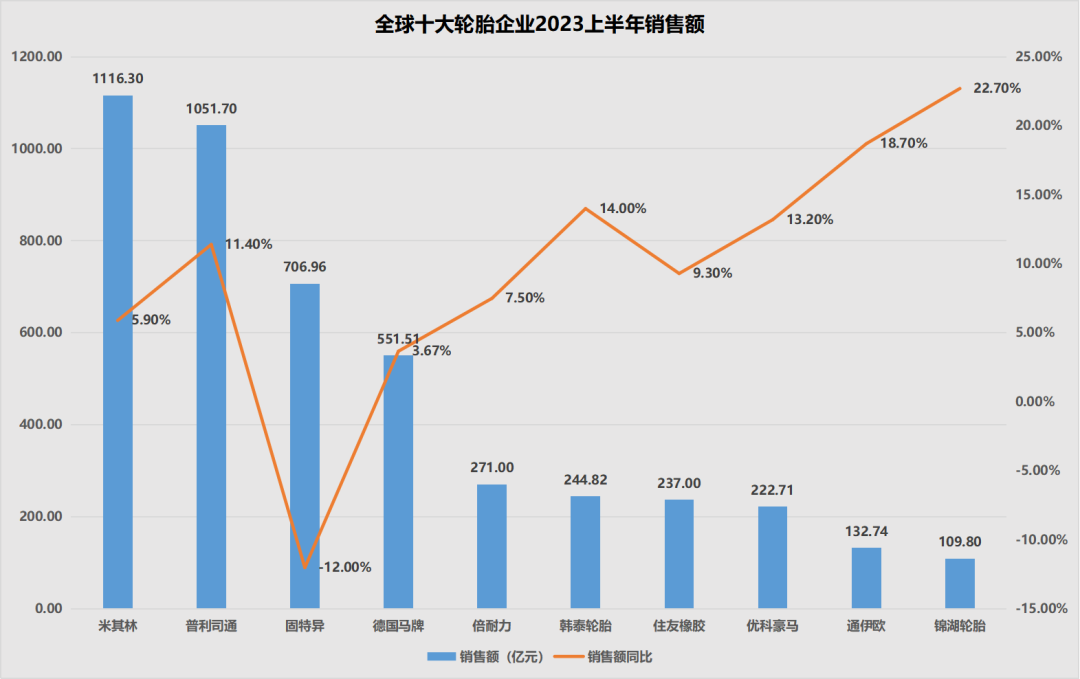

近日,全球头部轮胎企业陆续公布了上半年业绩。整体来看,2023年上半年各大轮胎企业的业绩相较去年同期实现普遍增长,但全球轮胎市场并没有在疫情全面放开之后实现快速复苏,与此同时,全球轮胎市场正处于竞争激烈和变革的时期。毫无疑问,2023年对全球轮胎市场来说是一个重要拐点,谁又已经在上半年实现了阶段性领先?

营收方面2023年上半年各大轮胎企业基本实现了同比的正增长,其中锦湖轮胎以22.7%的增速位列第一。锦湖轮胎表示,随着国内外体育营销活动对销售产生影响,全球市场对高收益产品和电动汽车轮胎的需求的增加,以及欧洲和北美的销售呈增加趋势,再加上整车企业的轮胎供应量增加,为公司上半年的业绩增长做出了巨大贡献。

而从绝对值来看,依旧是米其林和普利司通遥遥领先,上半年营收均超过1000亿元。米其林上半年销售额达141亿欧元(约1123.42亿元人民币),增长5.9%。普利司通上半年实现营业收入2.1万亿日元(约1055.93亿元人民币),同比(下同)增长11%。据中国轮胎商务网了解,这是普利司通发展史上首次实现仅半年时间就突破2万亿日元销售收入大关。虽然营收总额仍不敌米其林,但成长速度喜人。

销售额唯一下滑的是固特异轮胎,尽管如此,固特异上半年的销售额依旧位列全球第三。其上半年销售额下降12%至98.1亿美元(约706.9亿元人民币)。固特异表示,二季度业绩下滑的主要原因是替换市场持续疲软,且去年渠道持续去库存导致同期基数较高。分地区来看,跌得最惨的是EMEA(欧洲、中东、非洲)地区,唯一增长亮点是在亚太地区,销售额和营业利润双增长,得益于中国市场的推动。

事实上,几乎所有轮胎企业都在财报中表示了对欧洲轮胎市场销售的失望,此前,据欧洲轮胎和橡胶制造商协会(ETRMA)统计显示,2023年欧洲替换市场已经连续两个季度出现10%以上的同比下跌。

北美市场也给了胎企一记冲击。早在2023年2月,美国轮胎制造商协会(USTMA)就发布了轮胎需求下降的预告,且首当其冲的是重卡轮胎替换需求5.5%的下滑。中国市场虽然呈现稳步增长的态势,但增速并未达到预期。

据统计,2023年上半年,全球乘用车替换市场的下滑幅度在4.8%。虽然目前没有商用车轮胎销量数据,但是在欧洲市场上半年23%的销量下滑的拖累下,以及中国、美国两大卡客车轮胎消费市场表现冷淡之下,预计全球卡客车轮胎销量的下滑幅度将要远远超过乘用车轮胎销量的下滑幅度。

展望下半年,多家龙头胎企表示将做出产能调整、业务调整等动作以实现盈利的提升。将更多投入高价值轮胎的生产,及适应新能源趋势的EV轮胎研发事实上,几乎所有轮胎企业都在财报中表示了对欧洲轮胎市场销售的失望,此前,据欧洲轮胎和橡胶制造商协会(ETRMA)统计显示,2023年欧洲替换市场已经连续两个季度出现10%以上的同比下跌。

北美市场也给了胎企一记冲击。早在2023年2月,美国轮胎制造商协会(USTMA)就发布了轮胎需求下降的预告,且首当其冲的是重卡轮胎替换需求5.5%的下滑。中国市场虽然呈现稳步增长的态势,但增速并未达到预期。

据统计,2023年上半年,全球乘用车替换市场的下滑幅度在4.8%。虽然目前没有商用车轮胎销量数据,但是在欧洲市场上半年23%的销量下滑的拖累下,以及中国、美国两大卡客车轮胎消费市场表现冷淡之下,预计全球卡客车轮胎销量的下滑幅度将要远远超过乘用车轮胎销量的下滑幅度。

(来源: 中国轮胎商务网)