三大主力产品销量下滑,经销商少了100多个

3月18日,汤臣倍健发布2022年年报,显示过去一年实现营业收入78.61亿元,同比增长5.79%,但净利润同比下滑20.99%至13.85亿元,经营活动产生的现金流量净额同比下降24.19%至13.78亿元。

财报显示,汤臣倍健产品主要分为片剂、粉剂、胶囊、其他等4大类,过去一年片剂和粉剂收入同比分别下降了3.14%和15.33%,胶囊和其他分别增长20.45%和20.63%。

而从销量来看,汤臣倍健主力产品都出现了大幅下降,其中片剂、粉剂2022年分别销售50.68亿片和414.77千克,销售量同比分别下降了12.55% 和35.90%,胶囊销售量也下降了8.85%,全年卖了24.59亿粒。

对此汤臣倍健解释称,片剂、粉剂和胶囊产品产销及库存量均同比有所减少,主要系公司加强赠品管理以及调整库存战略推进柔性生产,促进经营质量提升所致。而粉剂产品产销量同比减少较多,主要系蛋白粉罐装产品及乳清蛋白产品销售减少所致。

此外年报中还显示,作为汤臣倍健销售主力的经销商群体,2022年数量从1070个减少至936个,一年少了134个,但从目前看,这134个经销商的消失对汤臣倍健去年收入影响较为有限,2022年公司全年经销模式仅下降了2.27% 。

1元钱的产品中有4毛钱是销售费用

分析汤臣倍健期间费用可见,公司2022年对成本控制做了一定的努力,如管理费用全年只增长了0.79%,研发费用虽然同比增长5.45%,但研发人员全年却减少了31个,研发人员总量同比下降9.78%。

但即便如此,汤臣倍健仍旧陷入了增收不增利的尴尬境地,这主要是由于2022年销售费用骤增。

2022年,汤臣倍健销售费用同比增长27.87%至31.69亿元,全年销售费用率为40.31%,相比2021年的33.35%,同比增长了6.96个百分点,也就意味着钱汤臣倍健每1元钱的产品中,有4毛钱是销售费用。

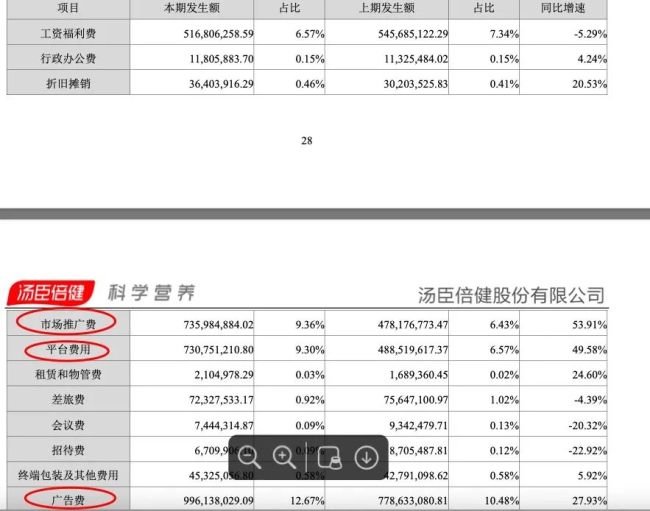

分析销售费用构成可见,汤臣倍健2022年投放的市场推广费、平台费用、广告费分别为7.35亿元、7.3亿元、9.66亿元,同比分别增长53.91%、40.58%、27.93%。

在国内39家保健品概念上市公司中,汤臣倍健销售费用率一直名列前茅,去年仅次于益盛药业、寿仙谷、江中药业位列第四,如果从主业占比来看,实际上已经是保健品行业销售费用率最高的上市公司。

“销售费用增长,反映出企业必须在销售端投入更多费用才能把产品卖出去,这也意味着产品市场竞争力出现了下降,而作为头部企业仍旧大幅增加销售费用,一般意味着企业面对的市场出现了较大的变化。”有业内人士告诉记者。

上述人士介绍,与安利、康宝莱等企业不同,汤臣倍健是国内第一家把保健食品引入otc药房渠道的厂家,通过过去十多年的耕耘牢牢把握住了线下以药店为主的线下消费渠道,但随着市场环境的变化,这种模式也出现了各种问题。

“过去很长一段时间,保健品消费群体中的中老年人习惯线下消费,但如今各年龄段都已经转向线上,这不但削弱了汤臣倍健的线下优势,而线下和线上售价差距大,反过来也成为影响汤臣倍健线下销售无法回避的麻烦。”该人士分析。

去年18亿买理财,研发费用率远低于同行

其间汤臣倍健还走过一些弯路,如2015年跨界收购基因测序企业上海凡迪生物科技有限公司,就在外界还没看明白收购逻辑时,该公司2018年被曝出经营困难,去年10月汤臣倍健彻底退出。

此外2019年,汤臣倍健还斥资5.5亿收购了澳洲益生菌品牌LSG,当时收购溢价高达34倍,由此形成了21.66亿元的商誉和14.14亿元的无形资产,但因业绩未达预期2019年计提商誉减值10.08亿元,直接导致汤臣倍健2019年亏损3.56亿元。

2022年,除了大量资金投入销售外,汤臣倍健还买入了大量理财产品,财报显示,2022年汤臣倍健交易性金融资产总额达18.3亿元,同比增长662.5%,主要是理财产品增加所致。

种种投资之下,汤臣倍健对研发投入却显得十分“吝啬”。

2019年至2022年,汤臣倍健研发费用投入分别只有1.26亿元、1.4亿元、1.5亿元、1.58亿元,研发费用率常年维持在2%左右的水平,而处于同一赛道的上市公司健康源、嘉必优、较大昂立,2021年研发费用率分别达11.63%、8.81%、4.31%。

2022年前三季度,汤臣倍健研发费用率只有1.69%,在39家保健品概念股中排在26位,同期健康源、嘉必优、较大昂立9.47%、9.64%、4.44%。(来源:山东商报·速豹新闻网 张月)