近日,汤臣倍健发布了第三季度业绩预告,预计该季业绩较去年同期有较大幅度下降,降幅在40%-60%之间;同时收入较去年同期也略有下降。

记者注意到,业绩预告如成为事实,将是公司2020年一季度以来,首次出现季度业绩下滑。

对于业绩下滑,汤臣倍健解释称,主要是受终端动销服务体系升级、疫情、品牌推广、非经常性损益等多种因素影响。

不过,投资者担心的是,汤臣倍健业绩增长乏力或不仅限于三季度。

汤臣倍健还能跑得动吗?

销售费用增吞噬利润

2021年三季度业绩预告显示,汤臣倍健预计前三季度归母净利润为14.67-17.60亿元,同比增长0%-20%;第三季度归母净利润为2.02-3.03亿元,同比下降40%-60%;预计第三季度收入较去年同期略有下降。

根据公司公告,业绩变动有多方面的原因。

2021年第三季度,公司启动了线下销售变革和线上线下一体化经营相关变革,通过全营销链路的数字化搭建、加强品牌和市场管理,进一步升级公司终端动销服务体系,短期对公司及相关方带来一定的压力和挑战。

同时,第三季度受国内疫情有所反复影响,公司境内线下业务承压。叠加去年同期高基数的因素,公司预计第三季度收入较去年同期略有下降。

另外,第三季度由于品牌推广费、平台费用的增加和非经常性损益的影响,公司预计第三季度业绩较去年同期有较大幅度下降,前三季度业绩较去年同期有一定幅度增长。

最后,公司在2020年第三季度中,非经常性损益金额为1659万元,前三季度非经常性损益金额为-2086万元。

预计2021年第三季度非经常性损益金额为-2500万到-4500万之间,前三季度非经常性损益对净利润的影响金额为8000万元到1亿元之间,主要系报告期内公司收到的政府补助、持有的金融资产本报告期公允价值变动损益及投资收益等。

按照公司的说法,渠道变革、销售费用增加和非经常性损益亏损,使得第三季度净利润有较大幅度下滑。

此前的半年报显示,公司上半年销售费用同比增长82.84%,市场推广费同比增加298.60%,平台费用同比增加667.81%,另外广告费支出3.89亿元,主要系子公司广州麦优并表、平台及品牌推广费增加所致。

8月6日的投资者调研中,汤臣倍健高管透露,2021年第二季度公司线上渠道收入增速较一季度有所放缓,一方面是受去年同期基数影响,另一方面是平台生态和流量发生变化,对于线上分销商影响较大。

基于上述变化,公司采取了增加品宣投入和二次触达消费者的投放,并通过私域和会员运营提升用户留存和复购等措施。

同时考虑到销售端改革的费用支出,两者费用加大,共同导致三季度的净利润大幅下滑。而业绩下滑预告一出,10月8日,汤臣倍健股价大跌14.8%,72亿市值蒸发。

有股东在投资者平台追问,公司三季度预告前几天调研说全年完成收入指引不会有太大偏差,目前这个情况是否出现变化?汤臣倍健回复称,公司将根据三季报财务数据,以及变革进展、疫情影响等情况再行预判全年收入指引达成情况。

收入增长持续性面临挑战

目前各国对于保健品没有统一的标准,我国常见的分类是将保健品分为膳食补充剂、运动营养品、体重管理和传统滋补四大类。

根据汤臣倍健财报介绍,公司所处的行业为膳食营养补充剂(VDS)行业。VDS是以维生素、矿物质及动植物提取物等为主要原料,通过补充人体必需的营养素和生物活性物质,达到提高机体健康水平和降低疾病风险的目的,并且对人体不产生任何急性、亚急性或慢性危害的食品。

早在2016年,保健品行业出现的“毒胶囊”等负面事件和海淘产品进入国内市场,对以线下药店为主要渠道的汤臣倍健造成冲击,当年公司营收仅增长1.9%,净利润下滑16%。

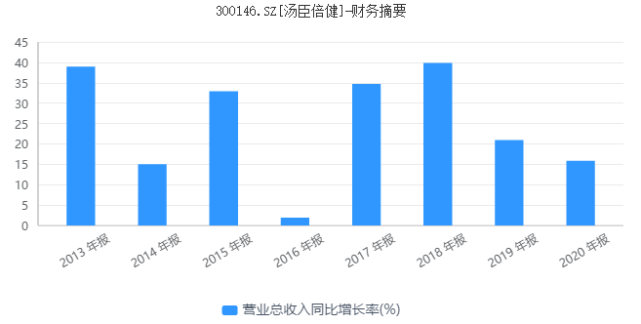

2017年开始,汤臣倍健为改变在消费者之中认知度不高的问题,启动“大单品”战略,推出“健力多”、“健视佳”等自有品牌。从数据上看,推出单品策略这几年,汤臣倍健营收规模翻了接近3倍。但营收增速在2018年达到39.86%的高位,随后连年放缓,到2020年已降至15.83%水平。

净利润则在2019年出现亏损,原因在于汤臣倍健以34倍溢价率收购澳洲LSG公司。

之后,由于新《电商法》事实,跨境代购政策趋严,受此影响LSG澳洲市场业务未达成预期,公司大量计提商誉减值准备。现如今,公司账上商誉仍有11.76亿,约占总资产比例的10%,主要来源于LSG并购。

欧睿数据显示,2020年我国保健品规模2666亿元,以狭义保健品市场4%的增速预测,至2025年预计市场规模达到3200亿元。同时,汤臣倍健在国内膳食补充剂行业的市占率已经提升至10.3%,把无极限、安利中国、完美等保健品品牌抛在身后。

换言之,汤臣倍健面临的增长瓶颈,一部分来自于行业规模增速的放缓,从而限制了其增长空间。

除此之外,2021年上半年,汤臣倍健销售费用达9.74亿元,同比上涨82.84%,研发费用仅为5023.27万元,同比上涨7.96%。

行业人士认为,巨额营销开支可以帮助品牌触达用户,但研发存在短板,代表产品本身的技术壁垒并不高,被替代的风险就高。

尤其在新消费品牌不断涌现的当下,一些新锐品牌借助电商平台轻装上阵,通过数字化手段在健康、口味、便利、审美等方面快速切入。汤臣倍健梁允超曾表示,新锐品牌是汤臣倍健未来的主要对手。

一位机构投资者认为,汤臣倍健的公司前景主要取决与销售收入的增速,公司必须维持一个较高的收入增速水平,否则任何故事都难自圆其说。

打通线上线下或对业绩带来压力

回顾汤臣倍健的发展历史,其设立和史玉柱推出“脑黄金”几乎在同一时期。1995年,26岁的梁允超离开广东太阳神集团,创立汤臣倍健。2010年,成立15年的汤臣倍健成功在深交所创业板上市。

只是国内保健品行业历史上曾经乱象丛生、信任危机频发,销售模式也备受争议。

不同于业内普遍采用的直销模式,汤臣倍健另辟蹊径,学习起另一保健品巨头东阿阿胶,抢占非直销领域空白渠道,通过经销的模式迅速将产品覆盖到专柜、连锁药店以及商超渠道,从而抢占市场。

其中在药店卖保健品,无形中获得了信誉背书。而且在2018年之前,职工社保卡里每月汇入的医保费用,还可以拿来到定点药房买保健品等相关产品。在这样的背景下,汤臣倍健得以不断做大。

据了解,在2012年时,公司进驻药店数量已达到了2万家。根据财报,今年上半年,汤臣倍健线下渠道收入约占境内收入的80.53%。

当然要进入药店,需要有营养补充剂和保健食品批准证书,俗称“蓝帽子”批文。依靠早期储备的大量“蓝帽子”,汤臣倍健产品横扫各大药店,建立起了渠道壁垒。

但以药店为基础建立起的渠道优势,在电商时代遭遇了挑战。

于是从2017年起,汤臣倍健提出电商品牌化战略。一方面,以消费者为中心,启动了电商数字化建设、塑造品牌年轻化;另一方面,发展相对独立的电商品牌与线上专供品,定位年轻消费人群,构建与线下差异化的产品体系。

但目前线上已没有红利可言,竞争可谓十分激烈,公司短期内难以建立起竞争壁垒。今年上半年公司境内收入中,线上收入仅占19.47%。近期的调研活动中,汤臣倍健管理层坦言,对于公司而言,线下渠道成本远低于线上渠道,预计未来还会持续。

因此,尽管线上收入增速更快,但占比较低,公司的基本盘仍在线下。为进一步渗透下沉市场,公司于2020年启动药店渠道经销商裂变计划。例如,在辽宁、陕西等地区,一家经销商裂变出10多家经销商,提高经销商推销新品的积极性。

然而,线下渠道虽然利润空间更大,但随着VDS消费人群结构、消费场景、购物习惯的变化,线上新消费人群带来的增量不容忽视。

今年7月份,汤臣倍健再次启动销售渠道变革,计划将线上线下的资源投放、产品规划、内容生产、用户运营等打通,在集团层面实现资源归集、统筹品牌和市场一体化,打破线上线下边界。

公司预计渠道变革会带来员工人数、费用的增加,组织架构也有一定调整,如原分管电商的合伙人统管集团线上线下渠道品牌和市场业务板块,聚焦品牌、产品、内容、媒介、私域五个版块的总体策略。

光大证券在报告中认为,疫情使消费者购物习惯逐步由线下转向线上,但线上竞争较激烈,对于公司既是机遇也是挑战。线上线下一体化变革需要打破现状,进行新的尝试,短期对公司业绩带来一定的压力。(来源:雷达财经)