据记者不完全统计,今年以来,已经有十几家房企收到来自监管层的警示函或问询函,包括华侨城A(000069.SZ)、金科股份(000656.SZ)、荣盛发展(002146.SZ)等,这些企业被警示、立案调查的共性原因之一为存货跌价计提违规。

存货跌价计提是会计处理资产减值损失的一种,指当企业评判存货市场有价值下跌风险时,为反映存货价值的真实情况,企业按照一定比例或金额,在财务报表中提前计提。

对于减值迹象的判断依据,多数房企在2022年年报中表示,为销售均价下降、非一线重点城市产品去化缓慢。事实上,去年以来,地产行业下行,销售端量价走弱,存在资产减值损失的公司很多。

Wind(万得)数据显示,2022年A股112家房企中,93家企业存在资产减值损失,总减值额达951亿元。其中,绝大多数为存货跌价损失,总计871亿元,占比92%。

本是常规操作的存货跌价计提,为何近几个月成为监管层关注的重点?记者发现,收到问询函或被立案的企业大多存在存货集中式大额计提,追溯调整计提等过分美化财报现象。同时,也有企业因计提不充分、不及时等原因,造成已披露信息前后矛盾、业绩大幅波动,甚至导致过往已披露利润产生大幅回调。

集中式大额计提 粉饰太平

“很多上市公司通过减值或跌价准备的调整达到调节当期或往期利润的目标,尤其地产公司为规避业绩下行给公司股价带来的冲击,对公司的财务数据或业务数据做了会计上的调整,涉及金额较大,信息披露不及时、不充分时,容易引起监管层的关注。”广州胜天锦华私募基金总经理秦若涵对记者说。

具体看,房企涉嫌违规的集中式大额计提是怎么操作的?

以华侨城A为例,2022年公司资产减值损失合计127.1亿元,其中有115亿元来自于存货跌价损失,较2021年13亿元存货跌价损失,增长了约8倍。

此举导致公司2022年亏损109.5亿元,同比下跌387.05%,但与此同时,由于计提损失均集中在了2022年,公司2021年得以盈利,实现归母净利37.99亿元。

这不免让人生疑,公司是否利用集中式大额计提存货跌价损失,将亏损集中在了2022年,从而避免了2021年、2022年连续两年账面出现亏损的窘境。

事实正是如此。7月13日,华侨城A发公告称,因以前年度未充分评估部分存货存在的减值迹象、部分项目存货跌价准备测算依据不充分等,公司被深圳证监局要求责令改正,时任董事长、总经理、财务负责人被出具警示函。

事实上,针对存货跌价计提,房企是可以自主根据市场来决定计提比例,若预期未来下行压力加大,计提也会相应大幅增加。

如2021年万科A(000002.SZ)资产减值损失35.14亿元,导致净利润下滑,这是万科上市31年来的第三次净利下滑。利空出尽后,万科2022年归属于上市公司股东的净利润实现微增,同比增长0.4%。

然而,由于存货计提不是定量的跌价,表达的是企业对未来市场预期的降低。因此,同样也存在着大量可调节的灰色空间。

诸葛数据研究中心高级分析师陈霄告诉记者,不乏有部分企业钻空子,集中式提高某一年的存货跌价计提。此举虽可能会使当期财报展现亏损,但也可避免连续亏损困境,甚至此类主动探底举动,亦可帮助企业业绩达到先抑后扬的效果,从而实现市值管理。

但如果市场持续下行,企业集中计提过多,或者公司管理不善,这种操作就会适得其反。

对此,记者和华侨城A做了核实,相关负责人告诉记者:“公司新任董事长是财务出身,对公司合规经营管理、风险防控这块弦绷得很紧。因为存在一些历史原因,公司内部认为去年存货跌价准备还是相对充分合理的。不过确实减值计提数额超出了市场预期。”

大额追溯调整计提

虽同样涉及存货跌价损失违规,但近期被立案的格力地产、首开股份两家企业,操作方式又和华侨城A不尽相同。

首先是两家均存在存货跌价损失计提信息披露前后不一致的情况。

2月17日,在针对业绩预告监管工作函的回复中,首开股份表示2022年四季度出现大额亏损的原因之一,是对厦门市同安区九珑岸项目计提存货跌价准备4亿元;然而在此后披露的正式财报中,首开股份又表示,要将该4亿元计提追溯调整至2021年末。

格力地产情况与此类似。2022年10月27日,格力地产在针对上所交对其2022年半年报监管工作函的回复中提到,“截至2022年6月30日,公司不存在应计提而未计提存货跌价准备的情况”;然而在2022年业绩预告中,格力地产大变脸,表示2022年预计计提资产减值准备15.80亿元至18.96亿元。此举遭到上交所问询,要求公司“评估是否前后信息披露不一致”。

其次,两家均涉及大额追溯计提调整导致过往业绩产生大幅回调。

在被立案后,7月18日,格力地产对存货跌价计提进行了追溯调整:2018年-2021年分别补提存货跌价准备4.42亿元、0.03亿元、1.63 亿元、0.19 亿元,2022年存货跌价准备则调减6.26亿元。

由此,格力地产2018年-2021年归母净利下调幅度分别为86.16%、0.57%、29.16%、4.13%,2022年亏损幅度则收窄23.32%。

首开股份亦然,在将上述4亿元计提挪到2021年后,公司2022年亏损收窄,但2021年归母净利由6.92亿元下调至为2.64亿元,调整幅度高达61.85%。

事实上,一般情况下,利用会计手段调整账面是允许的。若存货跌价准备计提金额不大且影响较小的话,不会被监管部门问责。

“然而,由于地产公司资产规模(尤其存货)比较大,稍微挪动一下即会对当期净利润产生较大影响。况且,金额如此巨大的追溯调整,不仅业内少见,影响也较为恶劣。”一位受理过多个IPO项目的保荐代表人告诉记者。

他认为,会计师对于存货跌价计提的判断,是依据管理层的分析和提供的证据,这其实也反映出管理层对于公司存货跌价计提政策执行相对随意。

湖南金州律师事务所合伙人律师易旭认为,通常存货减值准备采用追溯重述法调整需考虑以下因素:一是法律法规和会计准则;二是公司内部制度和政策;三是事实和证据支持;四是分析和评估;五是信息披露和透明度。若企业在以上方面依据不充分,则可能涉嫌违规。

对此,记者分别和首开股份、格力地产做了核实。

首开股份表示,立案调查期间,公司不便在没有监管部门结论的情况下对立案调查事项进行披露。

格力地产相关负责人则回复,针对前期会计差错更正反映的问题,公司召开了剖析专题会,并组织全体董监高参加上市公司资产减值会计专题培训。

监管早已出击

事实上,监管层和行业协会早就意识到房地产行业出现了大量的存货计提违规问题。

今年4月,中国注册会计师协会(下称“中注协”)约谈了相关会计师事务所,提示关注房地产行业年报审计风险,其中之一就是关注存货减值。

中注协提示,注册会计师应当关注相关资产的使用状况及其未来经济利益的实现方式,结合项目已签约售价或周边可比项目售价,分析判断是否存在减值迹象;关注是否存在在业绩亏损年度计提巨额存货跌价准备,借机进行盈余管理的情形。

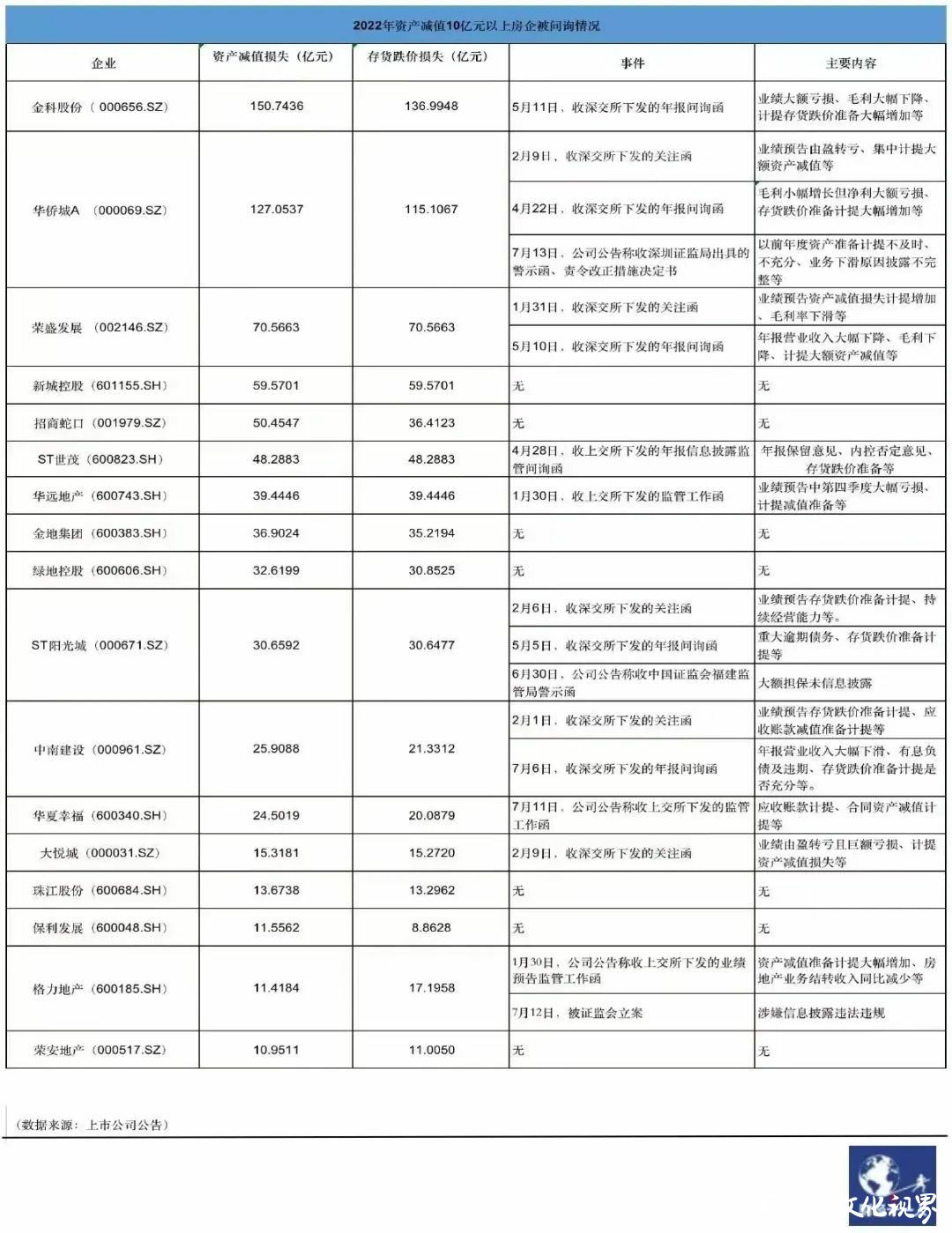

据记者不完全统计,在2022年资产减值10亿元以上的17家房企中,有10家房企因计提存货跌价准备受到问询,其中多数房企从业绩预告开始即被问询,一直处于监管重点关注下。

中指研究院企业研究总监刘水告诉记者:“某种程度上,资产减值损失起到了在市场周期不同节点调节企业利润的作用。对于公司利润表来说,有助于减轻未来改善报表的压力,不过对于投资人来说,则可能影响其当期的应得利益。”

秦若涵则告诫投资者,应高度关注频繁粉饰财务报表或调整会计数据的此类公司的投资风险。

截至发稿前,记者获悉,三家公司均已成立了相应的工作组,针对财务会计核算、信息披露合规问题进行培训与自查。(来源:财经杂志 王平)