近年来,作为临沂市高端不锈钢与先进特钢基地项目建设的牵头企业,临沂投资收入结构发生重大变化,不锈钢坯业务成为公司主要收入来源,基础设施建设业务可持续性弱。

01

继续列入信用评级观察名单

1月29日,中诚信国际公告称,决定维持临沂投资发展集团有限公司(以下简称“临沂投资”)主体和“21临沂投资MTN001”信用等级为AA+,并将公司主体及相关债项信用等级继续列入信用评级观察名单。

继续列入信用评级观察名单公告

公告显示,2022年下半年钢铁行业景气度持续下滑,临沂投资钢铁板块270万吨优特钢项目于2022年三季度刚投产,公司后续经营和盈利水平仍需观察。

同时,临沂投资主要在建项目未来仍有一定规模的资本支出压力,需关注后续资金平衡情况。

另外,未来政府计划进一步向临沂投资增加优质资产、加大资金注入、调整公司产业结构,上述举措落地情况及其对公司业绩改善的效果有待观察。

《小债看市》注意到,2022年7月由于收入结构发生重大变化、基础设施建设业务可持续性弱、面临较大的资本支出压力等原因,中诚信国际将临沂投资主体和相关债项列入信用评级观察名单。

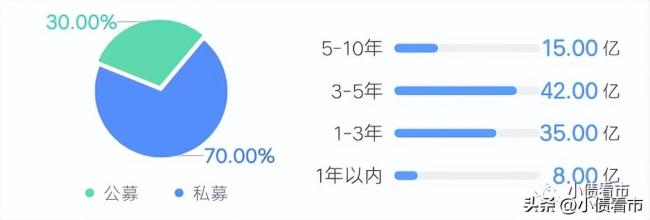

目前,临沂投资存续债券12只,存续规模100亿元,其中一年内到期规模有8亿元,2023年待付本息13.01亿元。

存续债券到期分布

此外,临沂投资还存续1只美元债,存续规模两亿美元,票面4.5%,将于2025年到期。

02

利润依赖政府补贴

据官网介绍,临沂投资是临沂市政府较早设立的投融资平台、市级资本运营机构,前身为“临沂地区投资公司”。

临沂投资下辖权属企业53家,其中全资、控股公司20家,参股公司33家,产业涉及钢铁、能源、城市基础设施、商贸物流等领域。

临沂投资官网

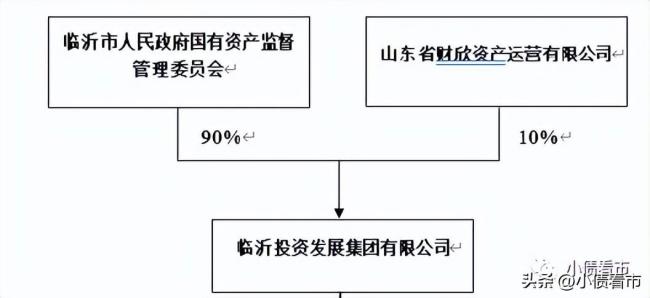

从股权结构看,临沂投资的股东为临沂市人民政府国有资产监督管理委员会和山东省财欣资产运营有限公司,分别持有公司90%和10%的股权。

股权结构图

作为临沂市重要的投融资主体,临沂投资承担了临沂市重要的基础设施投资、建设及运营、城市建设提升、河流治理以及钢铁产业投资引领等职责。

近年来,作为临沂市高端不锈钢与先进特钢基地项目建设的牵头企业,临沂投资承担临沂市钢铁产业投资引领的职能。

不过,由于不锈钢项目受到原材料和产品价格波动影响,临沂投资的盈利情况不及预期。

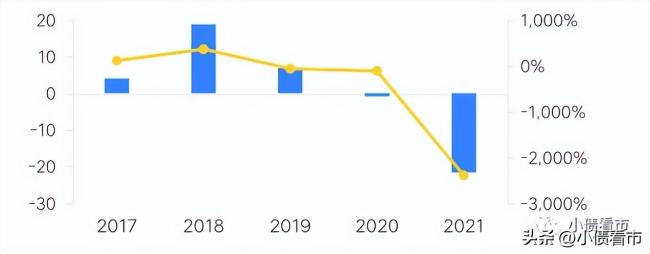

2022年前三季度,临沂投资实现营业收入93.5亿元,实现归母净利润3314.23万元,经营性现金流净额为-16.19亿元。

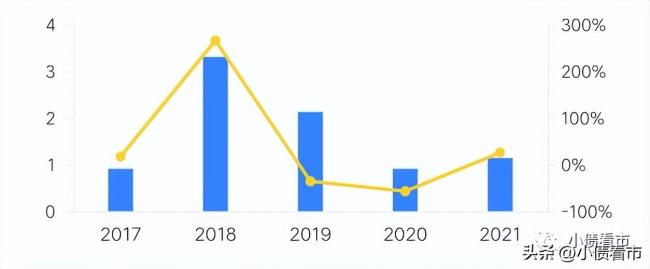

归母净利润

值得注意的是,2020年以来,由于房地产和钢铁贸易业务支付现金较多,临沂投资的经营性现金流净额持续净流出,公司经营获现能力较差。

经营性现金流净额

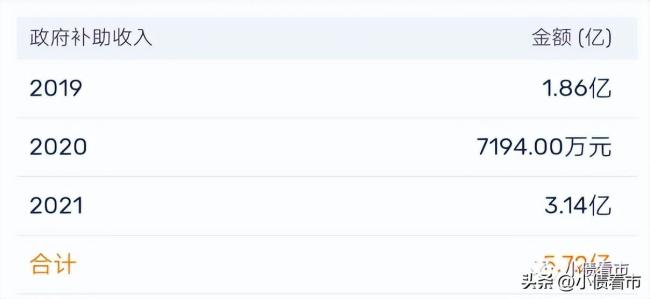

临沂投资利润总额对政府补助依赖较大,2019-2021年公司分别获得政府补助收入1.86亿、7194万元和3.14亿元,合计5.72亿元。

2022年四季度,临沂投资收到临沂临港经济开发区财政金融局给予的财政补贴资金3亿元和临沂市国资委给予的资本金及补贴1.25亿元。

政府补助收入

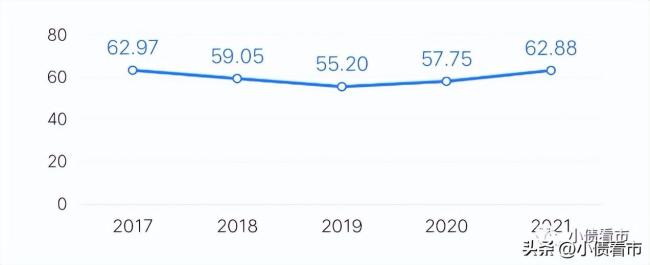

截至2022年三季末,临沂投资总资产有423.69亿元,总负债279.12亿元,净资产144.57亿元,资产负债率65.88%。

近年来,随着业务的推进,临沂投资的资产规模增长显著,财务杠杆水平不断攀升。

财务杠杆水平

《小债看市》分析债务结构发现,临沂投资主要以非流动负债为主,占总债务的73%。

截至相同报告期,临沂投资非流动负债有203.01亿元,主要为应付债券,其长期有息负债合计有136.46亿元。

此外,临沂投资还有流动负债76.11亿元,主要为应付账款,其一年内到期的短期债务合计有23.17亿元。

相较于短债压力,临沂投资流动性尚可,其账上货币资金有34.55亿元,虽较2021年末下滑26%,但还可以覆盖短债,公司面临短期偿债压力可控。

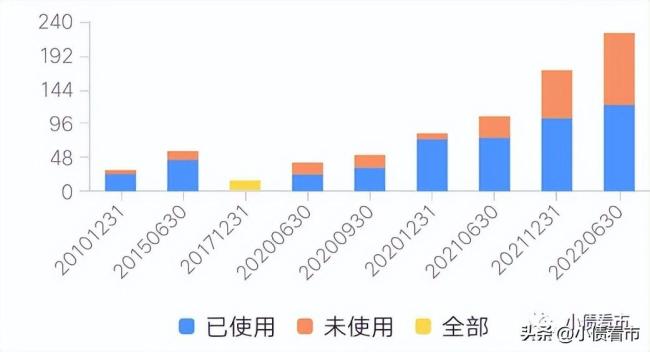

在备用资金方面,截至2022年6月末,临沂投资银行授信总额有223.56亿元,未使用授信额度为101.91亿元,可见其财务弹性较好。

银行授信

整体来看,临沂投资刚性债务总规模为159.63亿元,主要以长期有息负债为主,带息债务比为57%。

有息负债占比过半,2021年和2022年前三季度,临沂投资财务费用分别为3.27亿和1.86亿元,对公司利润形成较大侵蚀。

另外,临沂投资支付职工薪酬、劳动保险、无形资产摊销和中介费用的管理费用也较大,2021年和2022年前三季度分别为2.42亿和1.79亿元,公司控费能力有待提高。

从债务到期期限来看,2023年~2025年临沂投资每年需偿还债务分别为25.78亿元、33.3亿元和2.73亿元。

从融资渠道看,除了发债和借款,临沂投资还通过租赁、应收账款、股权质押等方式融资,渠道较为多元。

在资产质量方面,临沂投资往来款规模较大,对公司资金形成占用,弱化了资产流动性。

截至2022年三季末,临沂投资其他应收款为48.38亿元,较2021年末增长3成,主要为公司与临港区财政局、临沂市财政局以及临沂其他国有企业的往来款,且部分应收款账龄较长,对公司资金占用规模较大。

另外,临沂投资存货规模高达71.57亿元,较2021年增长18%,主要为房地产开发成本和工程施工投入。

最后,值得注意的是临沂投资存在一定担保代偿风险。

截至2022年6月末,临沂投资对外担保余额为39.52亿元,占期末净资产的32.34%,担保对象多为当地国有企业。

不过,临沂投资为四家民营企业提供担保规模较大,其中部分被担保对象有较多诉讼纠纷并多次被列为被执行人。

总得来看,临沂投资盈利能力欠佳,对政府补贴较为依赖;财务杠杆高企,资金占用规模较大,资产质量一般;对外担保规模较大,存在一定代偿风险。

03

区域环境

临沂市位于山东省东南部,具有滨水特色的现代工贸城市和商贸物流中心,山东省重要的商品粮基地。

近年来,临沂市经济保持较快发展,2021年临沂市完成地区生产总值5465.5亿元,同比增长8.7%。

经济的持续发展促进临沂市地方政府财政实力稳步增强,2021年临沂市实现一般公共预算收入409.48亿元,较2020年增加59.62亿元;一般公共预算支出为806.62亿。

从财政平衡能力来看,2021年临沂市财政平衡率为50.76%,公共财政平衡能力偏弱,一般公共预算支出缺口主要依赖上级补助收入。

截至2021年末,临沂市全市政府债务余额1257.38亿元,其中一般债务余额330.57亿元,专项债务余额926.8亿元,当年临沂市债务限额为1321.27亿元,债务余额尚在限额内。

整体来看,临沂市政府扶持政策导向明确,产业优势已具雏形,为临沂市地方经济的持续发展提供了有力支撑;但全市财政收入对上级补助收入的依赖仍较强,财政自给能力偏弱。

(来源:头条号@小债看市)